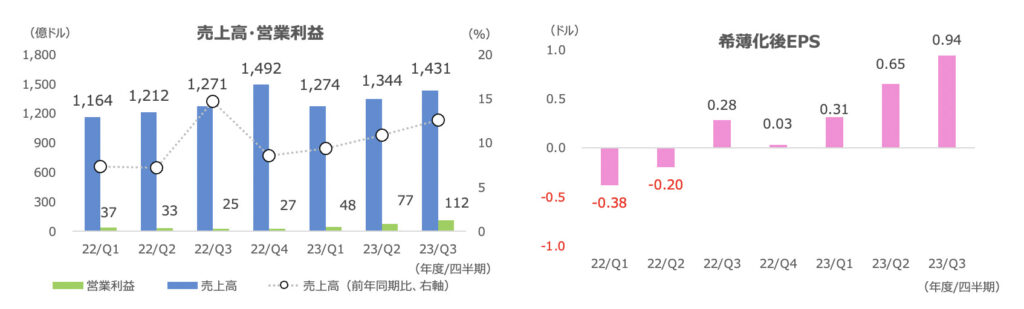

アマゾン・ドット・コム(AMZN)は市場予想を上回る2023年度3Q(7-9月期)決算や4Q(10-12月期)営業利益見通しを受けて、発表翌日27日の株価は6.8%高と大幅反発しました。

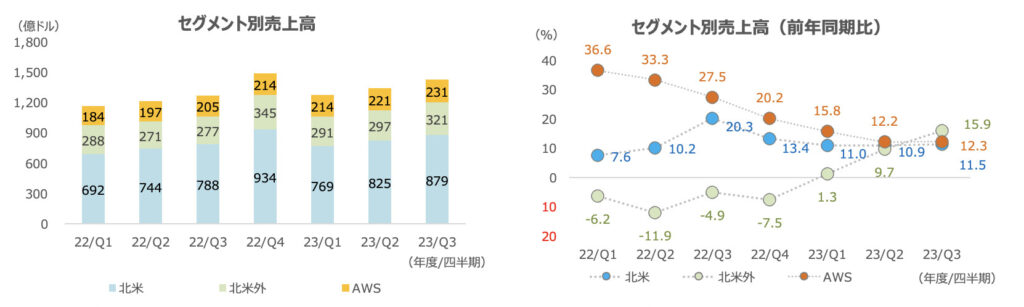

Eコマースでの物流効率化の効果が続いているほか、減速基調だったAWSもモメンタム復調の兆しが示され、今後の業績に期待が持てる内容でした。

4Q見通しは売上高(1,600~1,670億ドル、前年同期比+7~12%)のレンジ中央値は市場予想の1,666億ドルを下回りましたが、営業利益(70~110億ドル、+156~302%)は市場予想の87億ドルを上回りました。

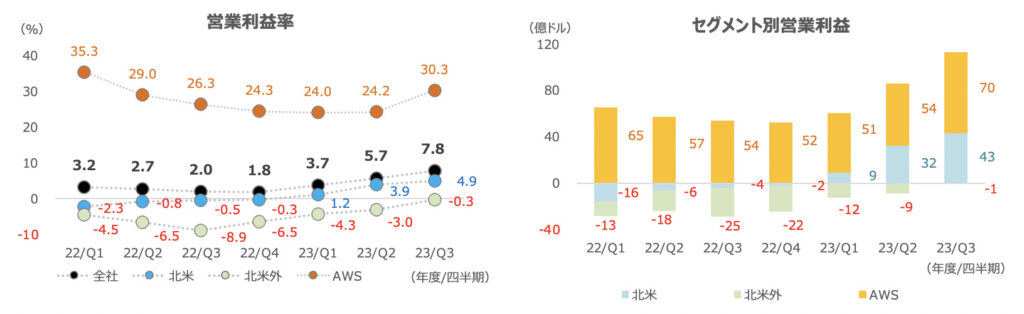

営業利益率は7.8%とコロナ渦でEコマースが加速していた2021年度1Q(1-3月期)以来の高水準となりました。

引き続き利益頭はAWS(70億ドル)ですが、北米(Eコマース)の営業利益(43億ドル)はここ2年超で最大と好調です。

北米外(Eコマース)は1億ドルの赤字に縮小し、黒字化の兆しも出てきました。

セグメント別売上高の前年同期比は、AWSに下げ止まりの兆しが見られ、北米外は+16%と伸びが加速しました。

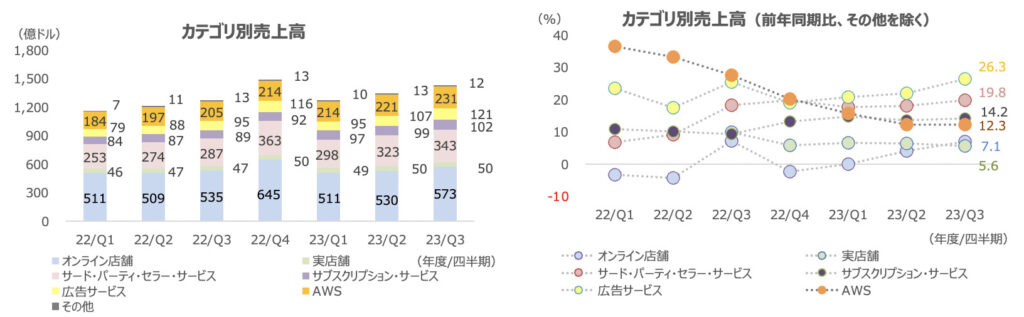

カテゴリ別売上高は広告サービスが+26%と引き続き加速しました。

Eコマースも好調でサード・パーティ・セラー・サービスやオンライン店舗も加速しました。サブスクリプション・サービスも安定成長中で、会員エンゲージメントは健在のようです。

実店舗は+6%と比較的低調でした。

ジャシーCEOは、米国のEコマースについて、「米国で単一の全国フルフィルメントネットワークから 8つの地域ネットワークに移行したことのメリットは楽観的に見ていた当社の想定を上回っている」と前向きな見方をしています。

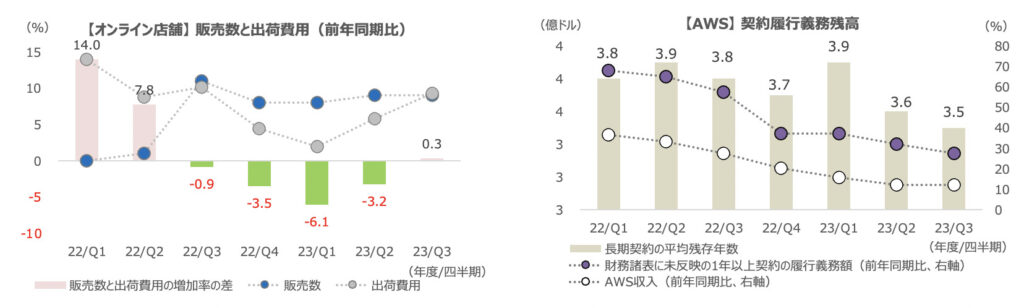

オンライン店舗の販売数の伸びは+9.0%で、出荷費用は+9.3%でした。

3Qは出荷費用の伸びが若干上回りましたが、昨年後半から「販売数の伸び>出荷費用の伸び」のトレンドにあり、Eコマース事業の利益率の向上・安定化につながっています。

AWSは長期契約の平均残存年数は3.5年と、前四半期の3.6年からさらに低下しました。

マイクロソフトやアルファベットも述べているように、景気減速で顧客のコスト最適化の動きがアマゾンにも出ています。

1年以上契約の履行義務額(財務諸表には未計上)は+28%と1,330億ドルと、こちらも前四半期の+32%からは減速し、AWSの収入の伸び率鈍化要因になり得ます。

ただし同社経営陣は決算発表後の電話会議で、「より多くの企業がワークロードの純増に移行する中で最適化の動きは継続的に低下している」、「取引完了を一層慎重に進めているが、契約締結のペースと量には増加がみられる」と前向きな見方も示しました。

さらに、「9 月に締結した新規取引のいくつかは 10 月から有効化となる予定で、3Q業績にはこの影響が含まれていない」とも述べており、4QのAWS収入にポジティブな影響が出てくる可能性があります。

AWSは生成AIを中心に、顧客の利用が増加基調にあるようです。アマゾンはカスタムAI 半導体と「Amazon Bedrock」で顧客の生成AI開発や実装をサポートしています。

最近では、LLM(大規模言語モデル)の開発会社であるAnthropicが優先クラウドプロ バイダーとして AWS を選定するなど、マイクロソフトやグーグルにクラウドのシェアを追い上げられる中で、一定の競争力を維持しているようです。

また、生成AIを自社事業にも活用しています。Eコマースでは商品の発見や購入判断のサポート、在庫予測、サードパーティセラーによる 新規製品ページ制作などに利用していると経営陣は説明しました。

広告では、生成 AI による画像生成ツールを発表しました。「Alexa」では、より拡張的な LLM を構築しており、初期バージョンのプレビューをしているところです。

これはマイクロソフトやグーグルにも共通するところですが、生成AIは顧客企業に対する利用機会を提供するとともに、自社のサービス発展や効率化にも活用しており、中長期的にポジティブな業績効果が出てくることを期待したいところです。

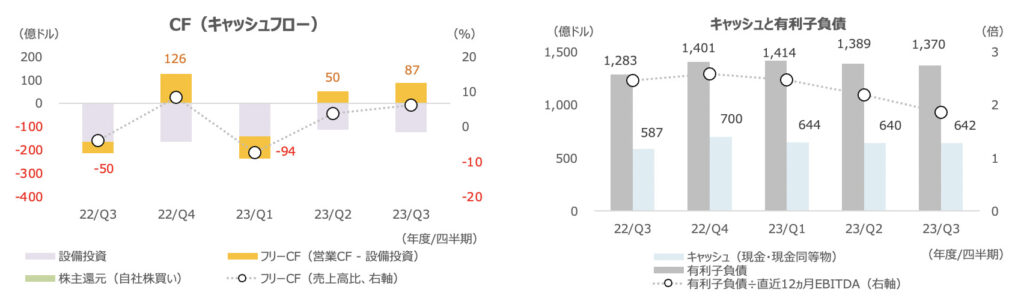

3Qのフリーキャッシュフローは87億ドルでした。

有利子負債は目立った変化はなく、直近12ヵ月EBITDAに占める比率は2倍を下回りました。

2023 年度通期の設備投資額(リース含む)は約500 億ドルと予想しています(2022年度は590億ドル)。

フルフィルメントと輸送投資が前期比で減少する計画の一方、生成 AIやLLM に関する追加投資を含めAWS 事業の成長をサポ ートするためのインフラ投資は増加するとしています。

今のところ2022年度と比べて設備投資額は限定的で、業績の大きな逆風にはなっていません。

3Qも自社株買いはありませんでした。

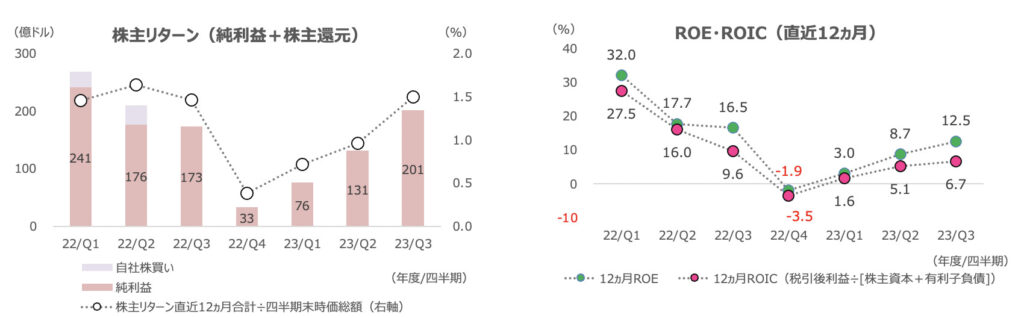

株主リターン(純利益+株主還元)は201億ドルで、直近12ヵ月の合計は時価総額に対して1.5%程度となっています。

バリュエーションはEV/EBITDA倍率など特段の割高感はみられず、来期予想PEGは0.98倍と1倍をやや下回る水準です。