P&Gが19日寄り前に発表した2022年7-9月決算は、市場予想よりも良好な結果でした。寄り前の気配値は2%高となっています。

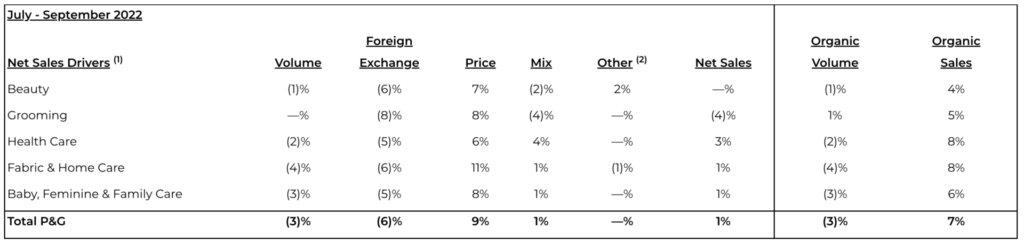

売上高は前年同期比1%増の206億ドル、買収や為替変動の影響などを除いたオーガニック売上高は7%増、オーガニック販売量は3%減でした。調整後EPSは2%減の1.57ドルでした。

値上げを継続する反面、販売量の減少が顕著となっています。価格効果は9%の増収効果でしたが、為替のドル高が6%の減収影響となりました。グルーミングを除く全部門で、販売量は1~4%のレンジで減少しました。

粗利益率は前年同期比1.7%pt低下の47.4%、営業利益率は0.7%pt低下の24.0%で、営業利益は2%の減益となりました。値上げ効果は4.7%のプラス、生産性で1.1%のプラス効果を捻出しましたが、コモディティや素材コストが5.1%、輸送費上昇が0.4%などの逆風となり、コスト増加が上回りました。

2023年度通期(6月期)の売上高は前期比3%減~1%減に下方修正しましたが、オーガニック売上高は3~5%増を維持しました。為替の逆風は6%ptの全社売上高のマイナスと見ています。

希薄化後EPSは横ばい~4%増で据え置きましたが、為替の逆風からレンジ下限になりそうだとしています。株主還元は引き続き、約90億ドルの配当支払い、60~80億ドルの自社株買いの計画を維持しました。

7-9月期の加重平均希薄化株式数は前年同期から2.2%減少し、自社株買いは前年同期比46%増の40億ドル、配当は3%増の23億ドルでした。フリーキャッシュフローは11%減の31.8億ドルでした。