5/9の寄り前に決算を発表した原発最大手のコンステレーション・エナジー(CEG)は、寄り前3%安となっています

2024年度1Q決算

1Q(1-3月期)は19%減収、調整後EPSは+133%で、調整後EPSは市場予想を上回りました

8日に決算を発表した同業のビステラ(VST)同様、データセンターの需要急増に伴う電力需要として、原発関連銘柄の物色が続いており、公益事業セクターの株価がここもと好調です

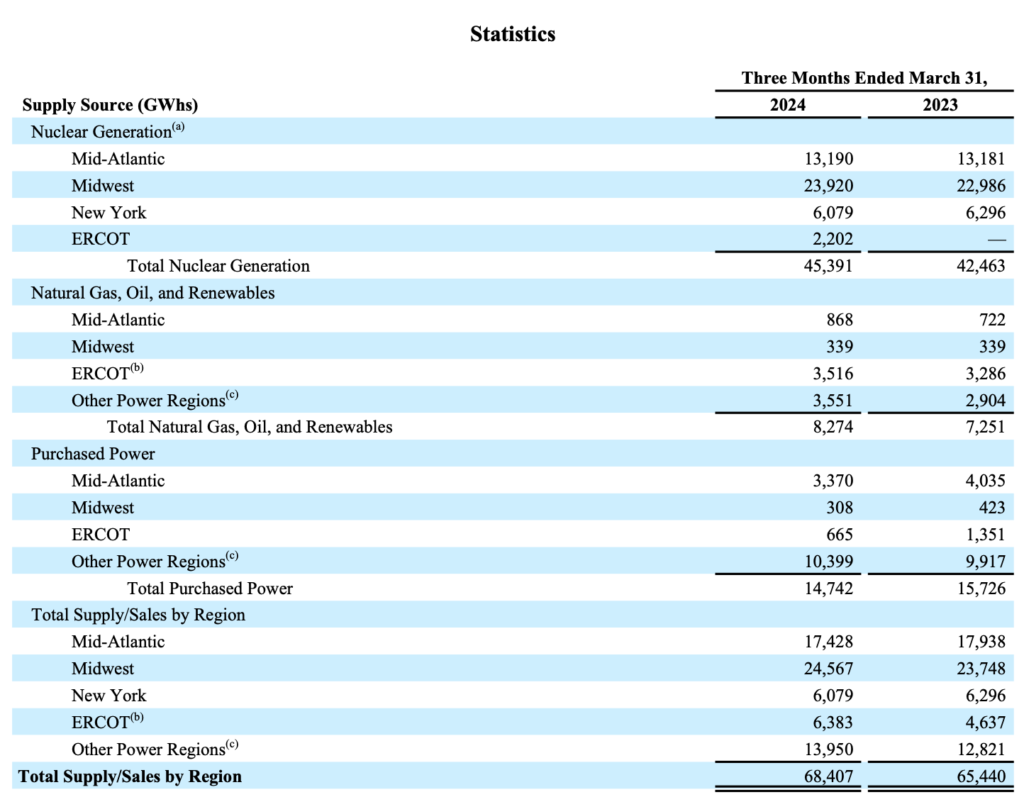

CEGは米国の原発最大手で、1Qの総発電量68.407GWhsのうち、66%を原発(45,391GWhs、前年同期比+7%)が占めています

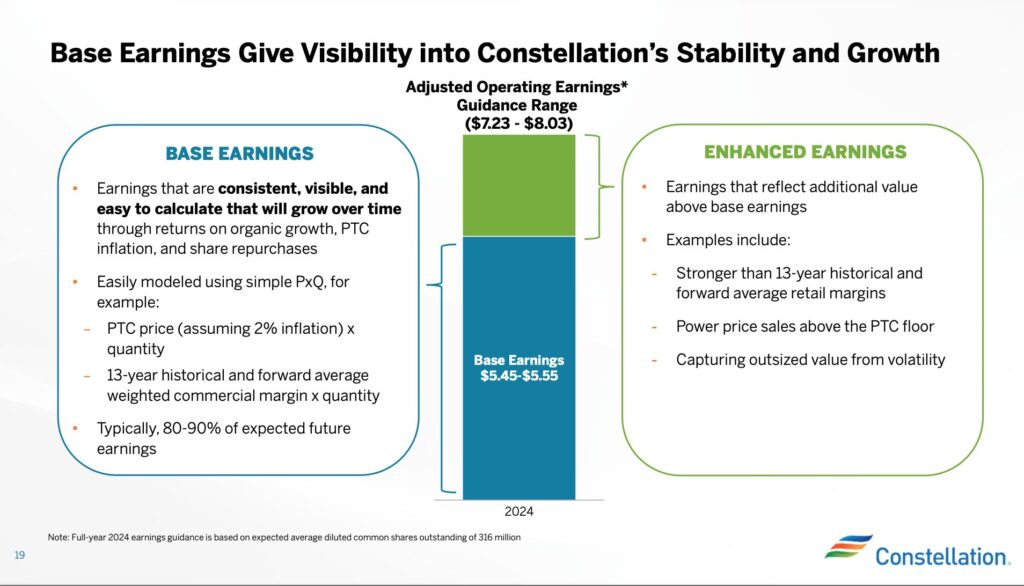

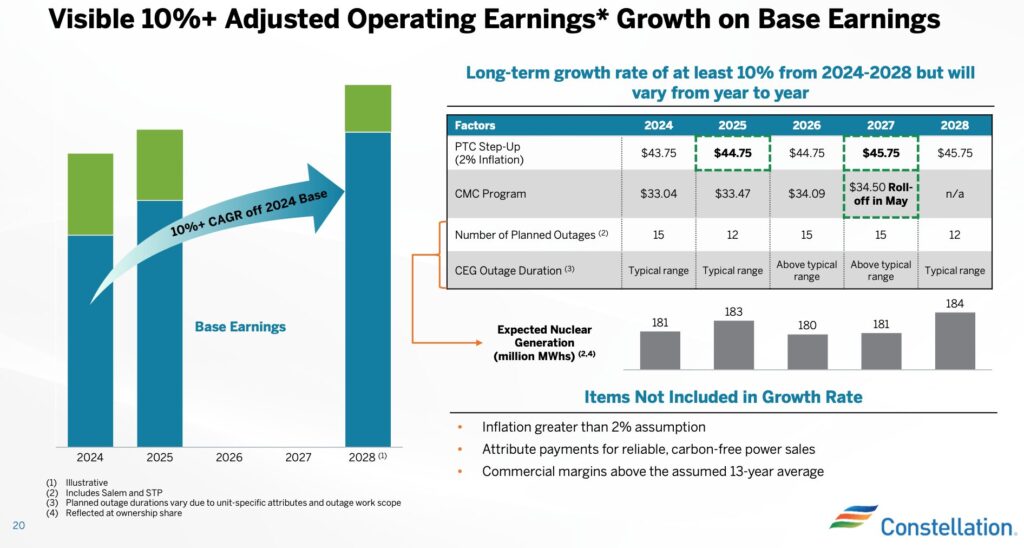

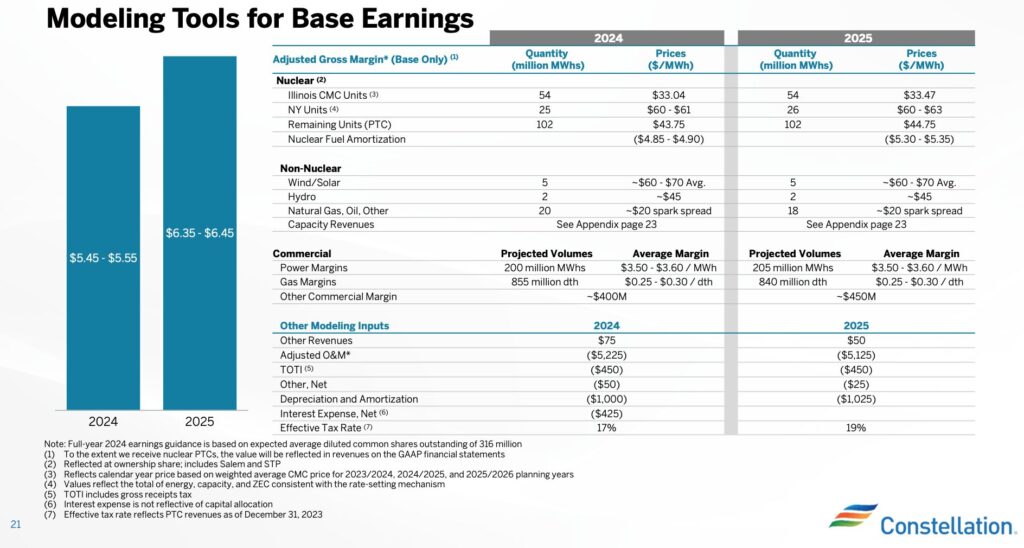

基本EPSは2024~2028年度に年間平均10%超の増益を見込んでいます

基本EPSは想定された計画内でのEPSで、2024年調整後EPS見通し7.23~8.03ドルのうち、5.45~5.55ドルが相当します(2025年度の基本EPSは6.35~6.45ドルの想定です)

過去平均を上回る販売価格が実現された場合などが、基本EPSを上回る水準に到達することを意味します

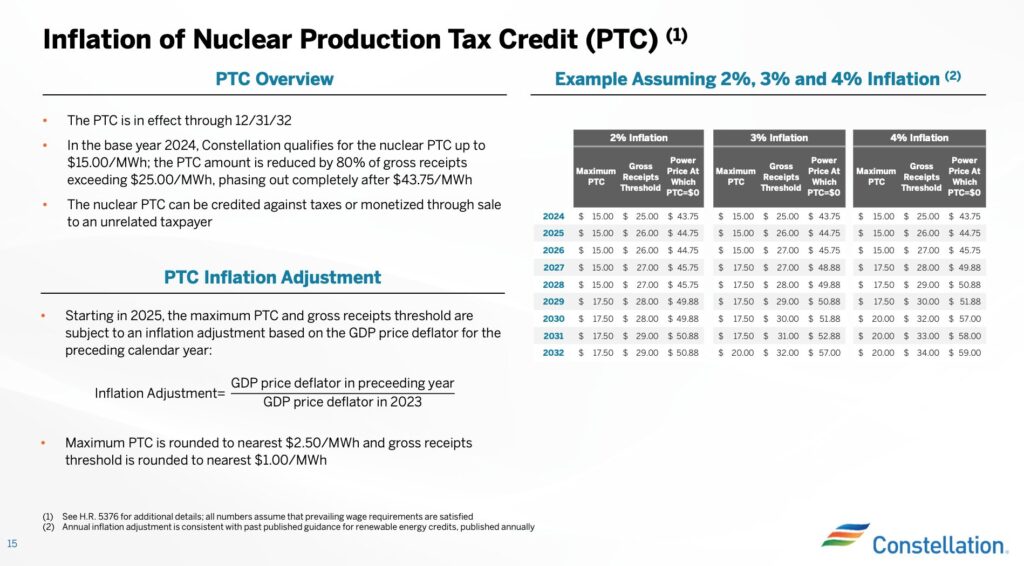

原発の年間発電量は2028年にかけて概ね18万Gwhsで安定推移する計画ですが、インフレ抑制法で導入されたPTC(生産税クレジット)により、販売価格は一定額が維持されます

2024年は1MWh当たり販売価格$43.75の確保が可能になります。

まずインフレ抑制法では、既設炉には発電電力量1kWh当たり最大1.5セント(2023年価値)のPTCが新設され、2025年以降に運開する先進型炉には、同1kWh当たり2.5セント(IRAが規定する1992年価値1.5セントのインフレ調整値)を最初の10年間適用するPTCまたは30%の投資タックスクレジット(ITC)のいずれかを選択可能とすることになっています

CEGの想定によると、1MWhあたりは最大1.5 セント/kWh×1000=15ドルのPTCが得られるとしており、このほかにグロスの取り分25ドルを踏まえています。43.75ドルを下回る価格についてはPTCが適用され、43.75ドルまで確保が可能になるようです

また毎年インフレ調整が課せられます。2025年では2%インフレ想定だと、43.75ドルが44.75ドルに上がります。PTCの対象期限である2032年であれば、50.88ドルまで確保が可能になり、利益創出機会が拡大し増益につながります

2024年の原発の販売量は18万GWhs程度を想定していますが、イリノイの5.4GWhsとNYの2.5GWhsの価格は33.04ドルと60~61ドルを想定しており、その他の10GWhsについてはPTC適用で43.75ドルを見積もっています

これが2025年はPTC適用分の10.2GWhs分については44.75ドルの価格を想定しています

今回の1Q決算では、こうしたPTC価格が適用されたとしています

2024年度通期見通し

通期調整後EPS見通しは7.23~8.03ドルで据え置き、中央値は市場予想の7.41ドルを上回っています

1Q決算では、原発を主軸とした業績拡大の計画を維持していますが、前日までに大幅続伸した反動、または通期上方修正がなかったことへの失望からか、寄り前は売り優勢となっています

コンステレーション・エナジーとは

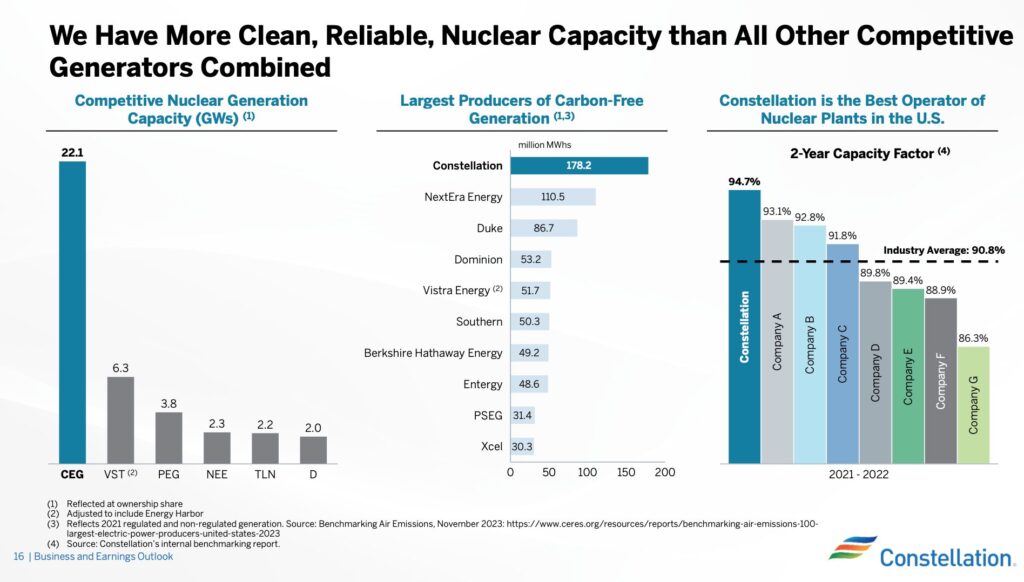

米国の原発最大手で、原発発電キャパシティは221GWsで、2位のビステラ(6.3GWs)の3倍超となっています

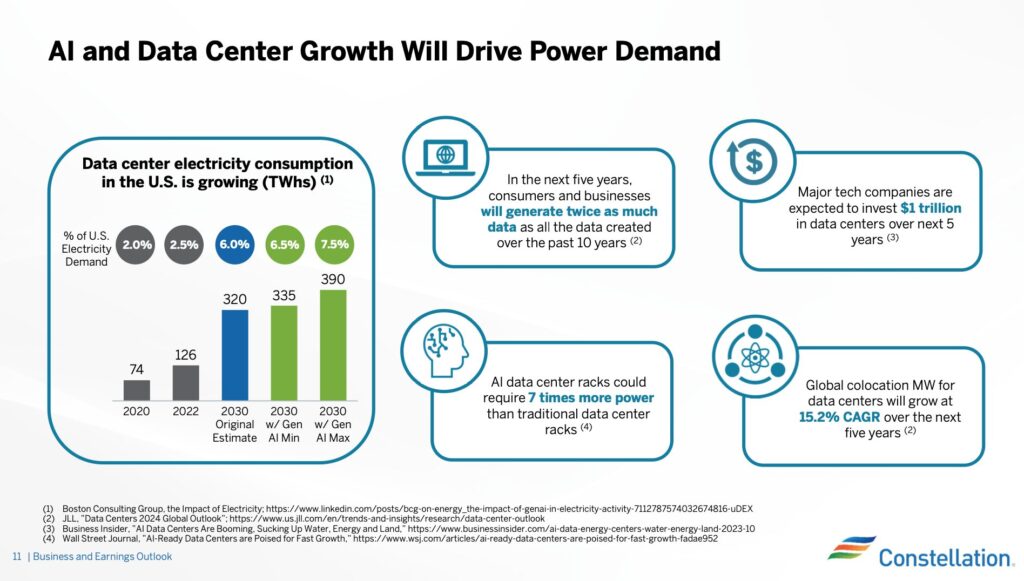

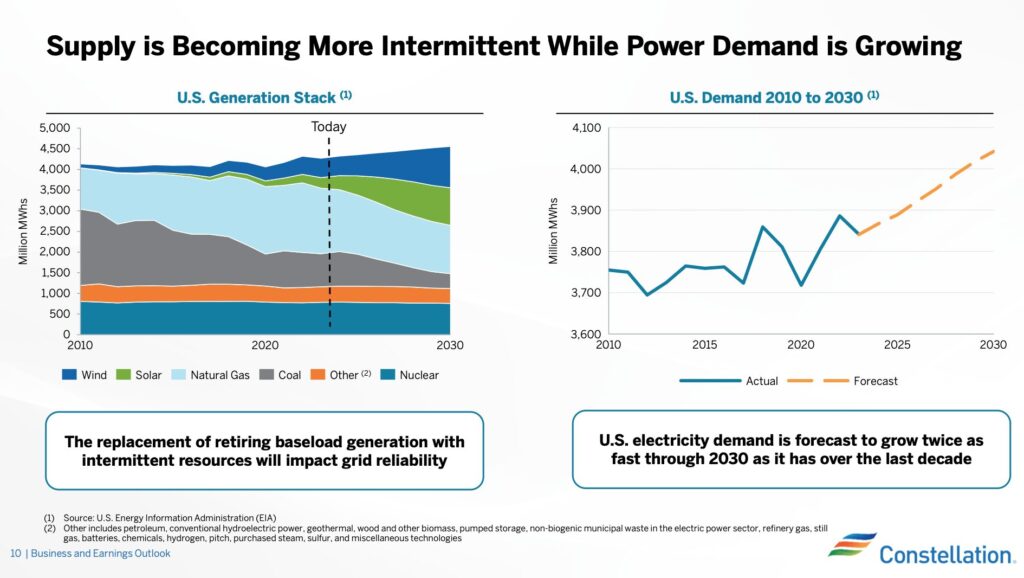

米国の発電需要は人口増加などによって緩やかな拡大が見込まれており、2030年には現在から1割近く増える見通しとなっています

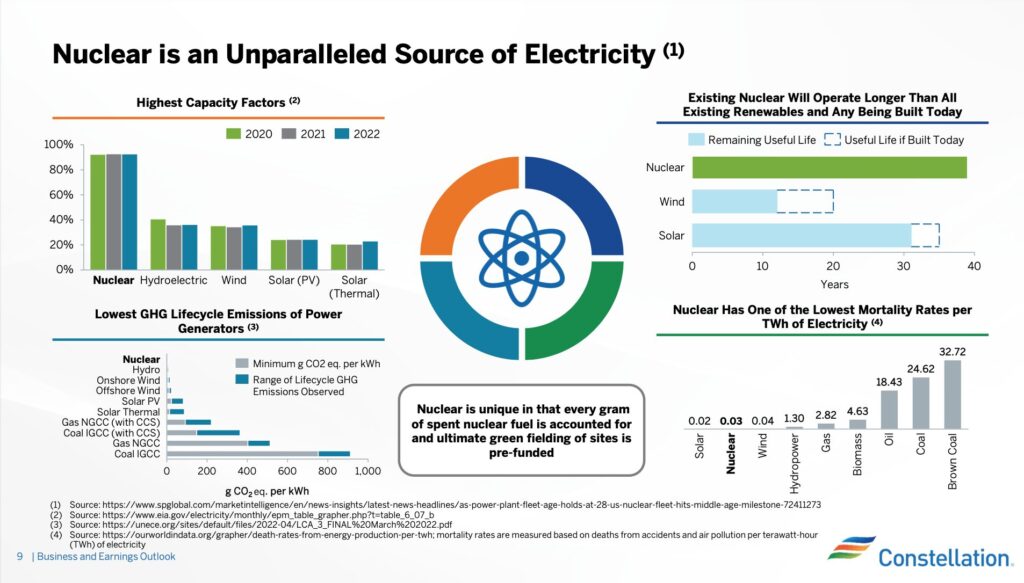

米国の総発電量に占める原発の比率は低いですが、CO2排出量が風力や太陽光の同等以下で、クリーンエネルギーに位置付けられています

太陽光などと比べて天候による未稼働リスクがないため、安定的なエネルギー供給源と目されています

電力需要の拡大ドライバーとしては、EV(電気自動車)が挙げられますが、2023年以降は生成AIの実用化に伴いデータセンター需要が急拡大しており、電力需要の押し上げにつながると見られています

2022年時点でデータセンターの電力需要が米国全体に占める比率社2.5%ですが、2030年には7.5%に達するとの調査もあり、電力供給源として原発に対するニーズも高まりそうです