目次

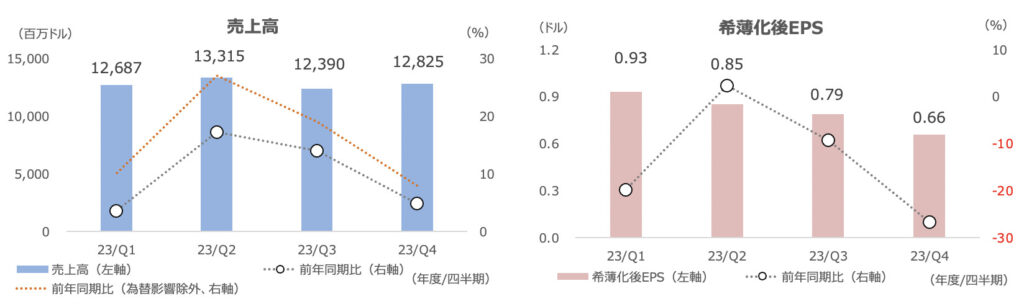

ナイキが6月29日引け後に発表した4Q決算(3-5月期)は、売上高が+5%(為替影響除外で+8%)、希薄化後EPSが-27%と大幅減益となり、EPSは市場予想を下回りました。

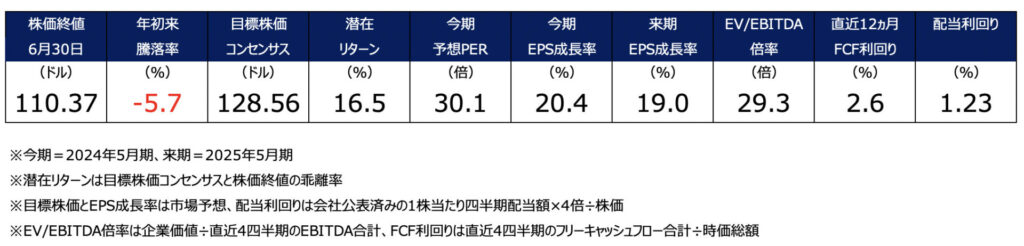

2024年度通期(5月期)の売上高は前期比1桁%台半ばの成長になるとの予想を示しましたが、市場予想(+5.6%)に対してやや物足りないと映ったようで、翌30日の株価は相場全体が上昇する中で2.7%下落しました。

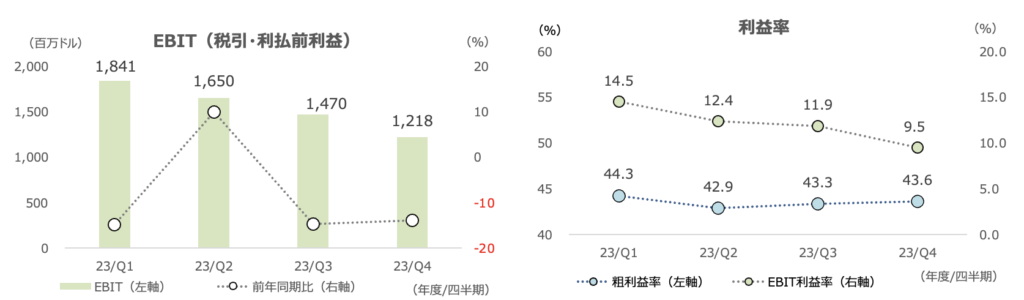

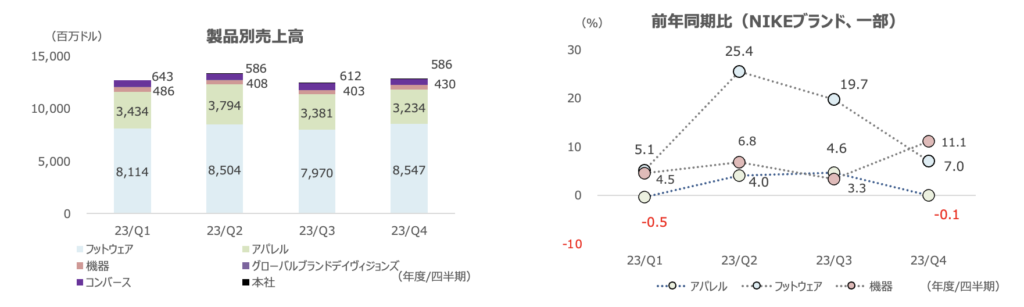

売上高の前年同期比が一段と低下したほか、製品投入コストや輸送・物流費の増加、値下げ商品の増加などで利益率の悪化が続いています。

ただし、粗利益率は為替の逆風は1%ptに留まり、3Qの43.3%からは0.3%pt上昇するなど、底打ちの兆しもみられます。

2024年度通期の粗利益率は、2023年度比で1.4~1.6%ptの上昇を予想しています。値下げの改善や海上運賃の低下などを見込んでいます。

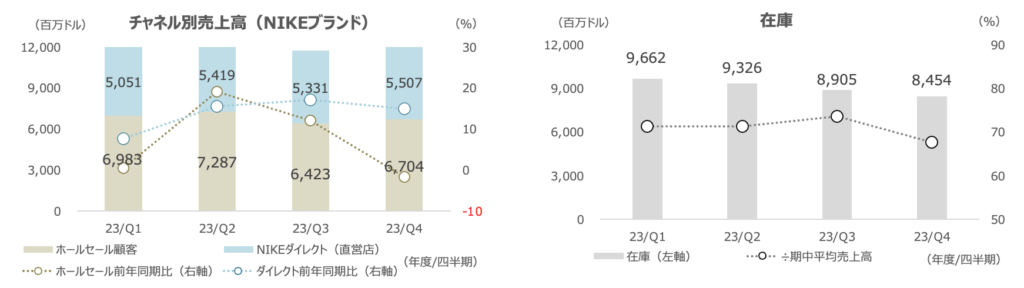

会社は値下げにつながり得る、市場在庫の抑制を図っています。

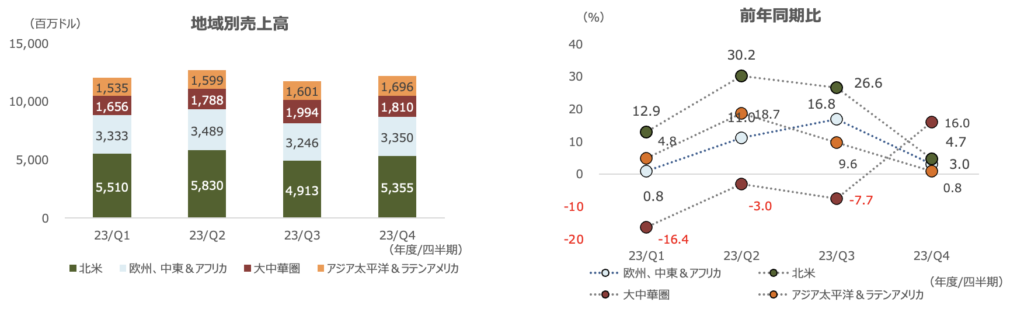

チャネル別売上高は卸売りが-1.7%とマイナスに転換しました。北米で春と夏商品の販売を縮小し、市場の在庫水準を早期に健全な水準に戻せると会社は期待しています。

4Q末の在庫は3Q末から5億ドル減少し、売上高(期中平均)に占める比率は60%台に低下しました。在庫数量はフットウェア、アパレルともに前年度末比で2桁%台の減少となっており、特にアパレルは20%超の減少となりました。

市場全体のプロモーション色は強いものの、ナイキは他社と比べて在庫削減で先行できていると述べています。

NIKEダイレクト(直営店)の売上高は伸び率が3Qの+17.1%から+14.9%へ減速しましたが、急低下には至っておらず、販売力を概ね維持できているように見えます。

今回の決算での最大のポジティブは、大中華圏の回復と言えるでしょう。売上高は前年同期比で+16%とプラスに転換しました。

コストインフレの鈍化、在庫の抑制・削減(値下げ圧力の低下)、コロナ反動からの大中華圏の回復といった状況が進むことで、2024年度は増益が見込まれます。

市場予想では今期EPSは20%近い増益予想となっていますが、PERは30倍、EV/EBITDA倍率やフリーキャッシュフロー利回りを見ると、バリュエーションには割安感は見出しにくい状況です。

株価の本格的な回復にはまだ時間がかかりそうですが、苦境脱出の兆しは見えつつあり、株価は徐々に下値を固めていく展開が期待されます。

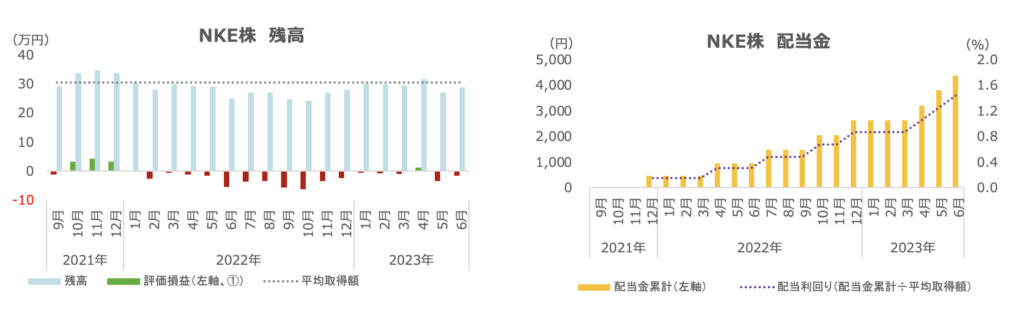

私は2021年9月にナイキ株を18株購入し、6月30日時点の残高は28.8万円、評価損失1.7万円、受け取り配当金は累計で4,370円、トータルリターンは-4.5%となっています。

売上高・EPS: 希薄化後EPSは-27%と一段と悪化

利益率: 低迷続くも粗利益率は3Qから+0.3%pt改善

チャネル別: ホールセール向けの販売を減らし、在庫を抑制中

製品別: フットウェアの増収率が減速、アパレルは減収に

地域別: 大中華圏が+16%と大きく回復

株価チャート(週次): 200週線の維持に失敗も50週線では下げ渋り

バリュエーション: 今期は増益が見込まれるが割安感に乏しい

私の保有残高: 28.8万円、評価損失1.7万円、配当金累計4,370円