目次

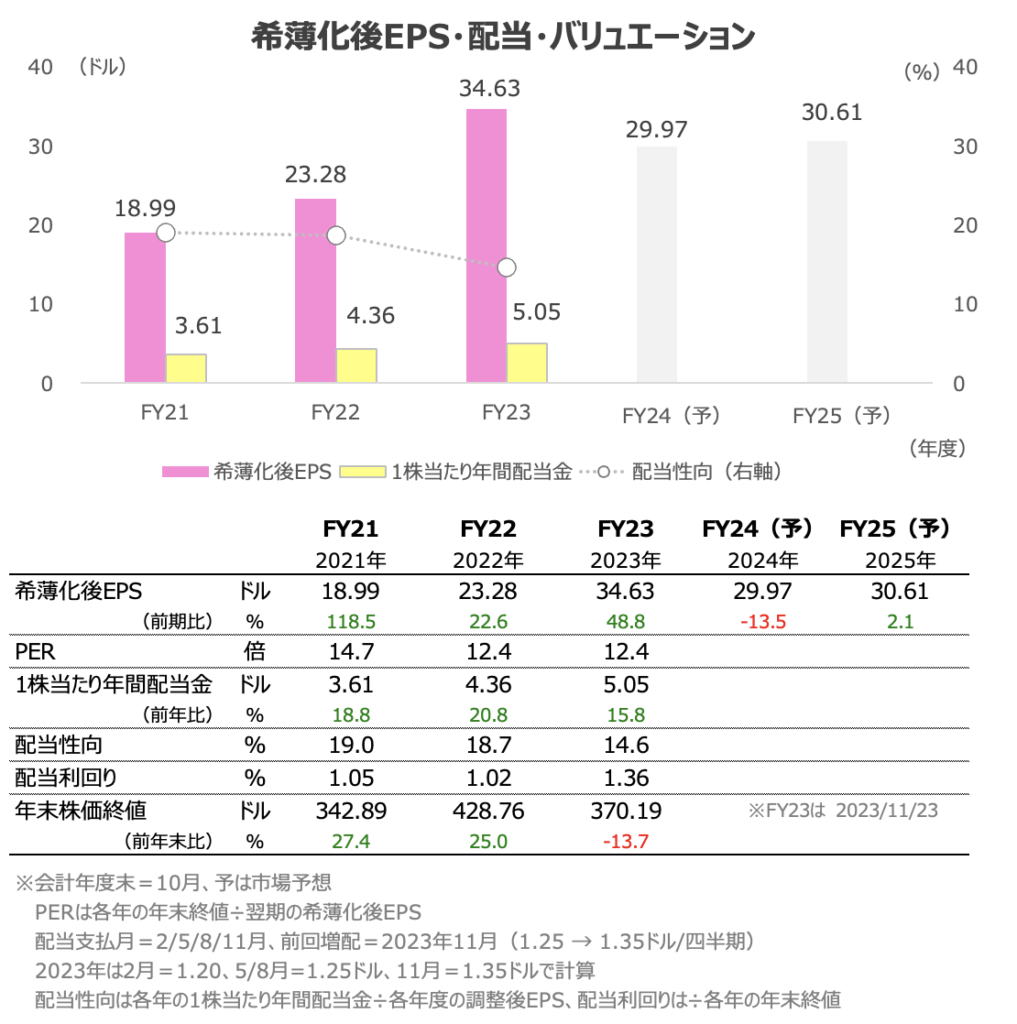

農機大手ディア(DE)は2023年度4Q(8-10月期)決算を発表し、発表日22日の終値は3.1%安と大幅下落しました。23日は0.2%安の370.19ドルでした。

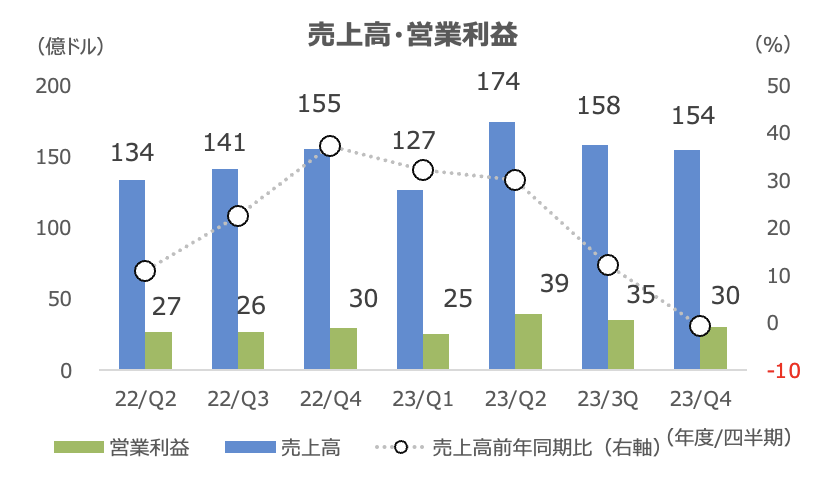

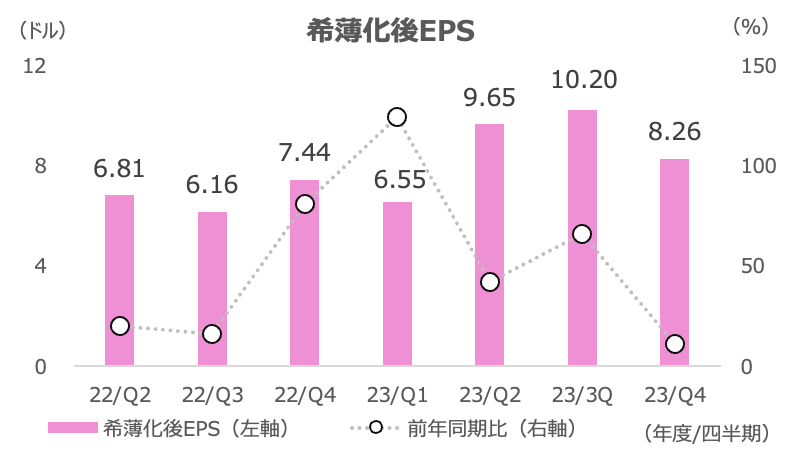

4Qの売上高は-1%の154.1億ドル(市場予想は136.7億)と減収に転じましたが、希薄化後EPSは+11%の8.26ドルと増益を確保しました。

しかし、今期(2024年度)の純利益を77.5~82.5億(前期は101.7億)と市場予想(93.2億ドル)を大きく下回る減益予想を示したことが嫌気されました。

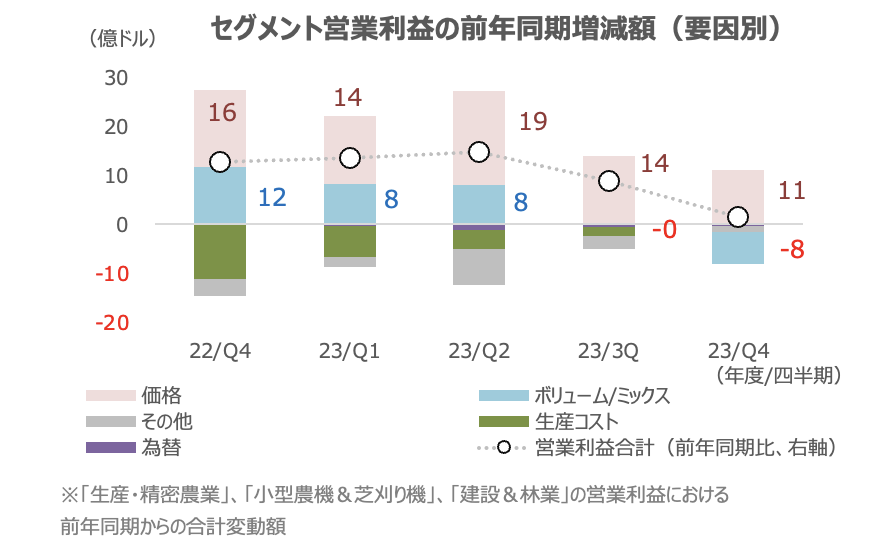

値上げで営業増益もボリューム減が顕著に

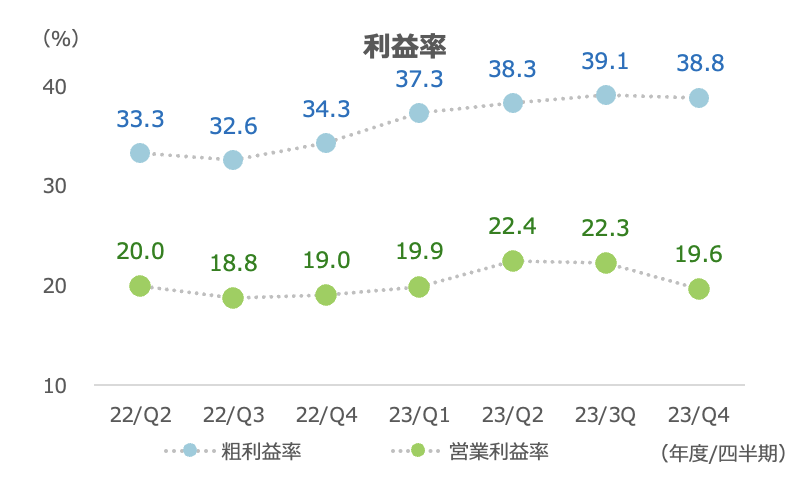

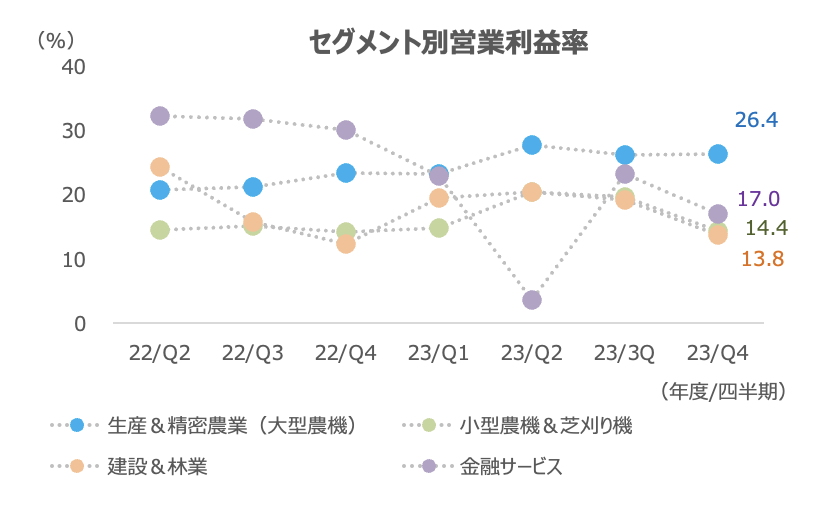

営業利益は+2%の30.3億ドル、営業利益率は+0.6%ptの19.6%と、減収ながらもマージンはしっかりとキープしました。

主力3事業の値上げ効果(11億ドルの営業増益効果)が持続しました。ただしボリューム/ミックスは8億ドルの営業減益につながり、販売数量減が顕著となりました。

生産コストは900万ドルの営業減益と、利益への悪影響度はほぼ消失しました。為替も1,100万ドルの現役と、ほぼ影響がなくなりました。

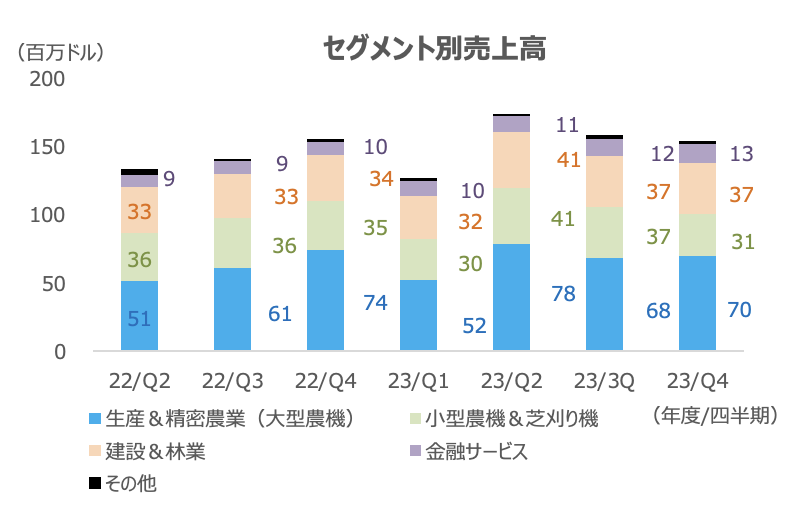

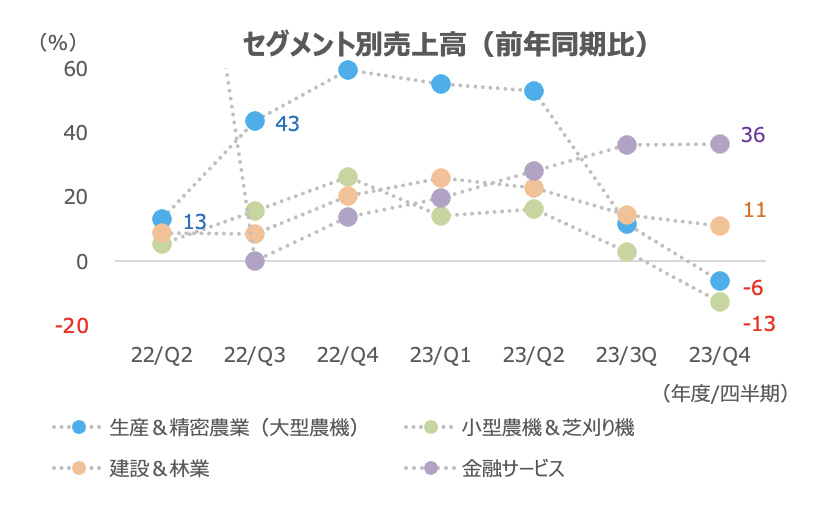

セグメント別売上高は、主力の生産&精密農業(大型農機)が-6%と減収に転じました。小型農機&芝刈り機も減収幅が前四半期から拡大(悪化)しました。

金利上昇で金融サービスは増収でした。

生産&精密農業は減収でしたが、値上げによって営業利益率(+5.5%ptの26.4%)は最近の高水準を概ねキープしました。

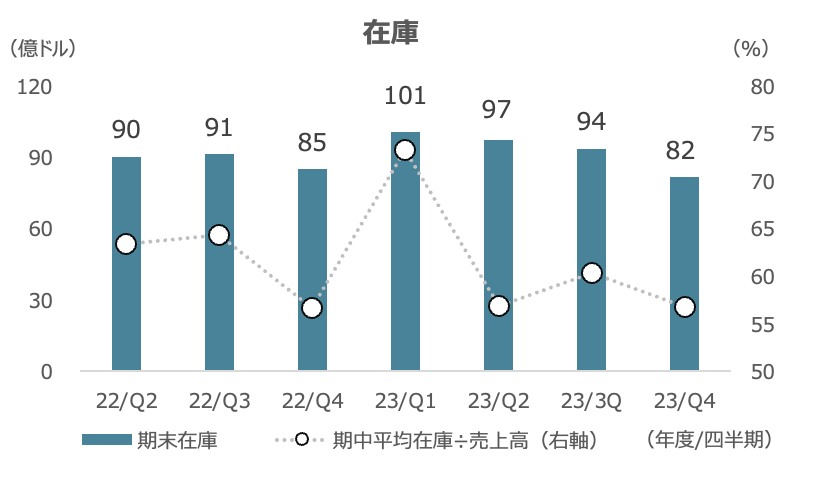

在庫は過剰感なし、フリーCFと株主還元は増加基調

在庫は前四半期から減少し、対売上高比率は50%台半ばと特に過剰感は出ていません。

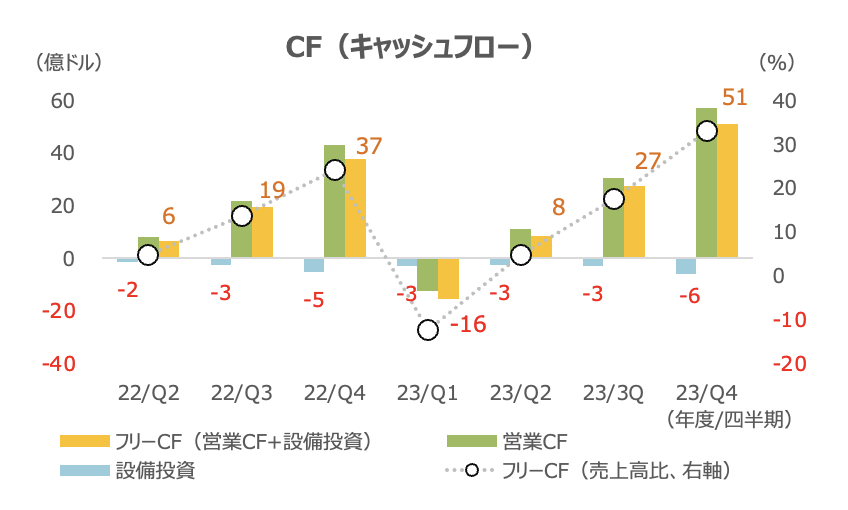

フリーCF(キャッシュフロー)は増加基調が続いています。

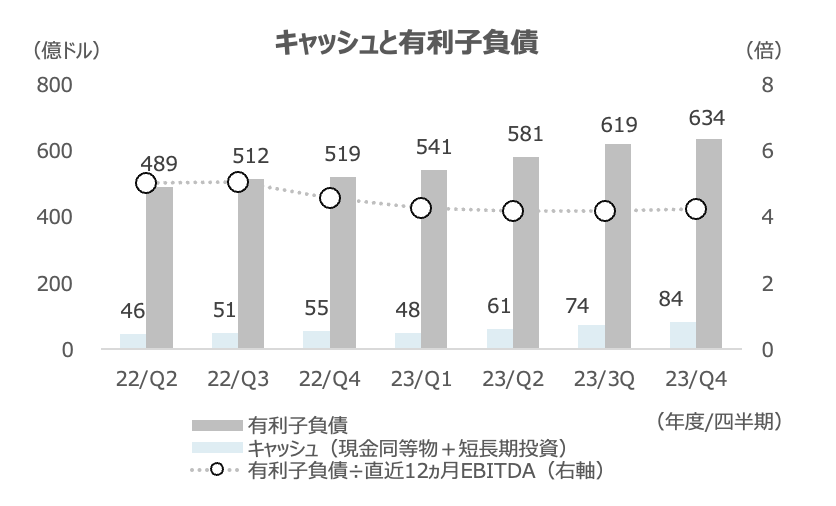

有利子負債は若干増えましたが、EBITDAに対する比率は4倍台で安定しています。

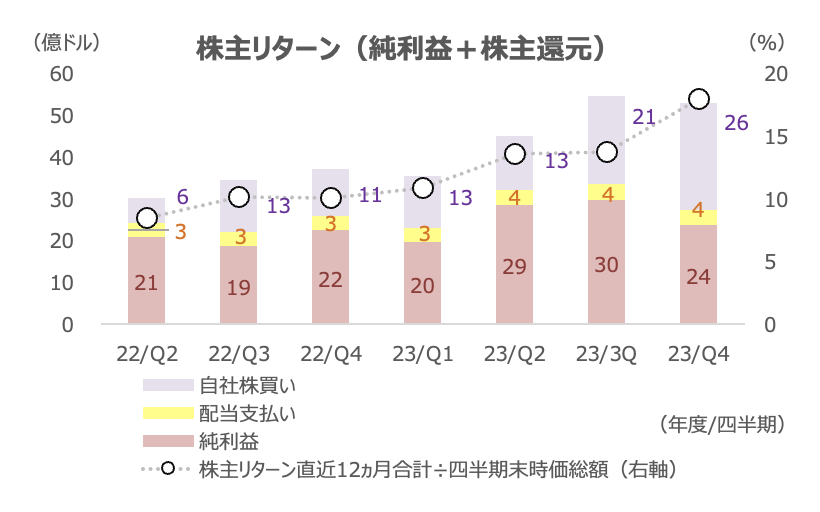

株主還元は、自社株買いを26億ドルと引き続き増やしました。

純利益と株主還元額を合計した株主リターンは+43%の52.8億ドルで、直近12ヵ月合計(188億ドル)は10月末時点の時価総額の約18%と高水準になっています。

2024年10月期の市場はいずれも減少を予想

今期(2024年度)の純利益は77.5~82.5億(前期は101.7億)と減益を予想しています。一方、コスト削減(インフレ減速による輸送費減少なども含む)や規律を持ったコストマネジメントは利益の捻出に寄与するとの見解です。

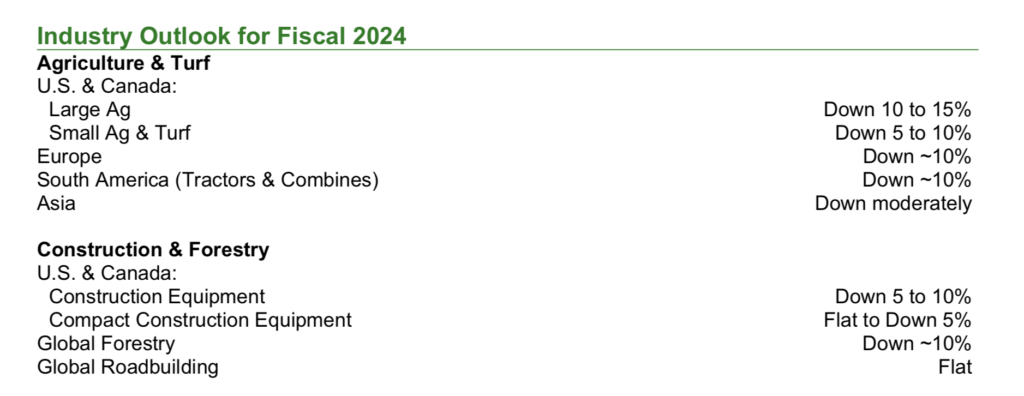

農機&芝刈り機市場はいずれも減少を見込んでおり、米国&カナダは大型農機が-15 ~ -10%、小型農機&芝刈り機が -10% ~ -5%としました。

建設&森林市場は、米国&カナダの建設機器を -10 ~ -5%とこちらも減少を見ています。メガプロジェクトやインフラ支出は追い風になりますが、住宅や商業投資に不透明感があるとしています。

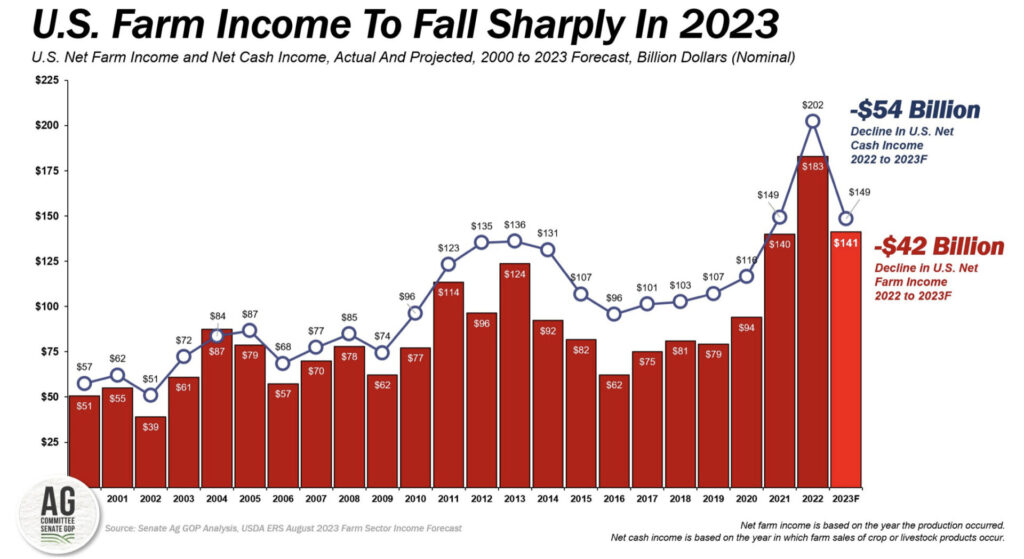

米農務省の8月時点の見通しによると、米国の2023年の農場収入は2022年比25%減少する見込みです。

穀物価格高が一服しているほか、コストインフレや金利上昇が響くとみられ、2024年も農家の利益にとって厳しい年になるかもしれません。

全セグメントで2桁%台の減収予想、在庫水準はポジティブ要素

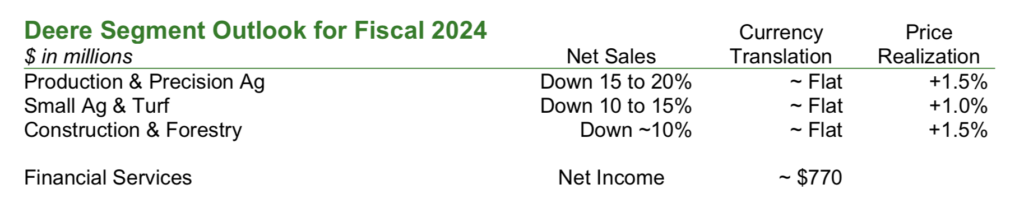

DEのセグメント別売上高はいずれも減収を見込み、生産&農機が -20 ~ -15%、価格効果は+1.5%としました。過去3年間、強い需要が続いたことの反動が出ると見ています。米国では農業のファンダメンタルズが減速することに加えて、金利上昇が裁量的な機器購入に悪影響をもたらすとの見解です。

小型農機&芝刈り機も -15 ~ -10%です。米国ではプロテインや干し草の価格高騰が続いており、乳製品や家畜向け需要は堅調と見ていますが、一戸建て住宅やホームインプルーブメント支出と連動性が高い芝刈り機やコンパクトトラクター市場が弱含むと予想しています。

欧州は農業のファンダメンタルズは好悪入り混じるとの見方で、東欧地域は引き続きウクライナ問題により穀物収穫量に影響が出る一方、西欧は穀物価格が良好で、コストは低下傾向にあることから収益性が高い状況が続く(結果として2024年の機器需要の安定化を予想)と見ています。

南米は2023年の逆風が強く、トラクターやコンバインの販売減少を見込んでいます。特にブラジルは政治不透明感で、政府の農業ファイナンス計画に遅れが出ているとのことです。

建設&森林は約-10%と見込んでいます。

為替効果はいずれのセグメントもほぼ横ばいと見ています。

2024年度は前年同期と同様に、2Q(2-4月期)と3Q(5-7月期)に高水準の生産を見込んでいる一方、1Q(11-1月期)の売上高は前四半期から20~25%減少すると見ています。

なお、北米の大型農機市場の在庫水準はコンバインと220+馬力トラクターでは2013年水準よりも30%少なく、4WDトラクターは60%下回っていると分析しています。機器の機齢は2013年よりも大幅に古い状態にあるといい、このあたりは定期的な買い替え・購入需要に寄与し得る要素として注目されます。

同社は北米の生産はリテール需要に即した水準を管理しており、10月末のコンバインの在庫は5月の年初最高水準から22%減少しました。

10月末の220超馬力トラクターの在庫÷販売比率は15%、コンバインはわずか4%となっています。

前回の農機のリプレイスメントサイクルと比べて、北米の在庫はよりタイトに管理できているとしています。過剰在庫感が乏しければ、比較的業績の落ち込み幅は限られそうです。

2024年の受注は、業界全体と同水準の減少を想定しています。現時点では、受注予定の約45%は埋まった(受注済)といい、上半期の業績については見通しが持てている状況です。

業績は低迷期入りだが安値圏で継続保有する価値あり

アナリストの予想希薄化後EPSは今期が-14%、来期は+2%となっています。

目標株価コンセンサスは決算発表後に下方修正が進み、現値の約15%上方です。

向こう2年度を見ると利益はほぼ増えない見通しであることから、10倍台前半のPERは割安とは言い難いです。

ただし、増配など株主還元は積極化していますので、安値圏で同社株を保有しづけるメリットは十分ありそうです。

ここ2年間の株価レンジは300ドル台前半~400ドル台半ばとなっており、200週線が位置する320ドル台では株価は底堅さを発揮しやすいと考えます。

業績面でポジティブと言えるのは、前述したように生産や在庫水準が低いということです。過度な在庫を有していないとみられることから、大幅に値下げを行う必要はなく、販売価格面の逆風は限られそうです(DEは2024年度の価格効果はプラスを予想)。