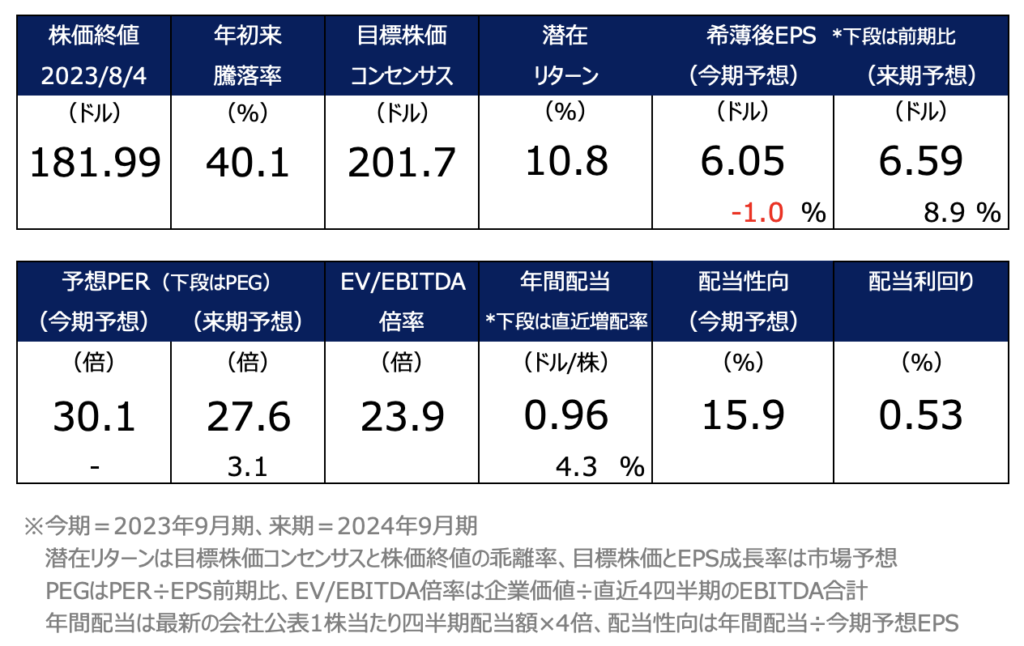

アップルは23Q3(4-6月期)決算を受けて、4日の株価は4.8%安の181.99ドルと大きく下落しました。

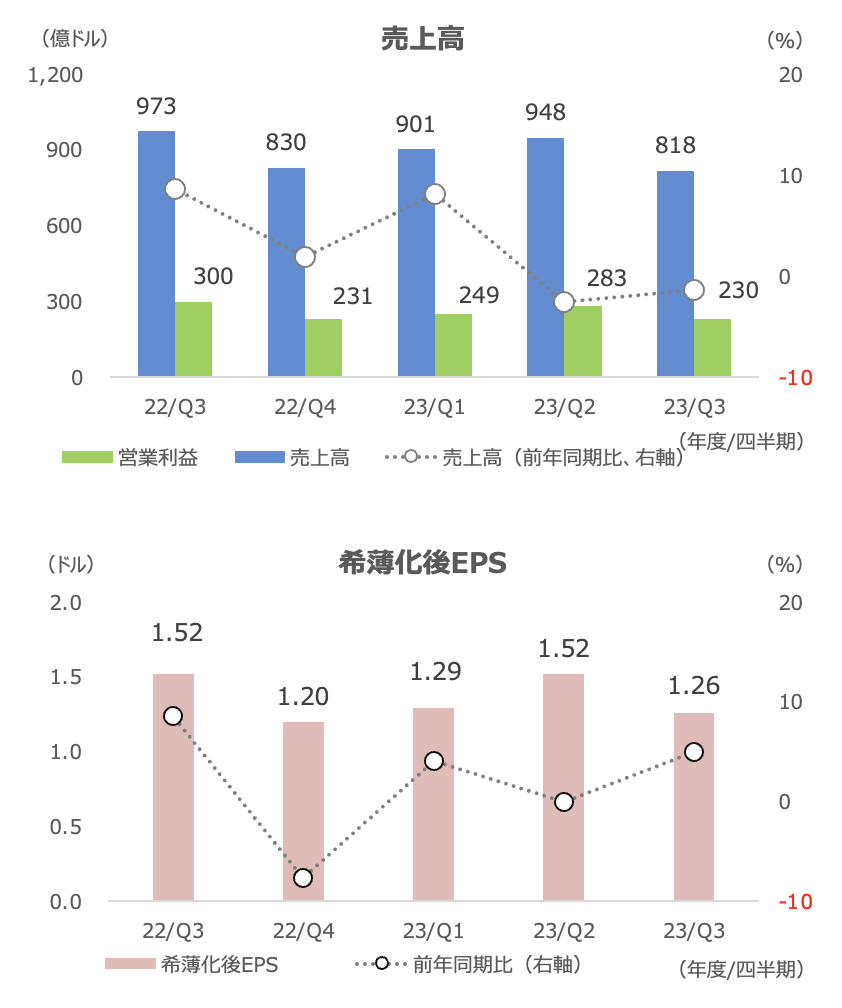

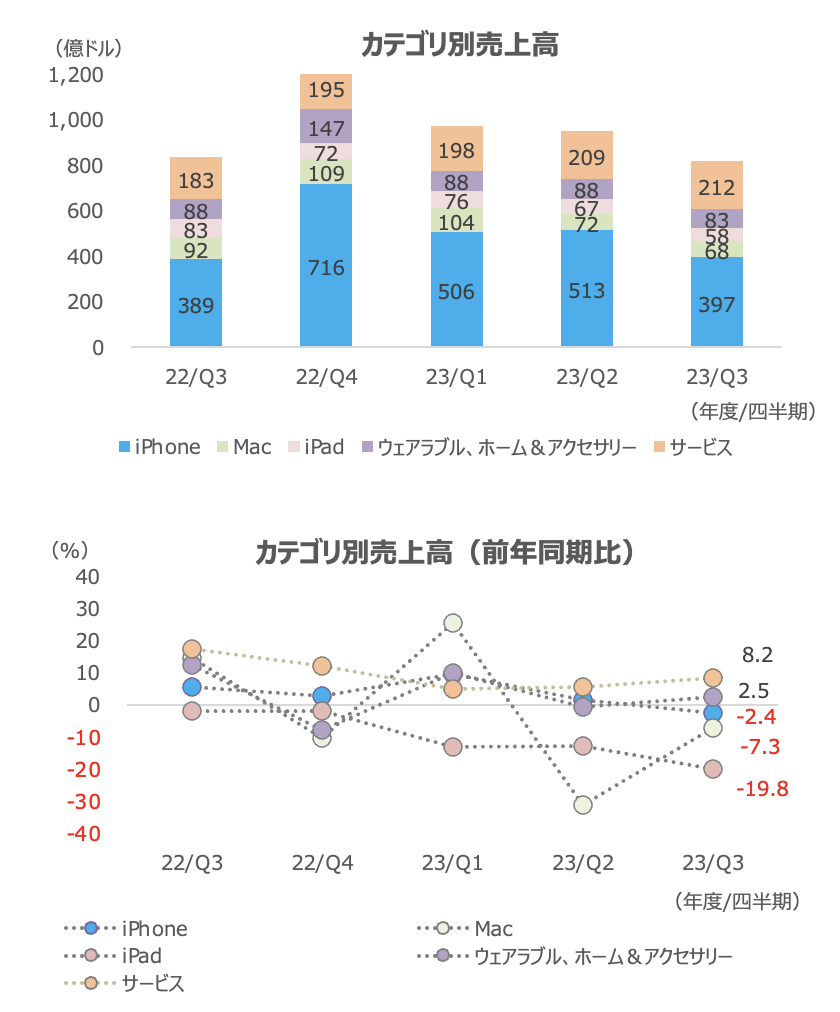

売上高やEPSは市場予想を上回りましたが、iPhoneの売上高が-2%の397億ドルと、市場予想の398億ドルをわずかにショートしました。

iPhoneの売上高が加速しないと株価としてはなかなか評価はされませんが、主力の2事業(iPhoneとサービス)に顕著なモメンタムの低下はみられず、株価の落ち込みは長続きはしないだろうと考えられます。

3Qの売上高は-1%と減収でしたが、2Qの-2.5%からは縮小し、希薄化後EPSは+5%(2Qはトントン)に回復しました。為替は約4%ptの逆風となりました。

iPhone売上高は-2%でしたが、為替の逆風を除けば増収でした。iPhoneへの機種変更は記録的な水準になったと、会社は引き続きiPhoneの競争力を指摘しました。

稼働端末台数は過去最高となっています。

Macは全てのラインアップがAppleシリコンになりましたが、-7%でした。ただし、2Qの-31%からはかなり改善を示しました。3Qには新型15インチを投入しています。

iPadは-20%と、2Qの-13%から一段と悪化しました。前年同期の新型iPad Airのリリースの反動がありました。

ウェアラブルは+2%と増収に転じ、会社想定通りの結果でした。

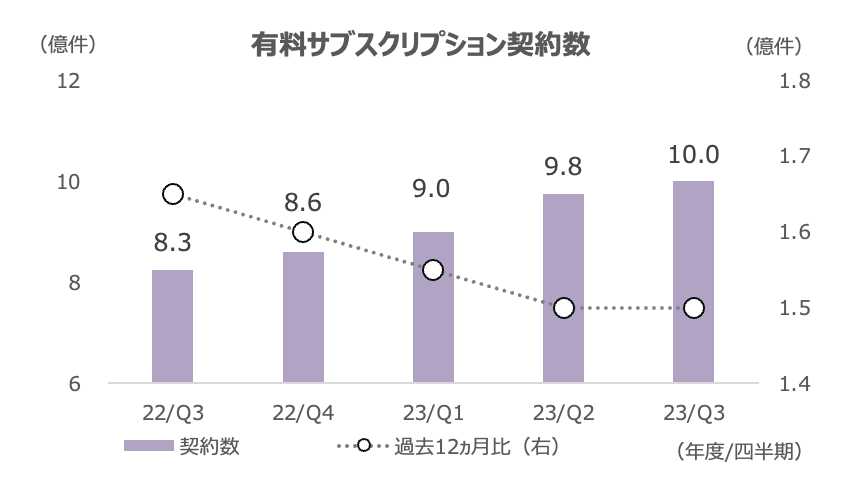

サービスは+8%で、2Qの+5%から加速しました。会社の予想を上回り、四半期の過去最高となりました。

有料サブスクリプション契約数は12ヶ月前比で1.5億増え、10億の大台を突破しました。

Apple Card顧客向けの高利回り預金は人気で、残高は100億ドルを超えました(3Q売上高の約1/8)。新規立ち上げ以降、預金利用者の97%は日々口座に入金しているとのことです。

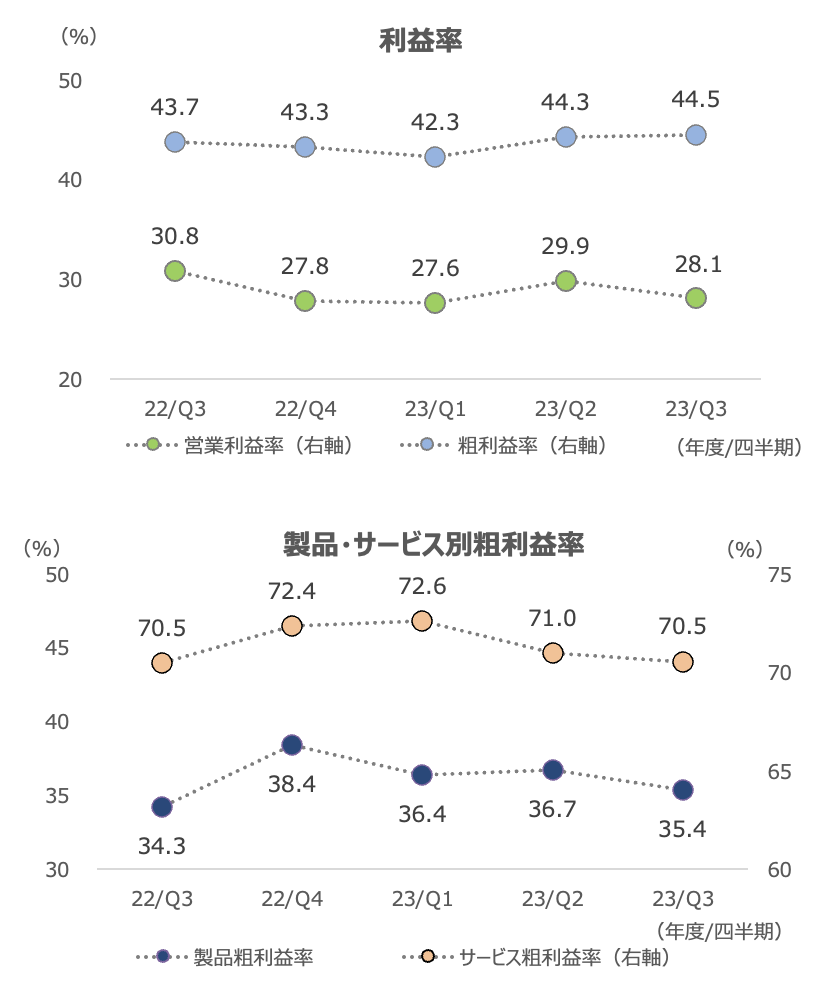

利益率は粗利益率が2Qから若干上昇しました。

コスト削減やサービスの売上高比率の上昇が寄与しました。

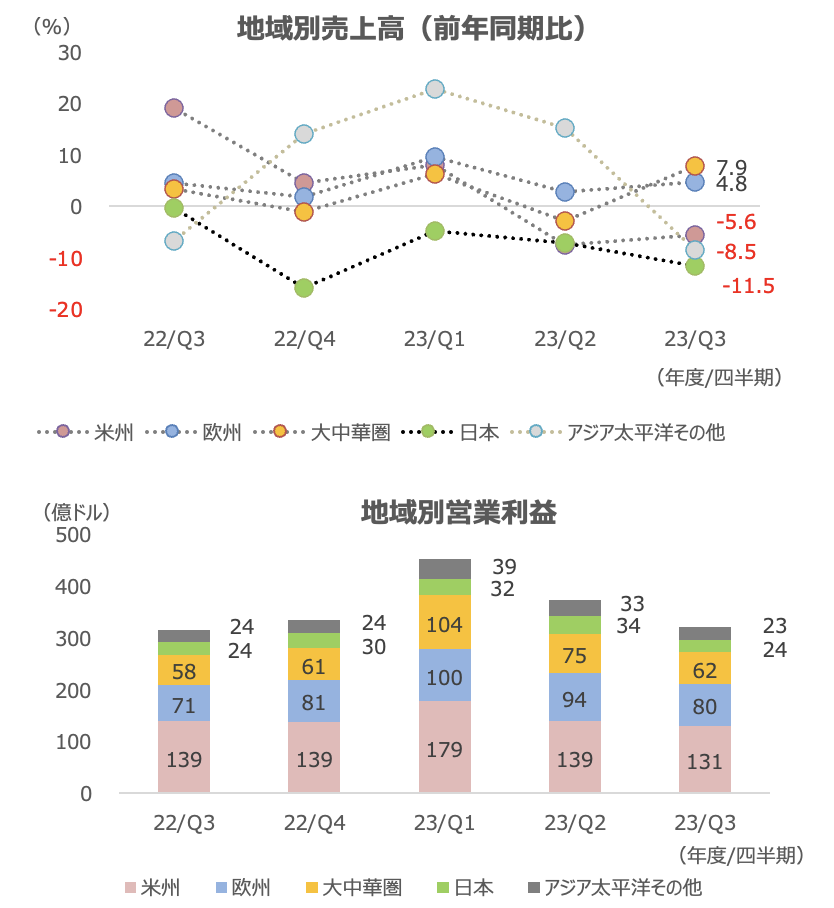

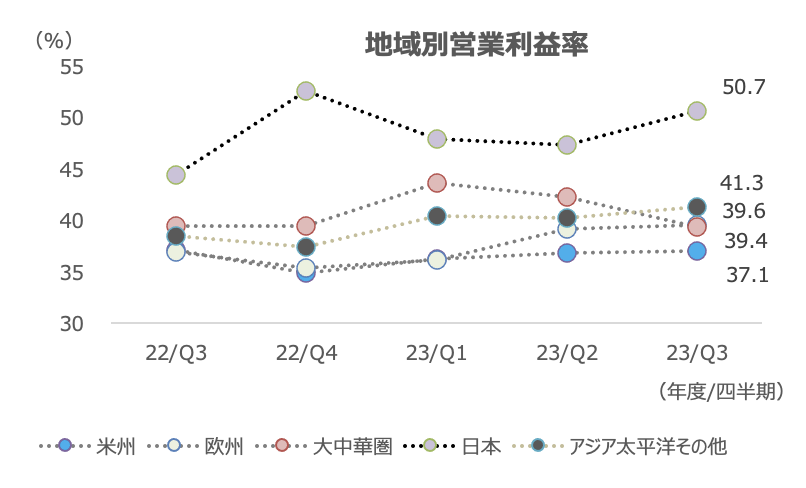

地域別では、大中華圏が増収に転じました。

欧州が底堅い一方、米州や日本は減収で、アジア太平洋その他が減収に転じました。

iPhone売上高でインドは過去最高、中南米や中近東・アフリカ、インドネシア、フィリピン、イタリア、オランダ、イギリスは4-6月期として過去最高でした。

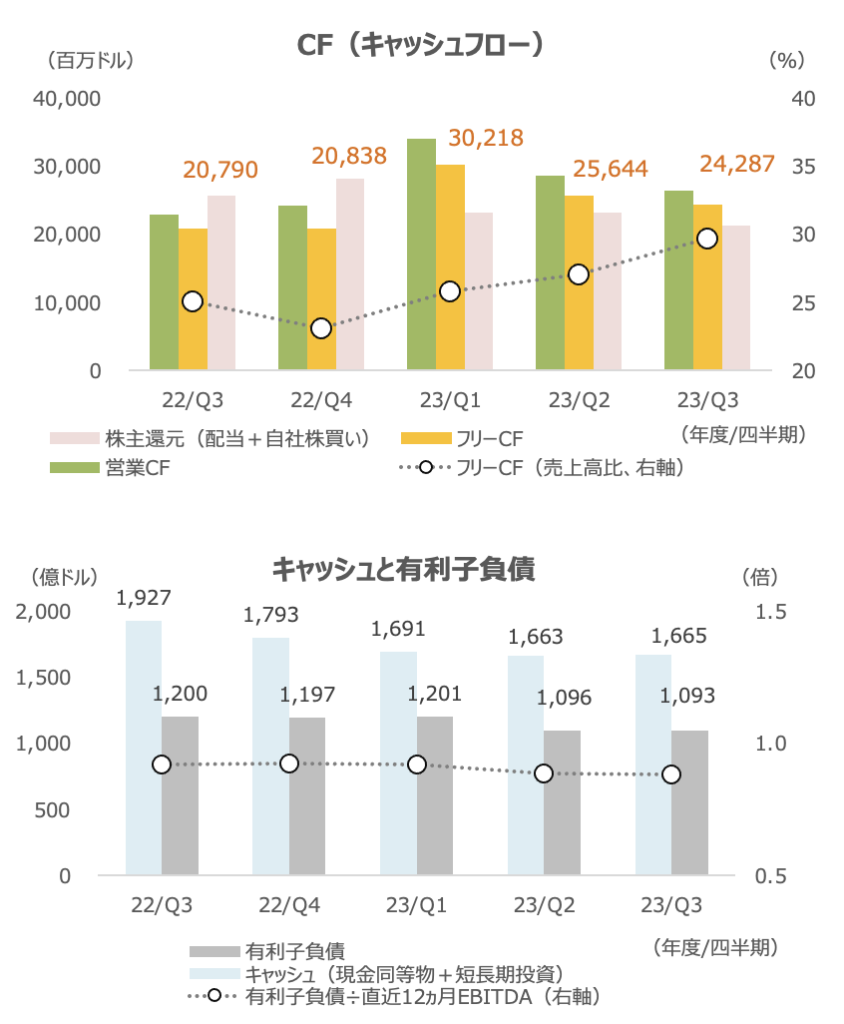

キャッシュフローは好調で、売上高に対するフリーキャッシュフロー比率は30%に接近しました。

引き続き、有利子負債をキャッシュが上回る、実質無借金企業です。

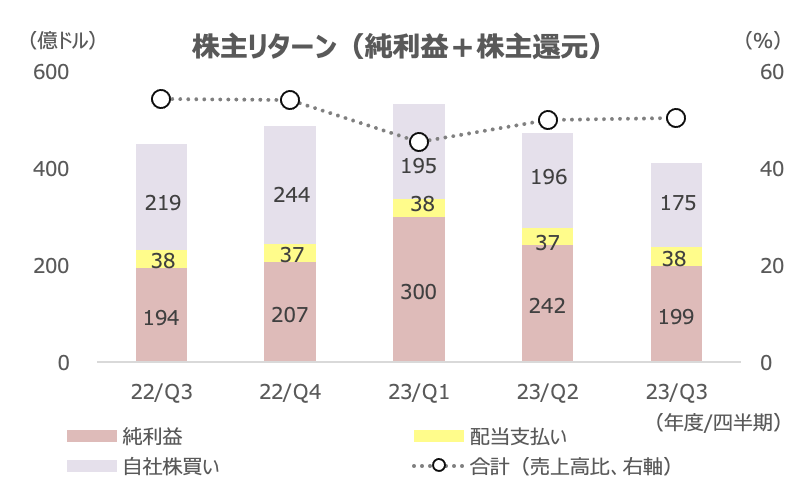

自社株買いは若干減少しましたが、純利益と株主還元を合計した株主リターンは売上高比で50%となり、かなり高い株主リターンを実現しています。

会社は、4Q(7-9月期)のiPhoneとサービスの業績の前年同期比は、3Qから加速すると予想しています。

iPadとMacは2桁%台の減収を見込んでいます。特にMacは前年同期とのハードルが増し、前年は6月にサプライチェーンが落ち込み、9月にかけて繰延需要が出たため、その7-9月期との比較になることから、減収を見ています。

AIについては生成AIを長年リサーチしてきているとの発言が電話会議でありましたが、マイクロソフトやアルファベットなどのIT大手と比べると、アップルはAI面では目立った動きは出せていません。

WWDCで示されているように、カメラにせよ文章作成にしろ、アップルのソフトウェアやサービスには地味にAIが搭載されていて、進化はしています。

今後も生成AIに近いものが搭載され、より便利な顧客体験が実現されることが期待されますが、他のIT大手と比べると業績拡大への寄与という点で物足りなさが投資家には意識されそうです。

ただし、主力のiPhoneは減収といえども、他のスマホメーカーと比べれば機種変更顧客の獲得を含め、引き続き強固なポジションを築いており、サービスも含めたエコサイクルは健在であることが示された3Q決算だったと個人的には評価しています。

予想PERは30倍台に差し掛かっており(業績の安定感が評価されていると思われます)、株価は新興ハイテク企業のような瞬発的な上昇は見込み難いですが、安定的な株主リターンも支えに下値の堅さは今後も期待できるのではないでしょうか。