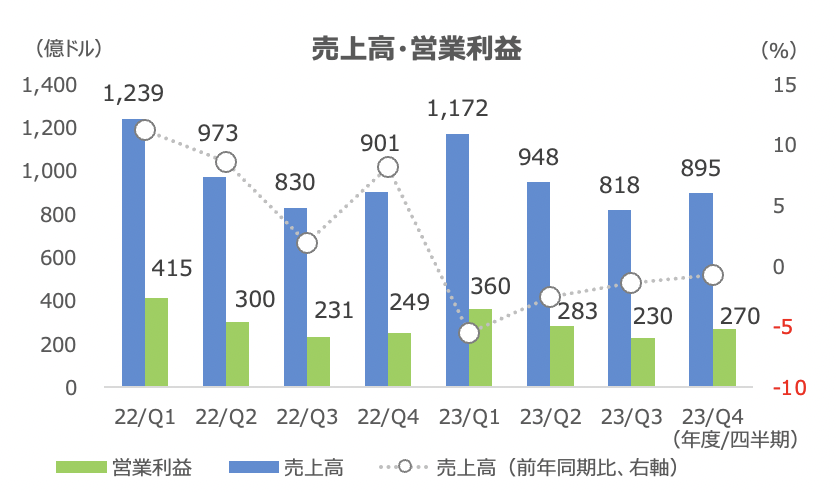

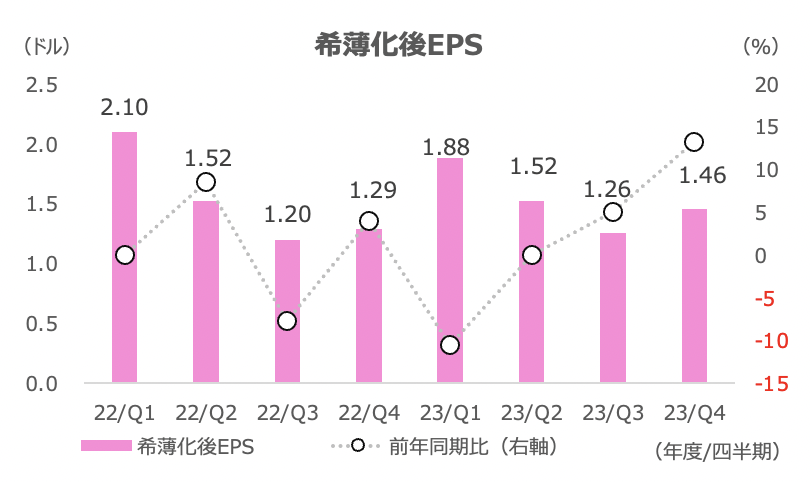

アップル(AAPL)が2日引け後に2023年度4Q(7-9月期)決算は、売上高(-0.7%の895億)と希薄化後EPS(+13%の1.46)が市場予想を上回りました。

iPhoneの売上高(+3%の438億)も市場予想を上回りましたが、大中華圏(-3%の150.8億と減収に転換)が市場予想を下回り、2024年度1Q(10-12月期)売上高見通しが市場予想を下回ったことで、時間外では約3%下落しました。

アップル決算: とらいの見方

決算前から中国でのシェア低下懸念などが強まっていましたが、7-9月期としては引き続きアップルのエコシステムの健在ぶりが確認できる良好な決算だったと個人的には捉えています。

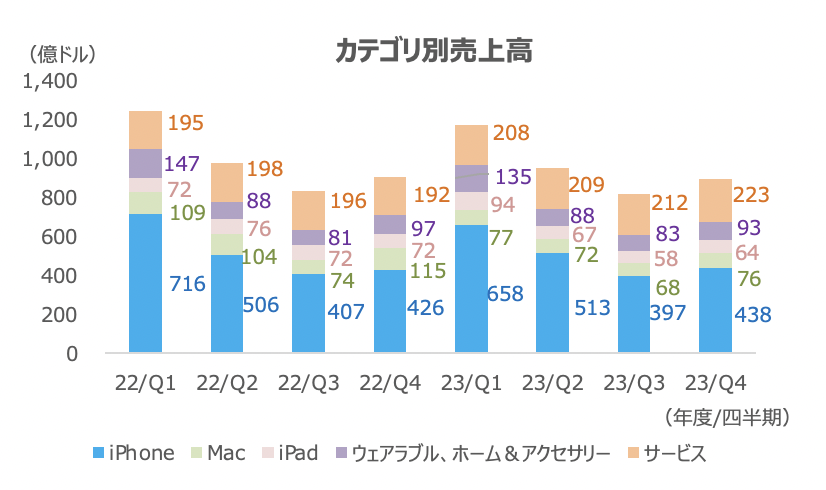

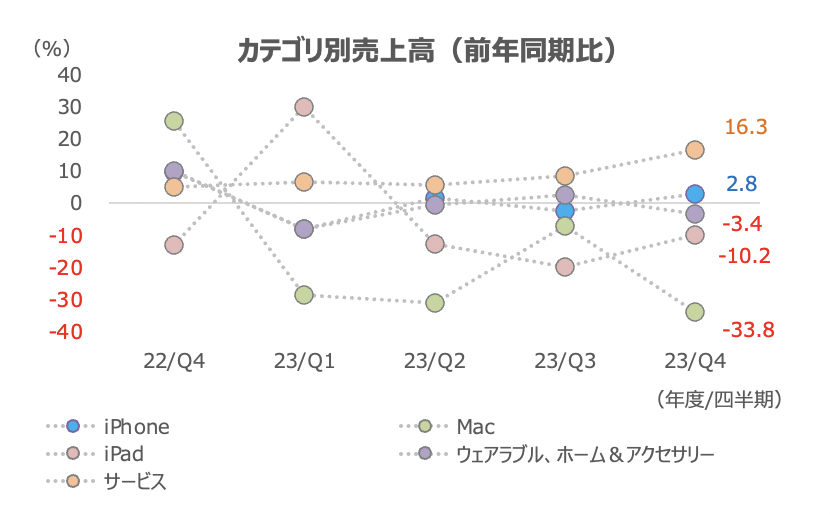

iPhone以外のハードウェアが、前年の一時的な需要増加(サプライチェーン回復)や新製品投入タイミングなどによって前年同期比で減収基調にあり、ここ数四半期は成長が停滞していますが、主力のiPhoneは底堅いです。

そうした中、特にサービスの収入が前年同期比+16%と、最近ではまれに見る驚異的な強さを発揮しました。

この点は強気派がさらに強気になり得るポイントです。

10-12月期見通しは市場予想の売上高には届かなかったものの、実質的には増収を会社は見込んでおり、悲観視されるほどではないと思います。

ただし、電話会議での質疑応答で中国事業の短期的な行方についてあまりヒントは得られず、弱気派が強気に転じれるほどの内容ではなかったと思われます。

アップルは中国のスマホ市場が減速する中でシェアを高めたと発言しましたが、ファーウェイの新型機種がどの程度シェアに影響しているかなど、調査会社などの公表値を待ちたいところです。

好調なサービスに関しては、Googleが独占禁止の調査を受けている点はリスク材料と言えます。

iPhoneにGoogleの検索システムなどを初期搭載するためにアップルが受け取っているとされる収入が落ち込みかねない展開になれば、サービス収入にネガティブに働く可能性があります。ただ、このリスクはいつ顕在化するのか、あるいはしないのか、全く読めない状況にあり、気にしても仕方がないかなと自分としては考えています。

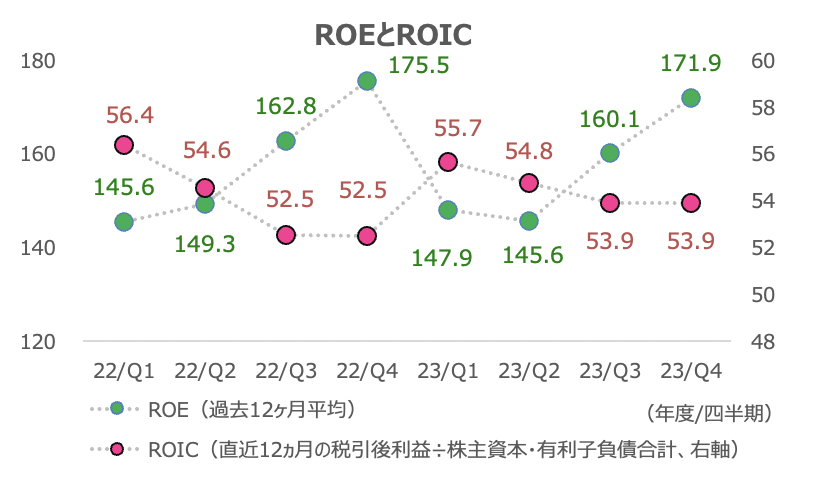

アナリストコンセンサスでは今来期ともに増益が予想されており、来期予想PERは25倍近辺と割安とは言えない水準です。目標株価へのアップサイドは約11%と、高くはありません。

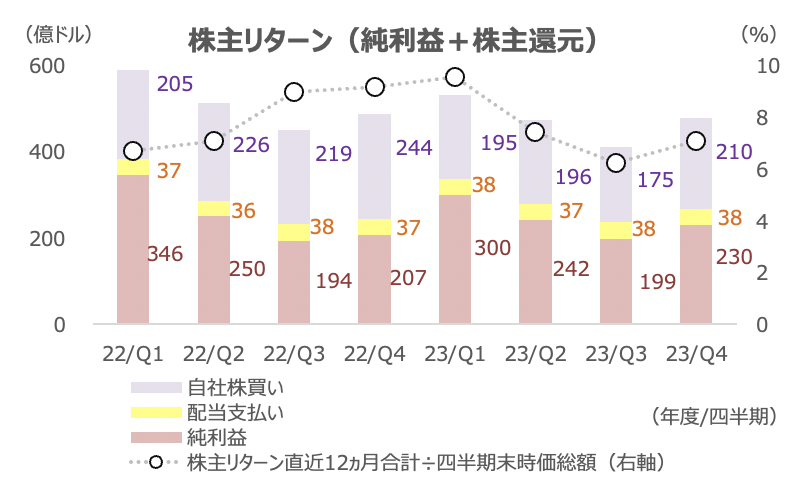

ただし、アップルは引き続き強力なキャッシュフロー創出力の下で株主還元には積極的で、12ヶ月株主リターン(純利益+株主還元)が時価総額の7%近くを占めていることは、アップル株を継続保有する価値があることを示していると言えます。

2023年度4Q(7-9月期)決算

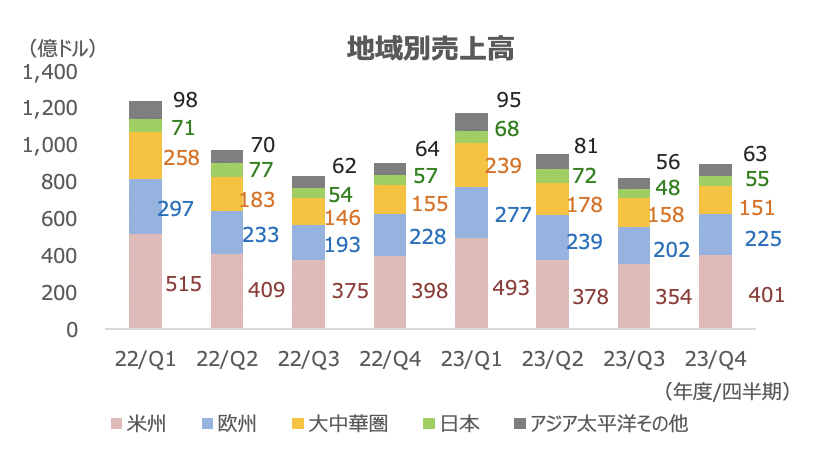

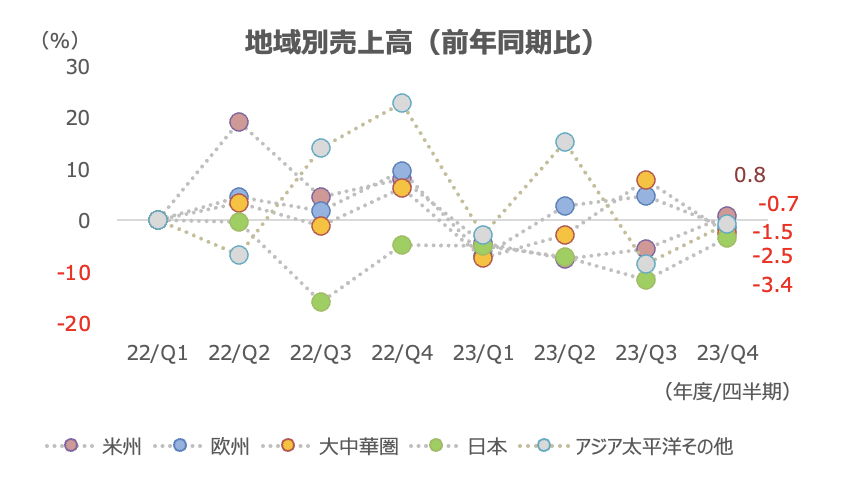

3Q売上高の為替の逆風は2%pt超でした。為替影響を除外すると、売上高が前年同期比でプラス成長となり、全ての地域で増収でした。

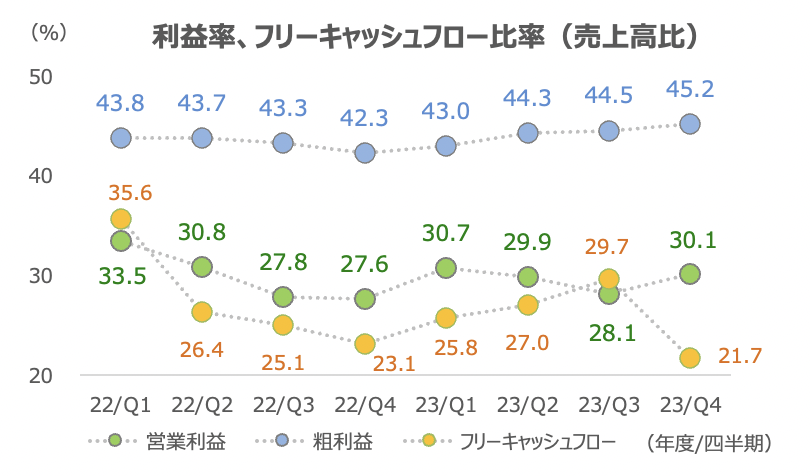

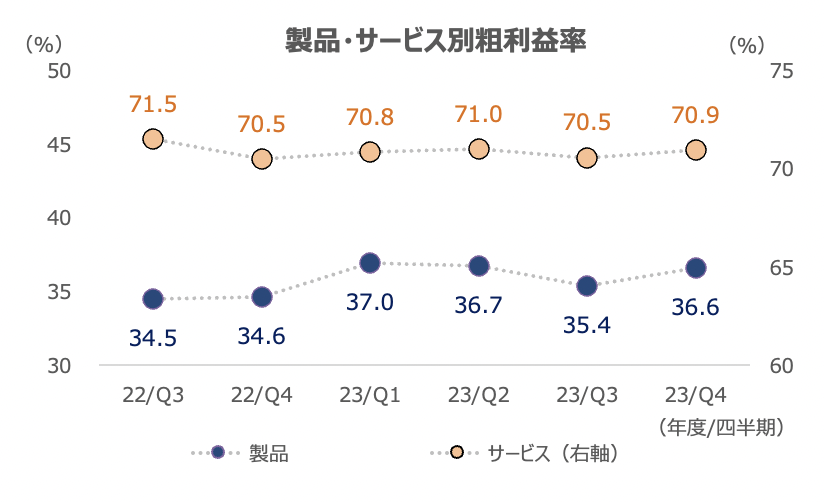

利益率は粗利益、営業利益ともに前四半期からも上昇しました。製品とサービスの粗利益率も上昇しました。

粗利益率は7-9月期として最高でした。高マージンのサービスの寄与率が高まっており、全体の利益率を押し上げています。

製品は為替の逆風がありましたが、販売構成などがプラス寄与しました。サービスもミックスが寄与しました。営業費用は会社ガイダンスの下限(+2%の135億ドル)でした。

収益頭のiPhoneは+3%の増収となりました。会社予想を上回り、7-9月期として最高でした。中国本土、中南米、中東、南アジアが7-9月期の最高を記録し、インドは四半期最高でした。2023年度も買い替えの過去最高を記録しました。

サービス収入は+16%と増収率が加速し、四半期で最大となりました。サービスも会社想定を上回りました。有料サブスク契約者数は10億超で、3年前の約2倍となっています。

AppStore、広告、AppleCare、iCloud、決済、動画が四半期収入として最高となりました。Apple Musicは7-9月期の過去最高収入を更新しました。

アップルは、こうしたあらゆるサービスが好調で、顧客が利用量を増やし続けていると説明しました。

一方、Macが-34%と大きく減少し、ウェアラブル、ホーム&アクセサリーも-3%と低調でした。

iPadは-10%にやや改善しましたが、サプライチェーン問題から需要が回復した前年同期の反動でマイナス成長が続いています。ただし多くの新規顧客を獲得しており、iPad購入顧客の半数超はこれまでiPadを買ったことがない人でした。

稼働端末台数は20億台超となり、全ての製品カテゴリと地域別で過去最高となりました。

製品開発面ではクックCEOは、2024年初頭に「Vision Pro」の販売を始めることを楽しみにしていると語りました。

地域別は、1桁%台の増減と小変動でした。米州が+0.8%となり、7-9月期売上高として過去最高でした。

その他の地域は減少し、前四半期の4-6月期に増収となった大中華圏は-2.5%と早くも減収に転じました。

大中華圏は為替要因が-6%ptほどあったので、為替除外ベースでは増収でした。

大中華圏のiPhoneの売上高は、7-9月期として過去最高となりました。アップル自身は中国のスマホ市場は調整下にあると見ているものの、自社の売上高を考慮すると7-9月期はシェアを高めたと分析しています。

ファーウェイの新型スマホの影響がどの程度出ているかが市場の懸念材料ですが、こちらについては今後、調査会社などの発表値で確認していくことになりそうです。

新興国は力強い成長となり、iPhoneとサービスが共2桁%台の成長となりました。

インドが四半期最高の売上高となり、ブラジル、カナダ、フランス、インドネシア、メキシコ、フィリピン、サウジアラビア、トルコ、UAE、ベトナムなどが7-9月期売上高として最高となりました。

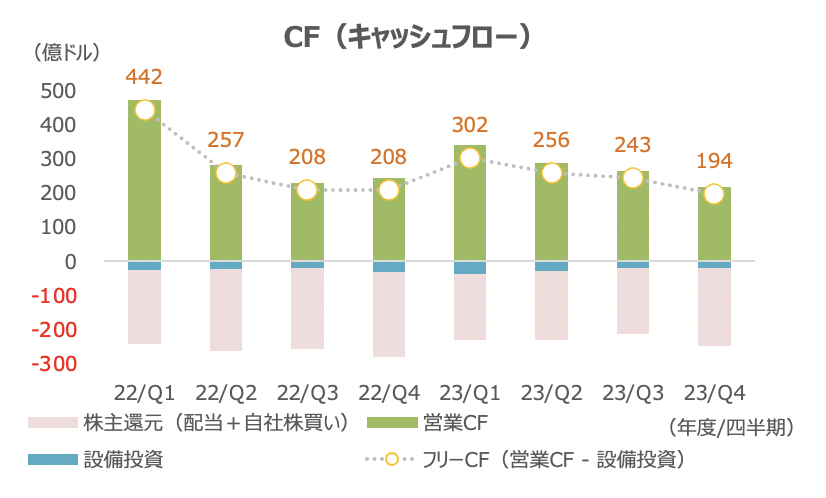

フリーキャッシュフローは-7%の194億ドルでした。設備投資が一向に増える気配がなく、安定的なフリーキャッシュフローの創出につながっています。

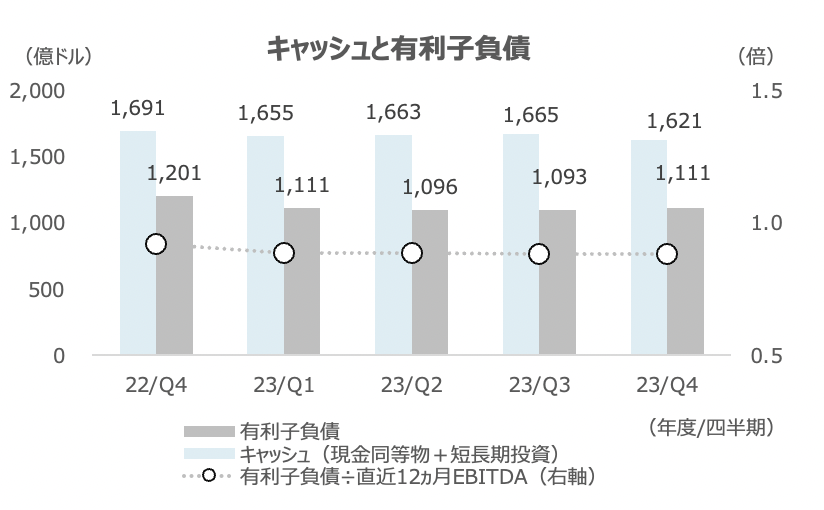

9月末の現金・現金同等物は1,621億ドルで、引き続き実質無借金です。

4Qの自社買いは210億ドルでした。8月からは50億ドルの加速型自社株買いプログラムを開始しています。

直近12ヵ月の株主リターン(純利益+株主還元)は7%です。

2024年度1Q(10-12月期)見通し

電話会議で、2024年度1Q(10-12月期)の見通しが説明されました。

為替の逆風は約1%ptを想定しています。なお、前年10-12月期は14週間あり、四半期売上高に7%ほどの追い風がありました。

2023年10-12月期は13週と1週少ないですが、売上高は前年同期(1,172億ドル)とほぼ同水準を見込んでいます。

1週少ないにも関わらず同水準を見込むということは、実質的には増収を見込んでいることになります。ただし、2023年10-12月期売上高の市場予想は1,228億ドルと5%増収を見込んでおり、アップルの見通しはこれを下回ることから、2日の時間外取引では売り要因となりました。

iPhoneは前年同期比で増収を見込んでいます。新型のiPhone15 ProとPro Maxは供給不足(需要超)にあるが、12月末までに供給が需要に追いつく(バランス)と説明しました。

Macの前年同期比は、7-9月期から大幅な加速を見込んでおり、今週発表した新製品群の寄与を見ているようです。

iPadとウェアラブル、ホーム&アクセサリーの前年同期比は、新製品投入タイミングのズレにより、7-9月期から大きく減速すると見込んでいます。

iPadは前年同期に新型機種を投入し、ウェアラブルはApple Watch Ultraなどを新規に投入したので、その反動が出る見込みです。

サービスは、1週当たり平均収入は7-9月期と同様に、2桁%台の力強い伸びを予想しています。

粗利益率は45~46%の予想です。