目次

ホームデポ(HD)の2024年度1Q(2-4月期)決算は市場予想に対してまちまちでした

通期見通しは据え置いています

1Qは春季需要の立ち上がりの鈍さが指摘されましたが、これまでの小売系決算で確認されていた事象ゆえ、今のところ売り圧力は限定的です(0.4%安の339.39ドル)

2024年度1Q決算

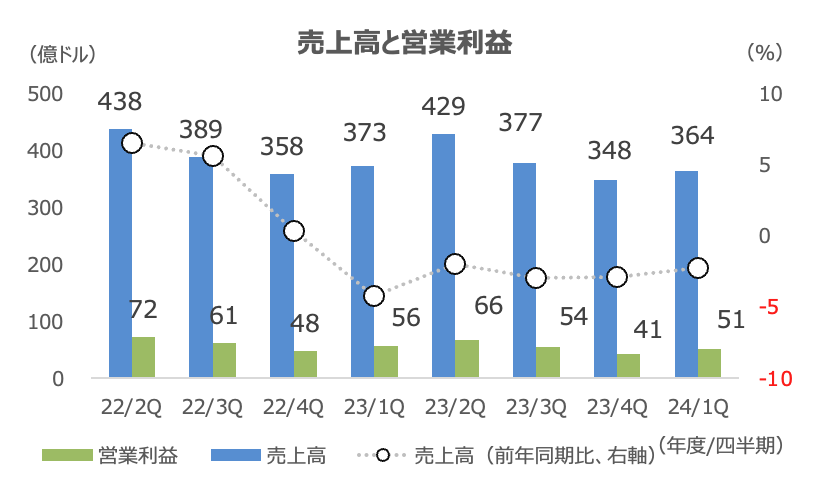

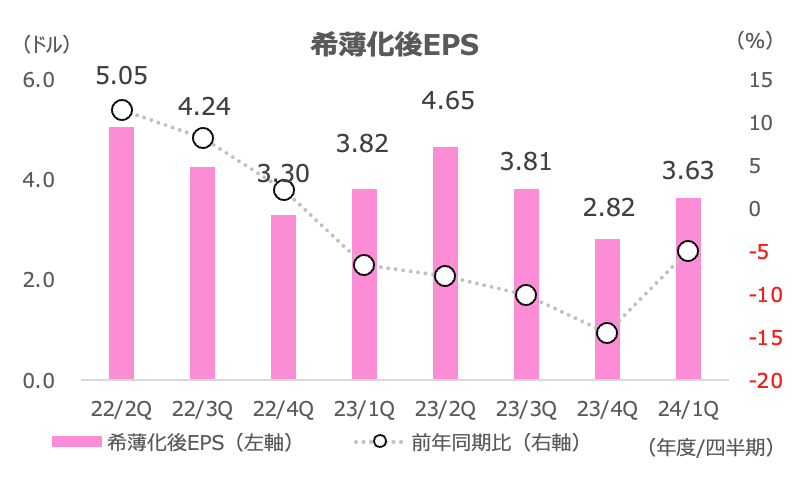

売上高-2% EPSは-5%で予想上回る

1Qの売上高は-2%の364.2億ドルで市場予想の366.6億ドルを下回りました

希薄化後EPSは-5%の3.63ドルで、市場予想の3.59ドルは上回りました

春季の始まりが遅かった悪影響を受け、高額な裁量消費プロジェクトが引き続き低調だったものの、マーケットシェアを引き続き拡大したとテッド・ベッカー会長兼社長兼CEOは述べています

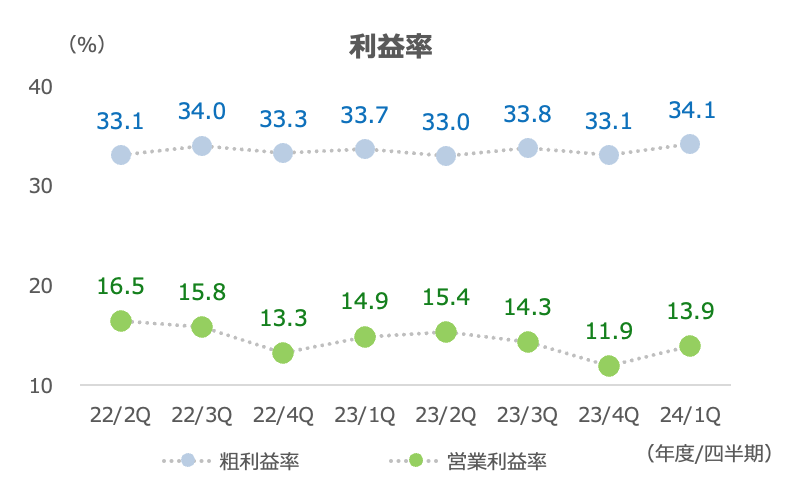

利益率は+1.3%ptの34.1%、営業利益率は低下

粗利益は-1%の124.3億ドル、粗利益率は+1.3%の34.1%と改善しました

営業利益は費用増加したことで-9%の50.8億ドル、営業利益率は-1%の13.9%でした。ただし、据え置いた通期見通しの約14.1%に近い水準となっています

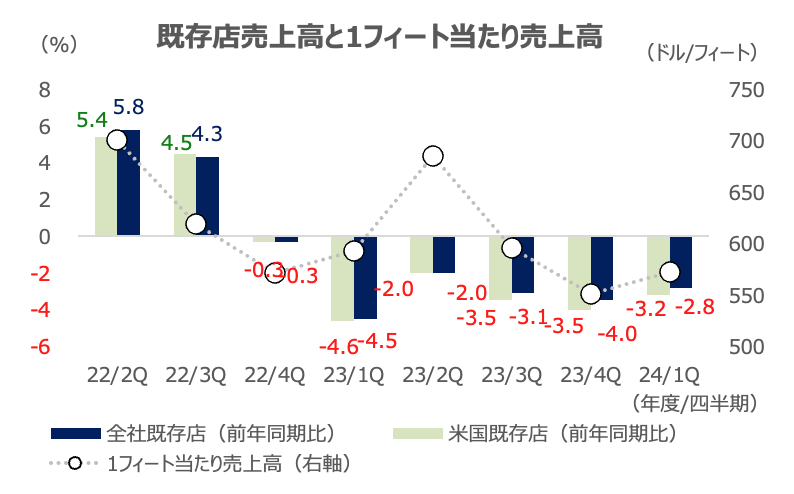

既存店売上高 -2.8% 客足が低調

既存店売上高は-2.8%で市場予想の-2.2%よりも低調でした

6四半期連続の減少(前年同期は-4.5%)となりました

米国既存店売上高は-3.2%(同-2.4%)でした

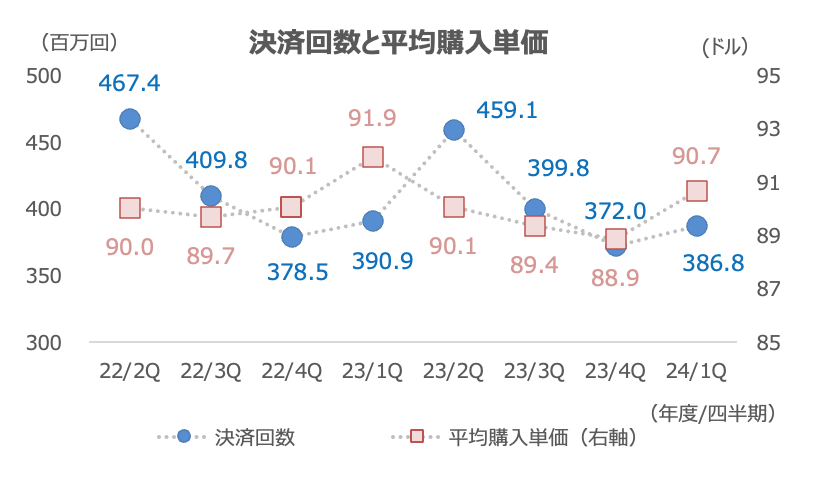

平均購入単価は前年同期並でしたが、決済回数が3.87億回と、前年同期の3.91億回を下回り、客足の低調さが見て取れます

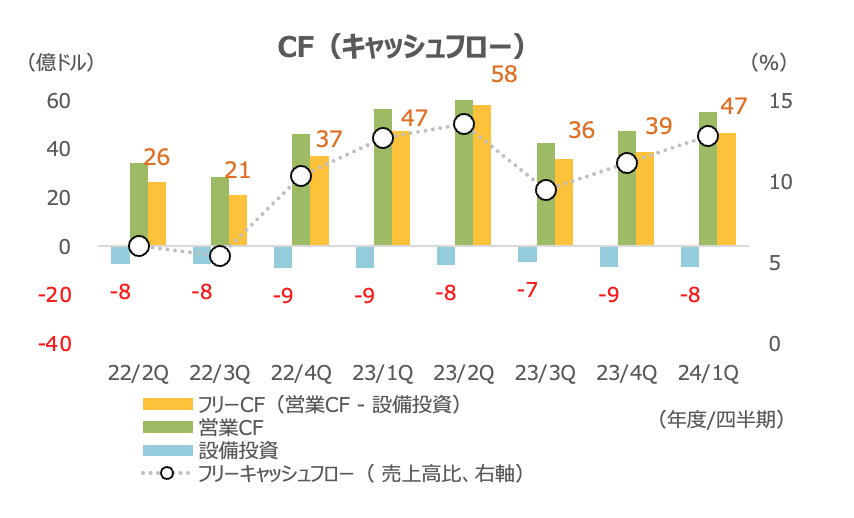

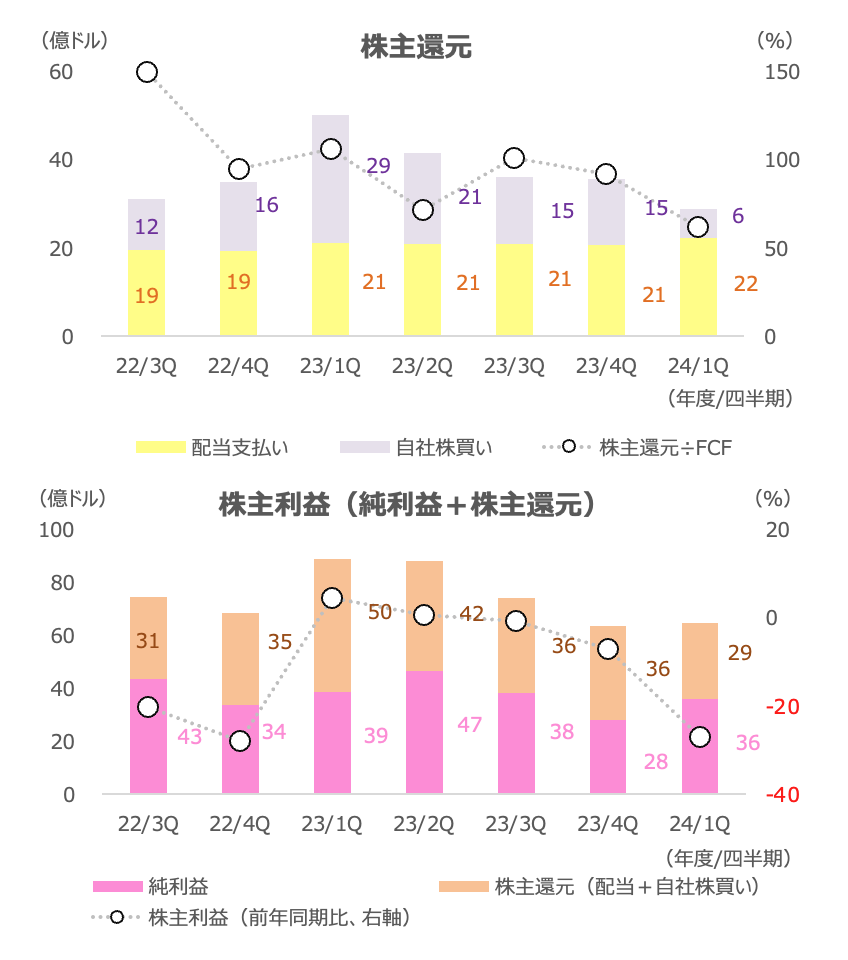

フリーキャッシュフローは安定

フリーキャッシュフローは前年同期並みで、売上高に占める比率は10%台で安定しています

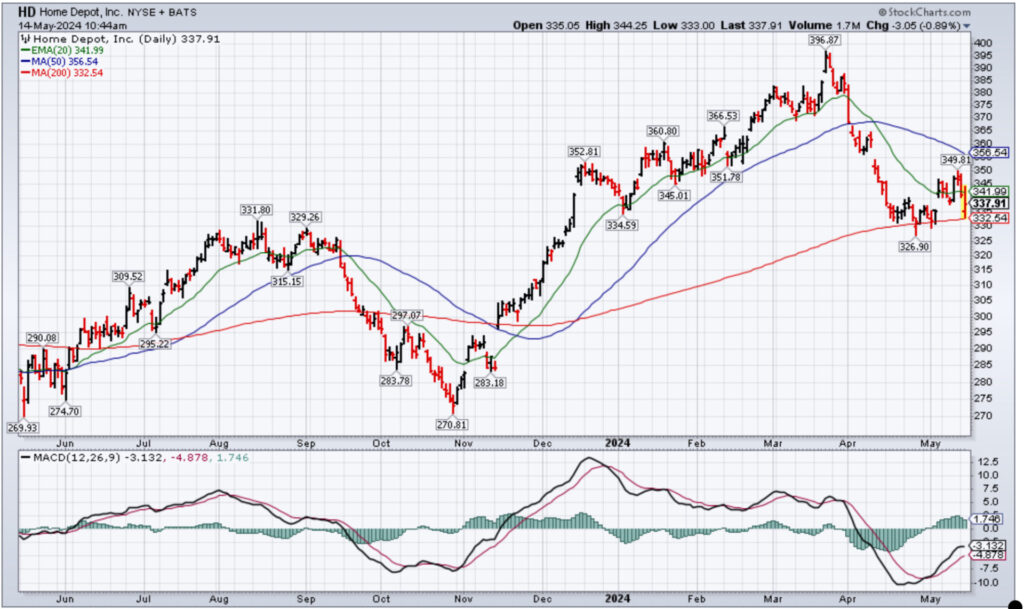

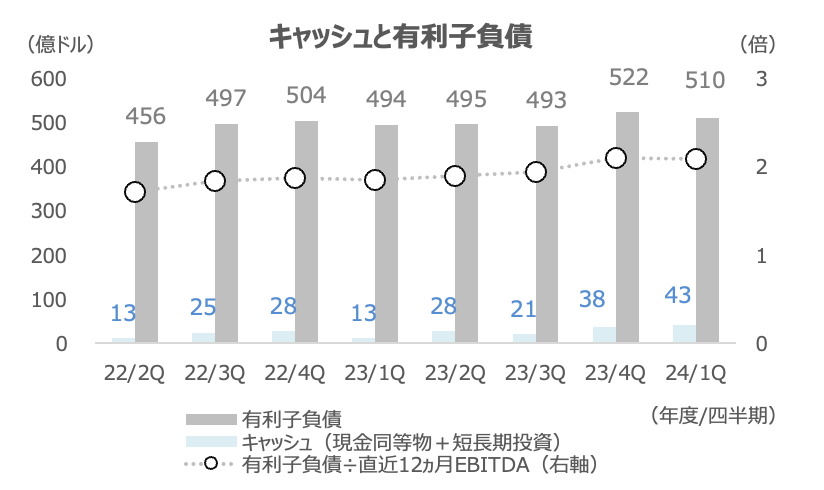

株主還元 -43% 自社株買いが大幅減少も株価は底堅い

株主還元は-43%の28.8億ドルで、自社株買いが-78%の6.5億ドルと大きく減少しました

ただ、株価はほぼ前年末水準で推移しており、3月は一時395ドルと年初来で10%超上昇する場面もありました

2024年度見通し

据え置く 既存店売上高は約-1%を見込む

2024年度(2025年1月期)の見通しは据え置きました

既存店売上高は市場予想の-0.9%を下回っています

・売上高: 約+1%(53週ベース)

・既存店売上高: 約-1%(52週ベース)

・営業利益率: 約14.1%

・希薄化後EPS:約+1%(53週ベース)

株価チャート