シェブロンが4/29に発表した1Q(1-3月期)決算は、売上高が前年同期比70%増、調整後EPSが約3.7倍の大幅増収・増益でした。

セグメント別純利益は、上流が2.9倍の69億ドル、下流が66倍の3.3億ドルとなりました。上流は米国の石油換算生産量が10%増の日量118万バレル(パーミアン盆地などで増加)、原油と液化天然ガスの平均販売価格が60%上昇、天然ガスが91%上昇と量・価格ともに大きく拡大傾向になりました。米国外は生産量が8%減少しました(会社合計の石油換算生産量は2%減の306万バレル/日)。インドネシアでの契約完了やタイなどの減少が響きました。会社全体の原油生産量は5%減の日量173.6万バレル、天然ガスは2%増の日量79.5億立法フィートでした。

2Q(4-6月期)の石油換算生産量は、減少を見込んでいます。ウィートストーンやアンゴラLNGなどで計画的な変更を予定しているほか、タイでの契約満了、カザフスタンのカスピ海パイプライン・コンソーシアム(CPC)の悪天候による操業停止が響く格好です。カザフではシェブロンが出資する企業連合TCOにおいて一時的な減産措置が取られており、2Qの生産量に逆風となる見込みです。一方、原油高により、出資先企業からの1Qの配当収入は予想を上回っているとの見解を示しました。

米国では、増産に動くようです。1Q決算では、パーミアン盆地での2022年生産量を2021年比で「少なくとも15%引き上げる」(日量70~75万バレルへ)としました。従来計画の10%増から上方修正です。2026年にかけた年間の設備投資および資源探査費用は150億-170億ドルの計画を維持する方針としており、直近では価格競争力の高いパーミアン盆地の生産を拡張する方針のようです。パーミアンは同社の資本投下予算の20%を占めており、米国でのシェールガス生産の主翼を担っています。2025年の約100万バレル/日に向けて順調としています。

自社株買いは13億ドル(前年同期はほぼゼロ)と2008年以来の高水準でした。同社は3月のインベスター・デーで年間50億~100億ドルの実施計画を示しており(5/6の時価総額は3,354億ドル)、株主還元も株高をサポートしているようです。2Qは約25億ドル実施する計画です。同社はブレント原油価格が5年間で50ドルで推移した場合、自社株買いのペースの維持と増配が可能との計画を示していました。そして5年で75ドル以上で推移する場合は、さらに増配を加速し、発行済み株式の25%以上に相当する自社株買いを実施するスタンスとしています。

1Qの配当額は27億ドルで、前年同期から9%増加しました。同時に有利子負債の削減にも努めており、1Qは293億ドルと21年4Qの314億ドルから減りました。

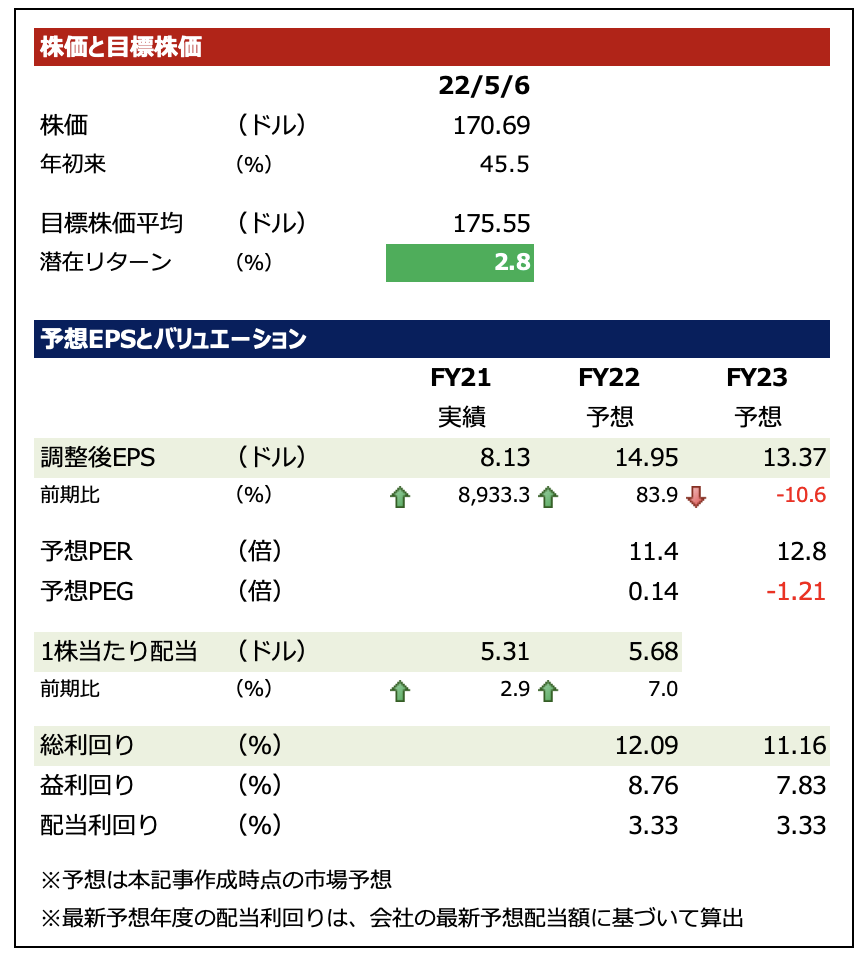

今後のシェブロン株に関して、しばらくはアウトパフォームが続くと見ています。PERや予想総利回りが引き続き魅力的な水準にあるほか、主に以下の理由です。

①インフレ警戒が根強い中で当面はバリュー優位の展開が期待される: 5/6はシェブロンを含むバリューやディフェンシブが優位でFOMCや雇用統計後もこれまでの相場展開の継続を示唆しました。

②地政学リスクは引き続きエネルギー企業に追い風になりやすい: ロシア・ウクライナ対立は5/9で一旦のピークをつける可能性はあるがEUがロシア産禁輸方針を示すなど原油などの需給改善には時間がかかると見ています

③中国がいずれロックダウンを緩和すれば原油価格が騰勢をを強める可能性がある

④米国でより顕著となっている「モノからサービス」へのシフトが追い風に: ドライビングシーズン下でガソリン需要が大きく増えて原油価格の高値推移をサポートする可能性があリます(EIAの在庫統計では足元で米国の原油・ガソリン在庫はコロナ以降で最低水準で推移しています)

ただし、来期2023年度は微減益の市場コンセンサスとなっています。2022年のどこかでインフレ減速のサインが出てくると個人的には考えているので、シェブロン株のアウトパフォームが期待できるのは今年一杯だろうと考えています。

シェブロン株を保有する上では、こうしたシクリカル性に限らず、長期視点で考える必要があります。株価や業績はどうしても原油価格の変動や需給に降らされますが、向こう20年ほどは世界的に天然ガス需要は増える見通しであり、業績の緩やかな拡大が期待できます。

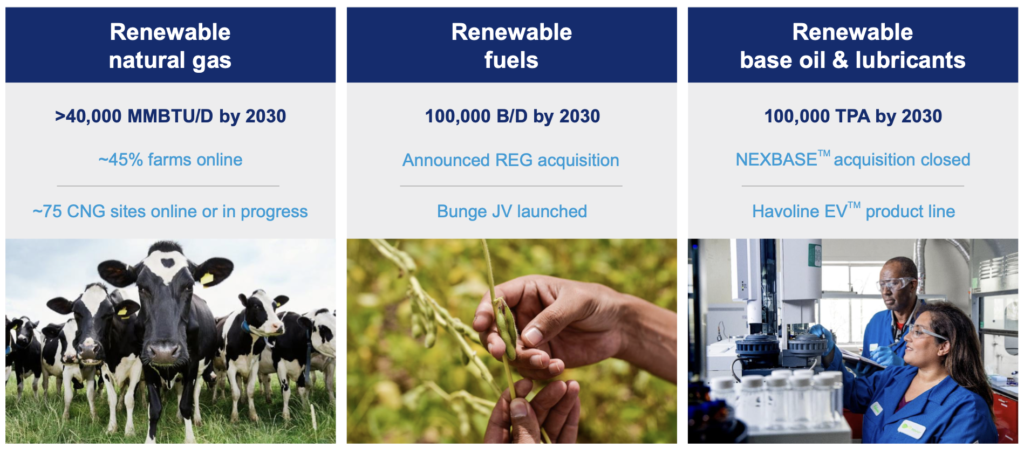

また、シェブロン株への投資は、少なからず再生可能エネルギーに対するエクスポージャーを有することにもなります。同社は2030年までに再生可能燃料の生産量を日量10万バレル(REG社を買収)とするほか、再生可能天然ガス(廃棄物埋め立てなどから発生・産出)も手がける計画です。直近では、穀物大手バンジと再生可能な飼料の製造に向けた合弁会社の設立を発表しています(参考:下の同社プレゼン資料)。再生エネの1次エネルギーに占める比率は向こう20年で20%程度にはなると思いますが、そうした比率に基づいてエネルギー銘柄を保有する戦略が合理的ではないかと考えています(例:天然ガス関連銘柄を80%、再生エネ関連を20%)。

このような考えの下、パーミアンでの低コスト生産力や長期的な株主還元の継続力などを有したシェブロン株の長期保有を続けていくつもりです。