医療機器大手のサーモ・フィッシャー・サイエンティフィックの株価が、1Q(1-3月期)決算を発表した4/28に7%上昇しました。

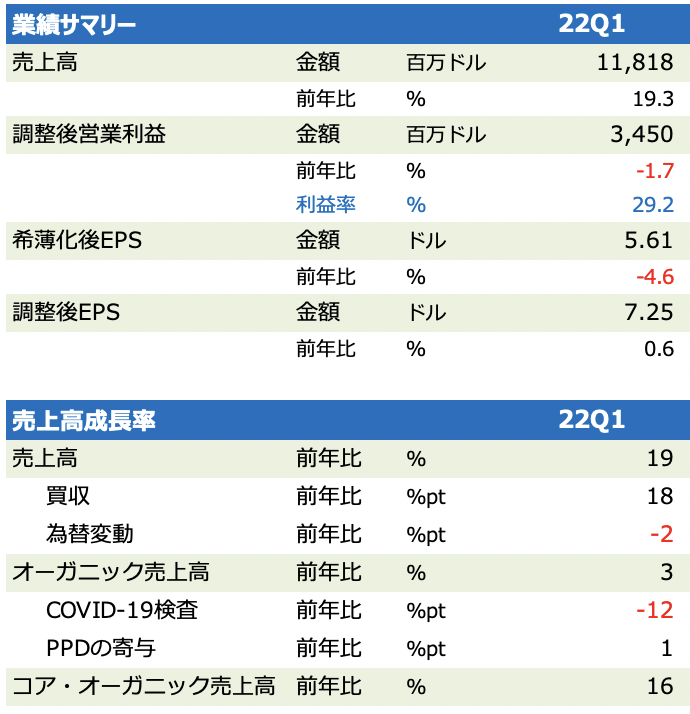

昨年末にCRO(製薬会社からの委託を受け主に医薬品開発における臨床試験や製造販売後調査及び、安全性情報管理を行う)大手PPDを買収したことで売上高は前年同期比19%増の118億ドル(うちCOVID-19テストが16.8億ドル)、買収や為替影響を除いたオーガニック売上高は3%増でした。一方、これまでコロナで業績を押し上げていたCOVID-19検査需要の減少で同テスト売上高は12%減少。その影響も除いたコア・オーガニック売上高は16%増となりました。調整後EPSは0.6%増の7.25ドルでした。

売上原価が36%増加し、調整後営業利益率(買収に伴う無形資産償却などを考慮せず)は29%に6%ptほど低下しました(利益率の低いPPD買収やCOVID-19テスト減少、戦略的な投資などの影響)。

エンドマーケットでは、製薬・バイオ企業は10%台半ばの増加となり、顧客がTMOを信頼あるパートナーとして認知していると経営陣は述べています。学術・政府機関は1桁%台半ばの伸びでした。バイオ科学や電子顕微鏡などが堅調でした。一例として、中国北京のNatonal Institute of Biological Sciencesはバイオ構造の研究のためTMOの質量分析システムを用いています。

産業・応用科学は10%台半ばの増加でした。分析機器や電子顕微鏡、クロマトグラフィ(混合物の物質を分離し個々の物質の性質を計測する)、質量分析(イオンの質量対電荷比を測定し、単純混合物や複合混合物中の分子の同定と定量化を行う)などがいずれも好調でした。診断・医療機関は10%台半ばの減少でした。COVID-19のテスト需要の減少が要因と思われます。

セグメント別業績では、クロマトグラフィや質量分析などが好調だった分析機器が堅調で、COVID-19テスト需要減少で特殊診断が減収となりました。ラボ製品とバイオ医薬品サービスは、PPD包含などで51%増収となりました。

オーガニック売上高は地域別で見ると、北米と中国が1桁%台前半の伸び、欧州はフラット、中国を含むアジア太平洋は10%台半ばの増加、その他地域は1桁%台前半の減少でした。

1Q中はモデルナとの15年間の戦略的提携を発表しています。米国にmRNAベースのワクチンや治療療法の製造施設の建設などを含みます。

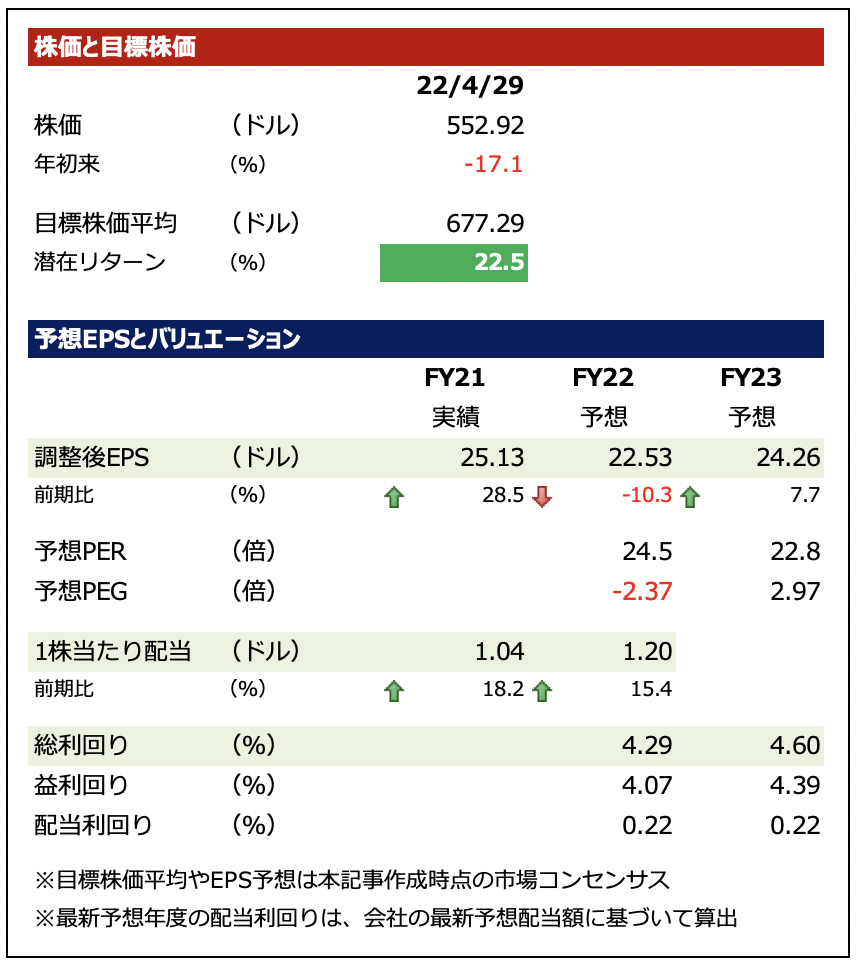

同時に、2022年度の業績予想を上方修正しました。売上高は4.5億ドル引き上げて424.5億ドル(前期比8%増)、調整後EPSは0.22ドル引き上げて22.65ドル(10%減)としました。力強いPPDの貢献やマーケットシェアの拡大を実現したQ1実績(売上高は会社想定を10億ドル振れ。COVID-19テスト4億ドル弱、その他のコア事業が7億ドルの上振れ)、そして残りの2022年の強い見通しを反映しました。COVID-19以外のコア事業が上振れの多くを牽引したことはポジティブでしょう。調整後EPSは会社の想定を0.84ドル上回りました。

調整後営業利益率も会社想定をやや上回りました。力強いプライシングを実現し、コア事業における生産性やボリュームレバレッジなどによりインフレ加速に対処できたとしています。

通期売上高を4.5億ドル従来から引き上げた要因は、テスト需要が3.5億ドルの引き上げ(通期のCOVID-19テスト売上高は21億ドルを想定。1Qが16.8億ドルでしたので今後は大きく減速する見込み)、コア事業が3億ドルの引き上げ、為替の逆風が2億ドルのマイナス要因です。なお、COVID-19のワクチンや治療療法関連の売上高は15億ドルを見込んでいます。

PPDは67億ドルを想定しています(コアオーガニック売上高で11%増収、従来予想から3%pt引き上げ)。調整後営業利益に10億ドルをやや上回る水準、調整後EPSで1.98ドル(従来予想から0.08ドル引き上げ)の寄与を見ています。

2Qのコアオーガニック売上高の増収率は中国ロックダウンの影響(2%ptの悪影響)で3Qと4Qよりも低下すると予想しています。

通期の調整後営業利益はの見通しは0.9億ドル引き上げました。2022年度の通期調整後営業利益率は25.4%を見込んでいます。

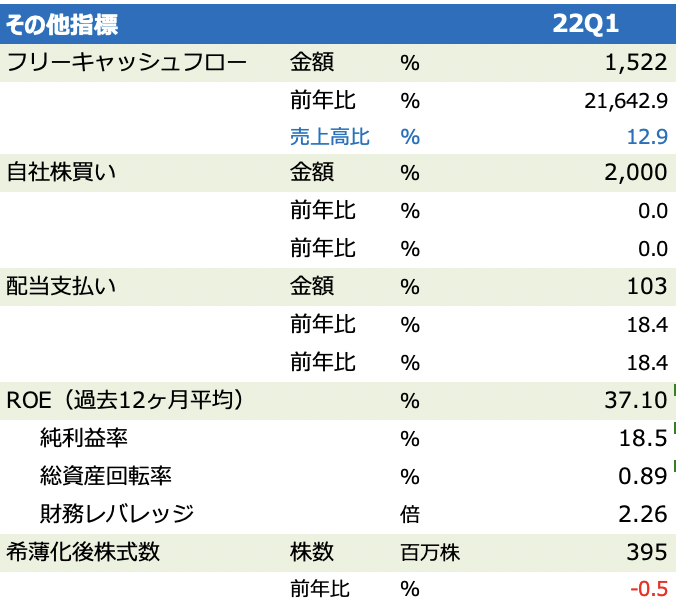

1Qは自社株買いを20億ドル実施し(前年同期は15億ドル)、1株あたり四半期配当は15%増配しました。

今期は PPDが加わり前期比ではトリッキーな期になり、利益率そのものは低下しています。しかし、PPDのCRO事業により、医薬品企業などとの関係性が一段と強化され、同社のコア事業(COVID-19テスト以外)に相乗効果をもたらして可能性が1Qにおいて確認されたと言えるでしょう。株価バリュエーションは決して安くはありませんが、相場が一段と崩れた際に買い増しを検討したい銘柄と考えています。