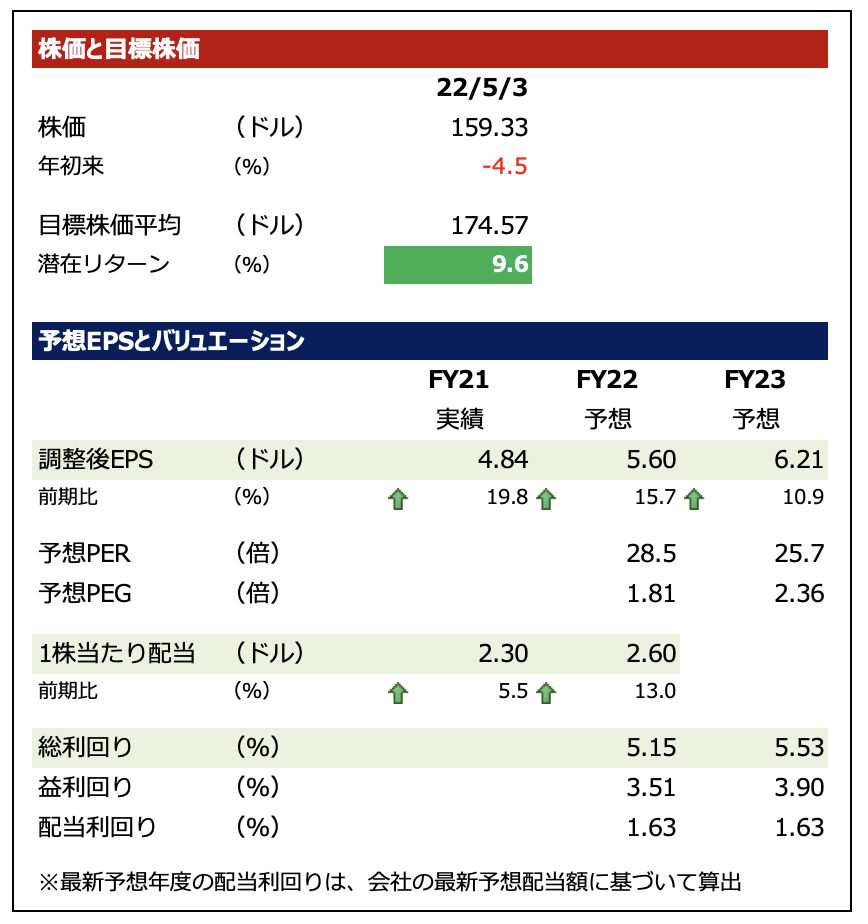

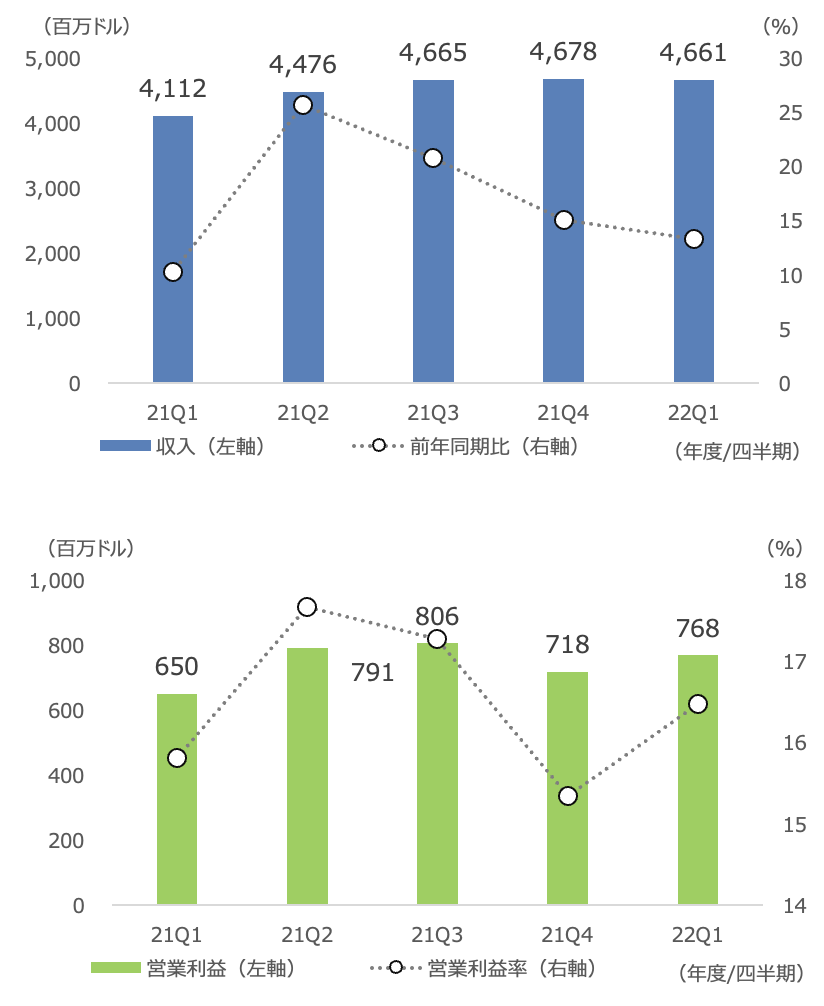

ロシア・ウクライナ情勢やサプライチェーンの制約を受けて、それらの影響を比較的受けにくい銘柄への物色が続いています。廃棄物回収&リサイクル最大手のウェイスト・マネジメント(WM)もその1社で、株価は1Q(1-3月期)決算を発表した4月下旬に、最高値を更新していました。

同社は米国の事業者や家庭のごみ回収で売上高の70%超が経常収入となっており、安定感があります。もちろん企業活動が停滞すれば逆風となりますが、米国内へのサプライチェーン回帰の動きが強まれば同社にとって追い風になり得ます。

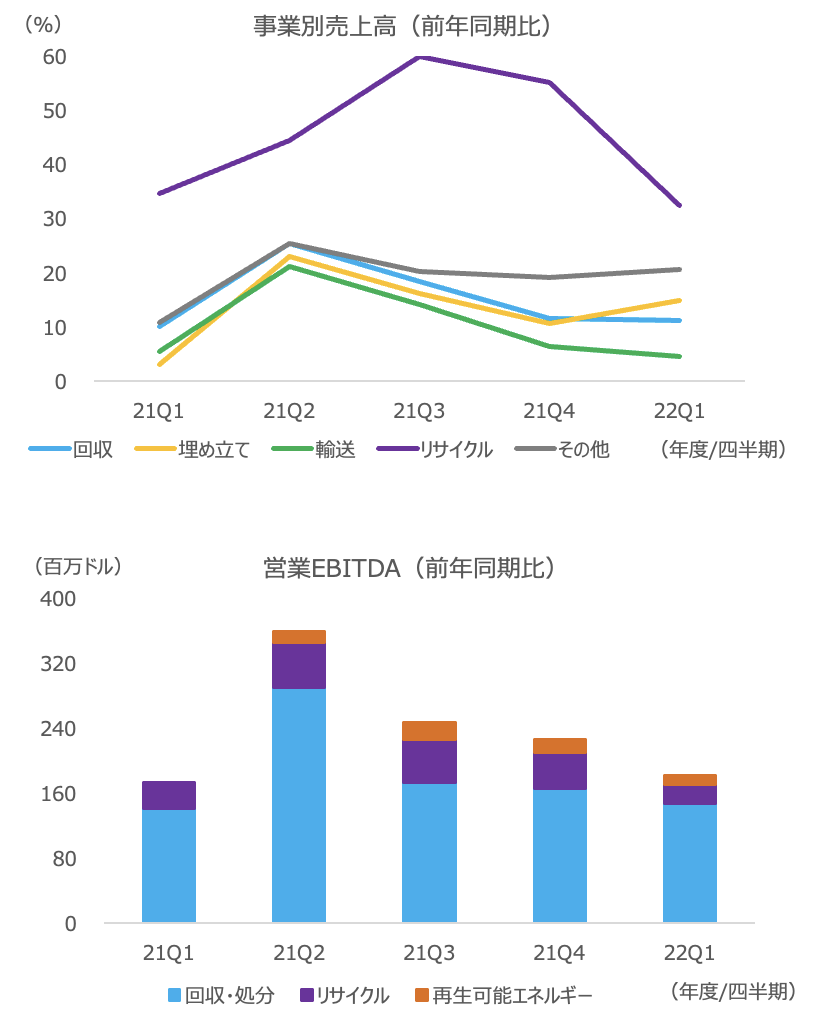

また、近年は環境関連銘柄としての側面も増しています。回収したごみからリサイクルを行い、最近ではそこから再生可能エネルギーを生み出すことで自社の回収車の動力源などに活用する動きを強めています。2021年末時点で米国で138のリサイクル施設を有し、176の天然ガススタンド、144の埋め立てガスからエネルギーを生成する施設(埋立地で発生するガスを再生可能天然ガス(RNG)に変換する施設)を持っています。1万832台の代替燃料で走る車両を有しています。2025年までにごみ回収車の70%を代替燃料で走行する車両とする計画です。

このRNG事業は、同社の営業EBITDAの前年同期比成長に寄与し始めています。欧州ではRNG大手にフランスのワガ・エナジー(WAGA)社がありますが、株価は最高値圏での推移となっています。私は再生可能エネルギーではプラグパワー(PLUG)など新興銘柄も保有していますが、バリュエーションに過度な割高感がなく、リカーリングレベニューを期待できるWMは現在のような厳しい相場下で安心感を与えてくれる銘柄となっています。

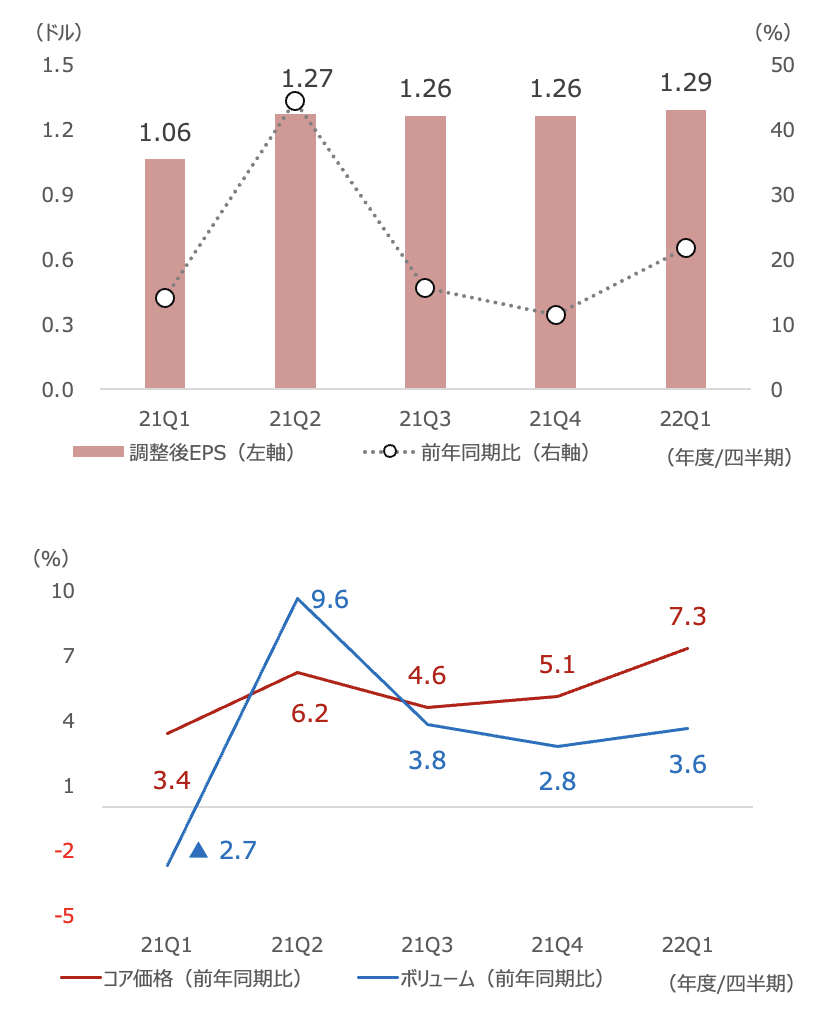

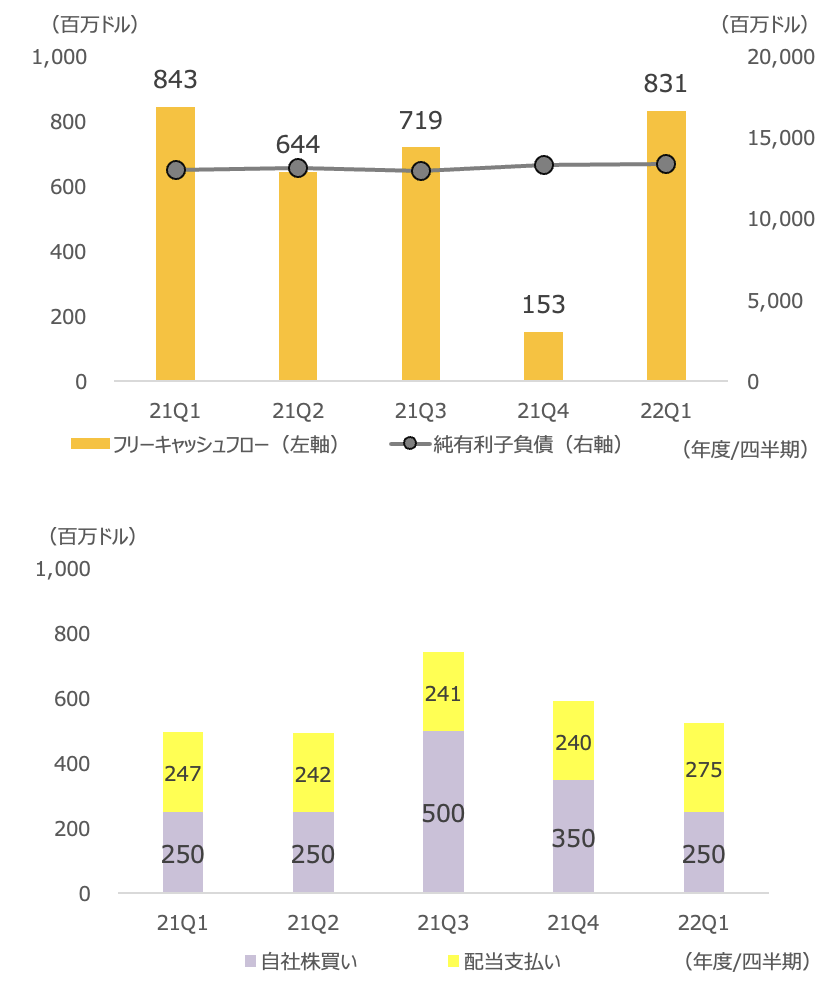

足元の業績では、コモディティ価格の値上がり分も含めて価格転嫁ができているようです。1Qのコア価格は前年同期比で7.3%上昇しました。ボリュームも3.6%増と改善基調です。もとよりごみ回収は粘着性の高いビジネスモデルだと思いますので(回収してくれないと企業や家庭は困る)、価格転嫁は通りやすいと言えるでしょう。1株あたり配当は今期で19期連続増配となっています。