目次

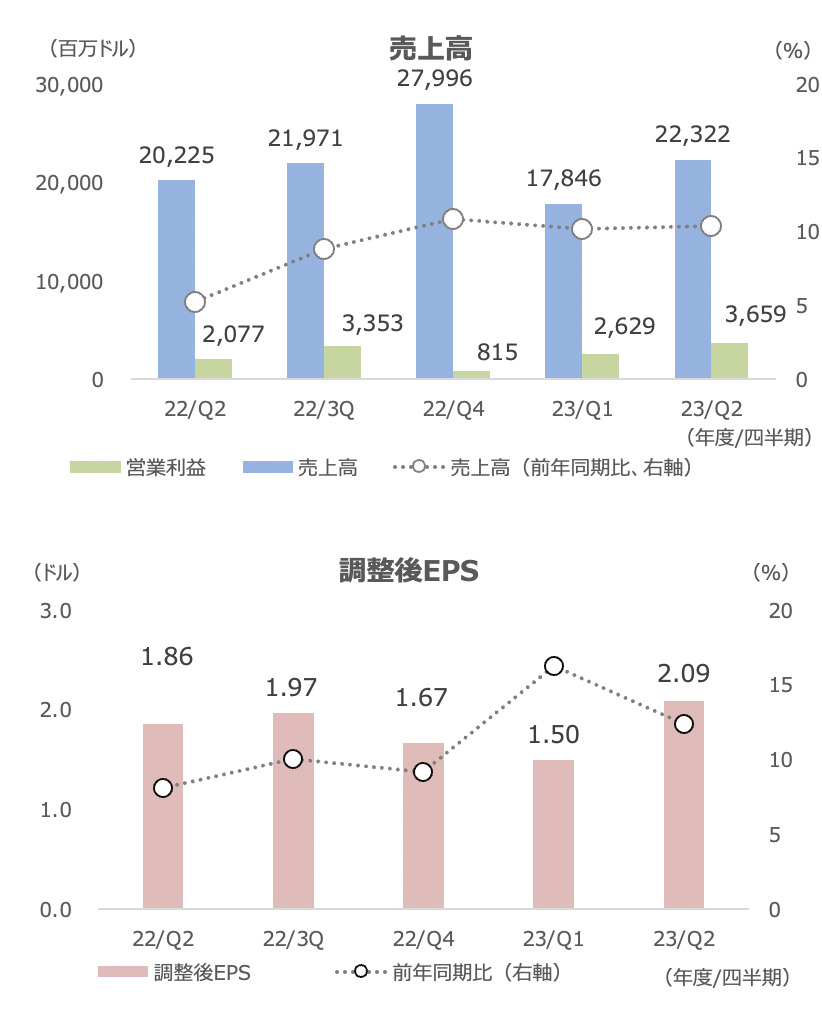

ペプシコが7月13日に発表したFY23Q2決算(4-6月期)は、売上高が前年同期比+10%、営業利益が+76%(前年同期はロシア・ウクライナ紛争に伴う損失を計上)、調整後EPSが+12%と増収・増益でした。

通期見通しは上方修正し、調整後EPSは前期比+9%の従来予想から+12%へ引き上げました。

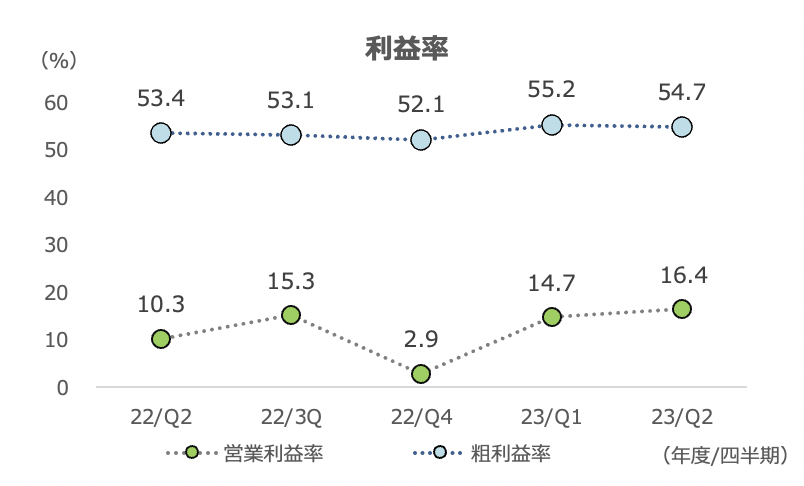

営業利益率は+6.1%ptの16.4%と、近年の最高水準となりました。

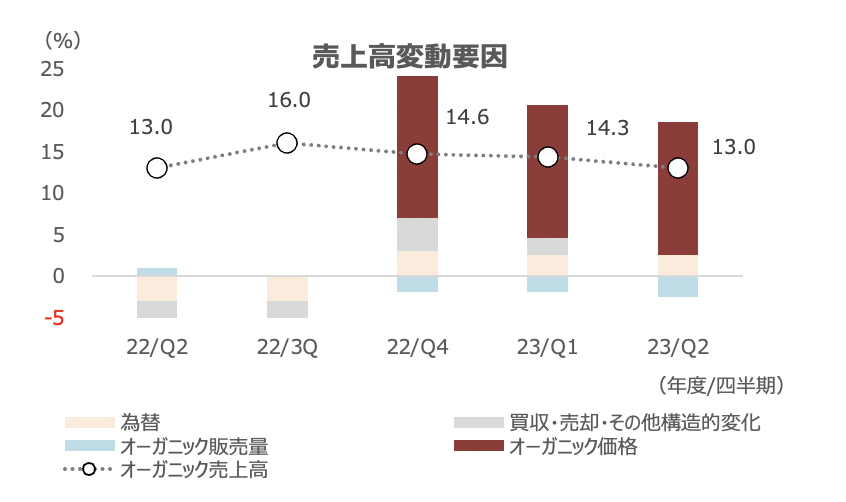

売上高は為替が+2.5%ptの寄与となり、これを除いたオーガニック売上高は+13%と10%台の伸びをキープしました。引き続き値上げ(価格は+15%pt)が牽引しました。販売量は-2.5%ptでした。

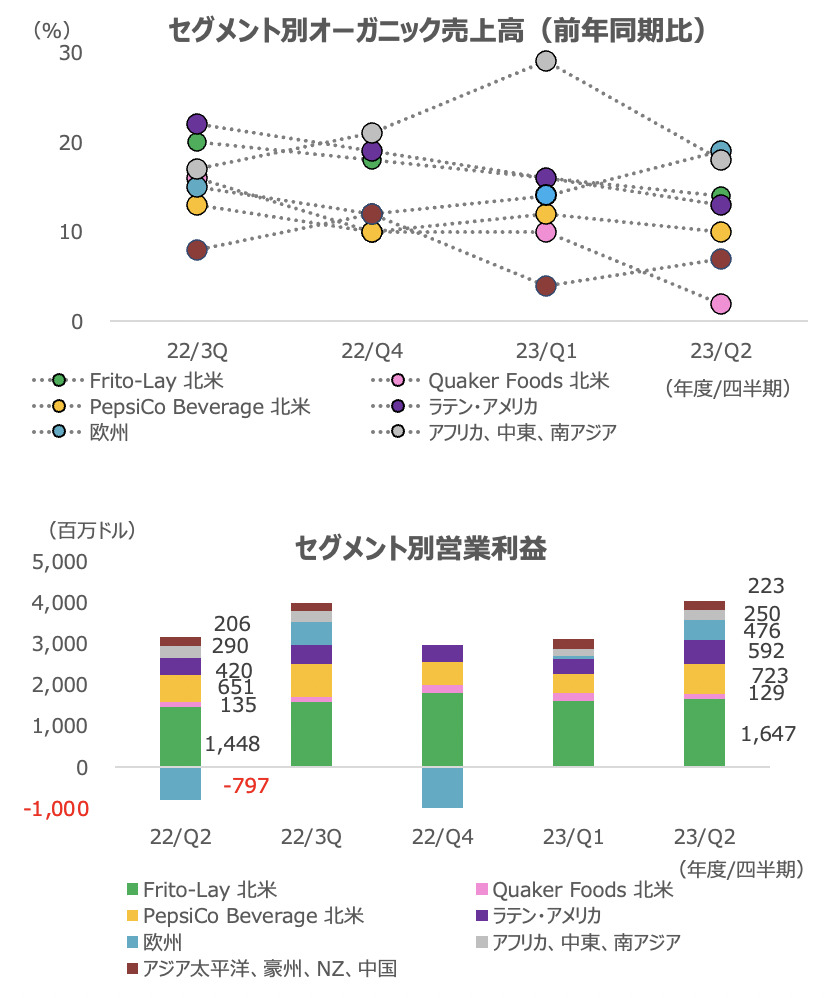

セグメント別のオーガニック売上高は、欧州が+19%、アフリカ、中東、南アジアが+18%と好調で、利益頭のFrito-Lay北米も+14%、PepsiCo Beverage北米も+10%と堅調でした。

Frito-Layセグメントは7四半期連続で2桁%台の伸びとなり、塩スナック菓子カテゴリで引き続きシェアを拡大したと会社は述べています。マルチパックやバラエティパックなど、多種多様なパッケージングや様々な味の選択肢を提供したことなどが支持されているとのことです。

Lay's、Doritos、Cheetos、Rufflesがいずれも2桁%台の増収となり、それよりは低い成長率となりましたが、PopCorners、SunChipsなどの新興ブランドも2桁%台の伸びを記録しました。

チャネル別では、大型店、外食、コンビニやガソリンスタンドなど全てのチャネルで販売が好調でした。

広告・マーケティング支出をかなり増やしましたが、それに見合った売上高成長が実現できたようです。

PepsiCo Beverages北米も多くのチャネルで販売が好調で、Gatoradeが1桁%台後半の増収、Pepsi、Starbucksが1桁%台後半の伸びでした。

PepsiやMountain Dew、Gatoradeなどでゼロシュガー飲料を展開していくほか、スポーツ栄養ドリンクカテゴリの強化も進めていくとしています。

米国外のオーガニック売上高は+15%で、9四半期連続で2桁%台の成長となりました。食品が+17%、飲料が+13%でした。

人口当たりの消費量の拡大が追い風になっているほか、外食チャネルを拡大するなど規模や投資を広げることで成長につなげています。

国別では、メキシコ、トルコ、パキスタンなどがオーガニック売上高で2桁%台の伸びとなり、インドと中国は1桁%台後半の伸び、ブラジルや南アフリカは1桁%台半ばの増加でした。

塩味スナックのシェアは、中国やインド、サウジアラビアなど多くの国で拡大し、飲料はメキシコやブラジル、インド、エジプトなどで拡大しました。

マクロ環境に関しては、サプライチェーンは改善基調にあるとしました。消費者の消費傾向については先進国、新興国共に選択的(予算を最適化、少しでも安く買えるチャネルや店舗を利用する)になっていると述べたものの、多くの消費者がペプシコの商品カテゴリやブランドに滞在し続けていると分析しています。

また、多くの国では失業率が歴史的に低いため(例:メキシコ)、全体的には消費傾向について良好な印象を持っていると述べています(通期見通しの上方修正の一要因としています)。

見通しに関しては、引き続き労働生産性や効率性を高めるほか、配送ルートの効率化(AIなどを活用)、パッケージ(容量別製品)の工夫、ゼロシュガー飲料、栄養食品などを通じたポートフォリオの改善を図っていくとしています。

株価は決算を受けて買われる場面もありましたが、相場全体でハイテクや景気敏感株が物色される中、ペプシコが属する生活必需品セクターは売りに押されやすい展開にあります。同社株も、決算発表以降は方向性に乏しい状況です。

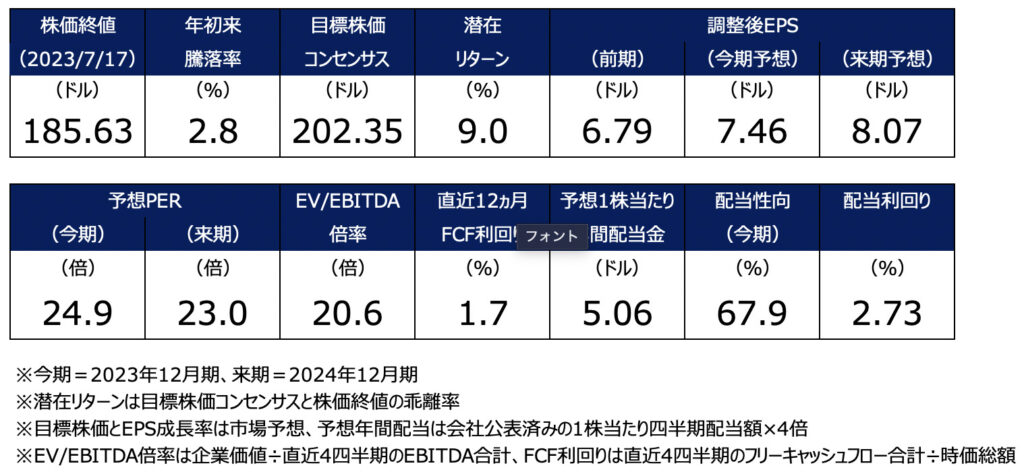

バリュエーションは予想PERやEV/EBITDA倍率が20倍台と特段の割安感はみられませんが、引き続き増益が市場で予想されており、配当利回りは2.7%台と高いことから、上値の重さは予想されるものの、下値は固そうです。

バリュエーション: 増益基調が予想される中、割安感は見られず

株価チャート: ハイテク・景気敏感シフトの中、上値は重いが下値の固さも見せる

売上高・EPS: 前年同期比+10%台前半の増収・増益

売上高変動要因: 引き続き値上げが増収を牽引 販売量はマイナス

利益率: 価格効果が牽引し改善基調

セグメント別: Frito-Layや欧州のオーガニック売上高が堅調 Quakerは減速

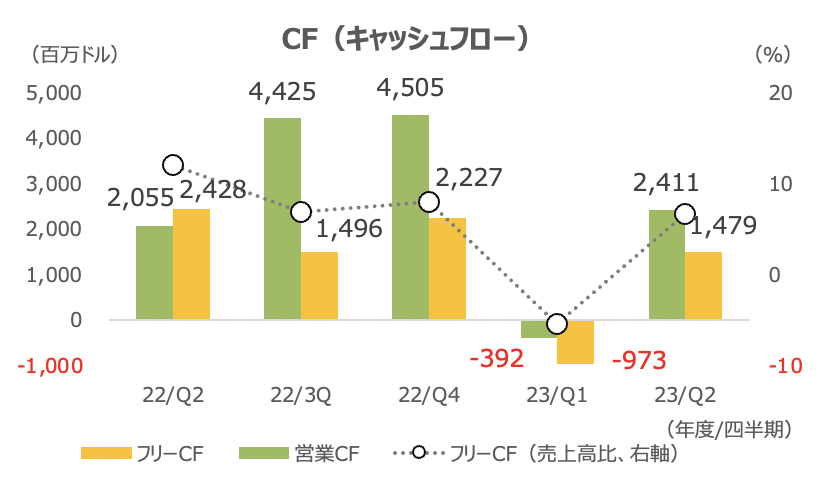

キャッシュフロー: フリーキャッシュフローは黒字に転換

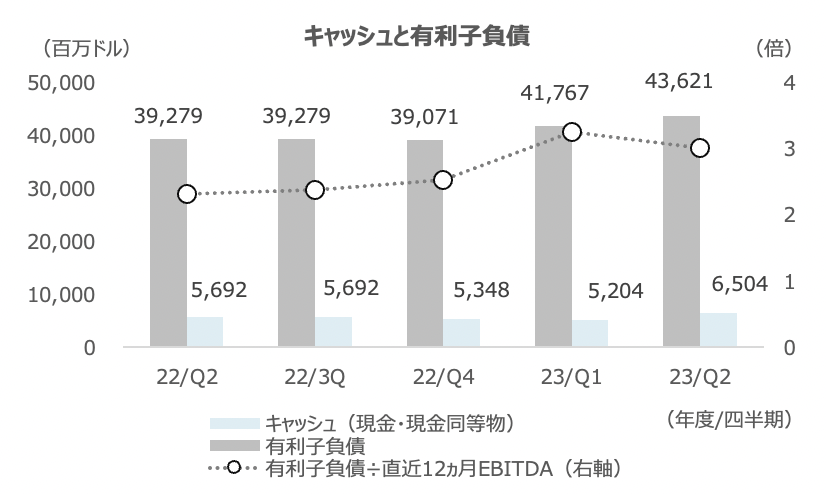

有利子負債: 緩やかに増加基調、EBITDAの3倍で推移

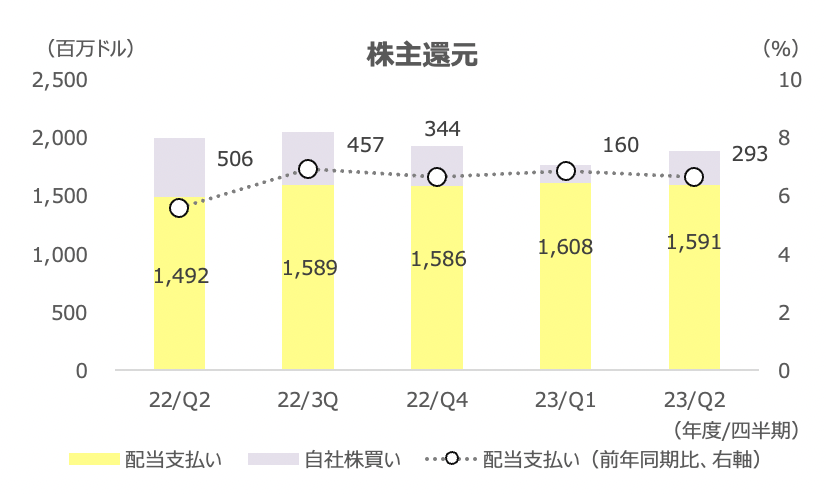

株主還元: 自社株買いは前年比で小幅減少