ナイキ(NKE)は2024年度2Q(9-11月期)と同時に通期(2024年5月期)の売上高見通しを下方修正し、22日の株価は-11.8%の108.04ドルと急落しました

通期見通しを引き下げ、リストラも見込む

通期売上高見通しは「約+1%」とし、+4%を見込んでいた市場予想を大きく下回りました

また、今後3年間で20億ドルのコスト削減機会があるとし、12-2月期は従業員コストで4.0~4.5億ドルの費用(税引前段階)を計上する見込みとしました

20億ドルの削減は自動化などのテクノロジー活用や組織再編などを通じて事業効率化や更なる革新を目指すとしています

将来成長も目指したアクションのようですが、競争や市場環境が厳しくなっている表れでもあり、従業員コストの削減見通しから、目先の事業が厳しい状況が続くと市場はネガティブに捉えています

2023年9-11月期決算

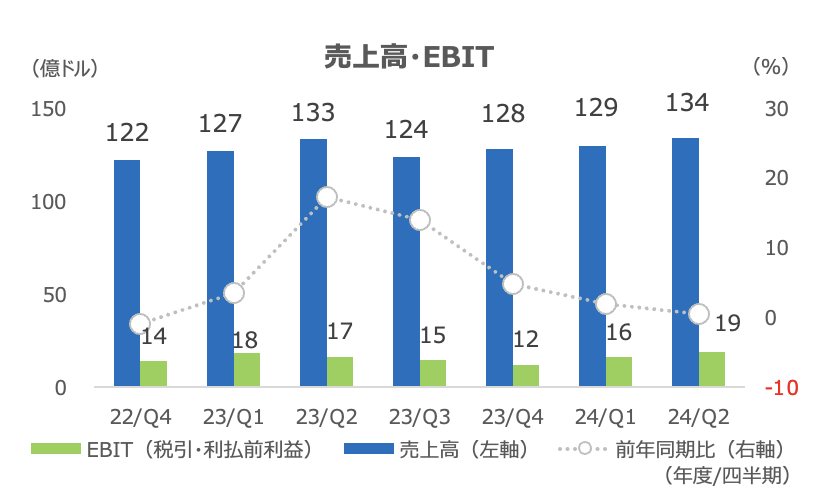

2Qの売上高は+1%の133.9億ドル、EBITは+15%の19億ドルでした

売上高は為替影響を除くと-1%でした

売上高は市場予想の134.6億ドルを下回り、北米や大中華圏が厳しい状況でしたが、売上原価などのコストが減少したことで利益はそれ以上に伸びました

卸売売上高は-2%の71億ドルで、在庫抑制の動きが見られました

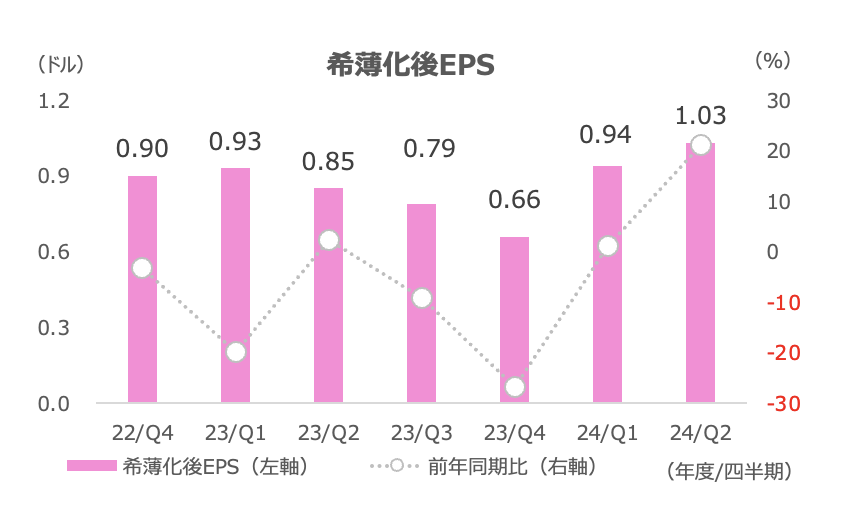

希薄化後EPSは+21%の1.03ドルで、市場予想の0.85ドルを大きく上回りました

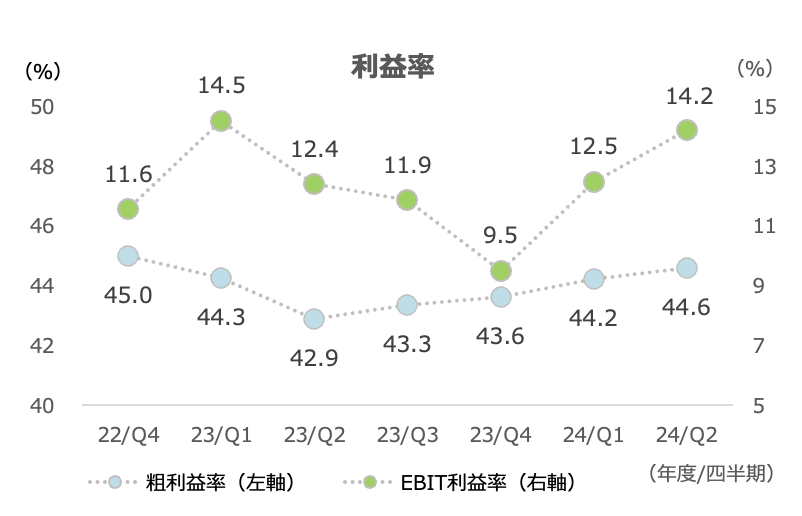

粗利益率、EBIT利益率は共にここ2年間での最高水準に接近しました

上半期にかけて卸売の過剰在庫を減らしてきた結果(これまでの売上高の減少に作用)、小売売上高は前年同期比で2桁%台の伸びとなりました

平均販売価格はフットウェア、アパレルともに伸びました

100ドル以上の価格帯のフットウェアなど高価格帯は好調と説明しました

全体的に値下げ率は同業他社よりも抑制できたとしています

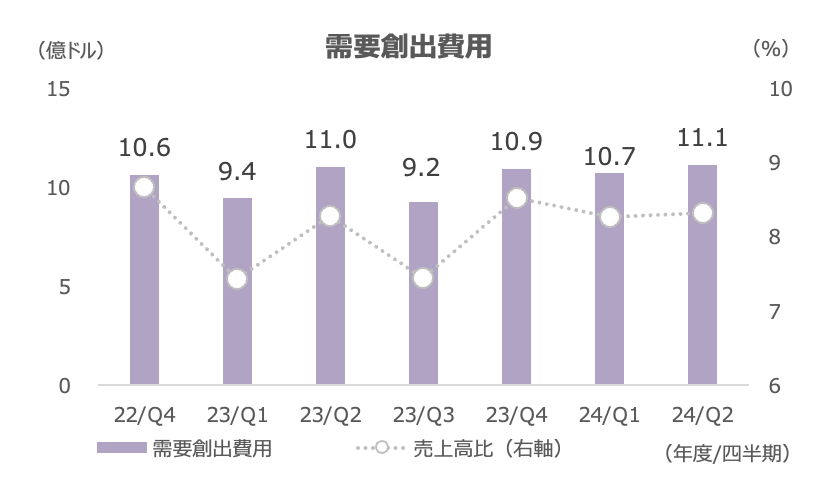

需要創出費用は+1%の11億ドルでした。売上高が減速する中で、プロモーションに過度に依存する動きは見えません

ただし、NIKE店舗のトラフィック(客足)が伸びる一方で、デジタルのトラフィックには弱含みが見られ、市場全体でプロモーション色がかなり強い(値下げや広告)環境になっているとしました

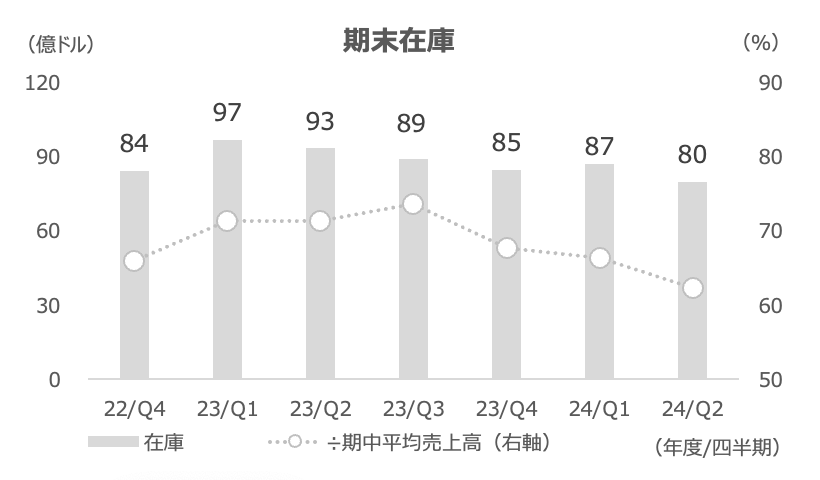

期末在庫は+14%の80億ドルでした。前四半期末(8月末)からも7億ドル減りました。期中平均売上高に対する比率は60%台前半に低下しました。在庫抑制の動きが続いています

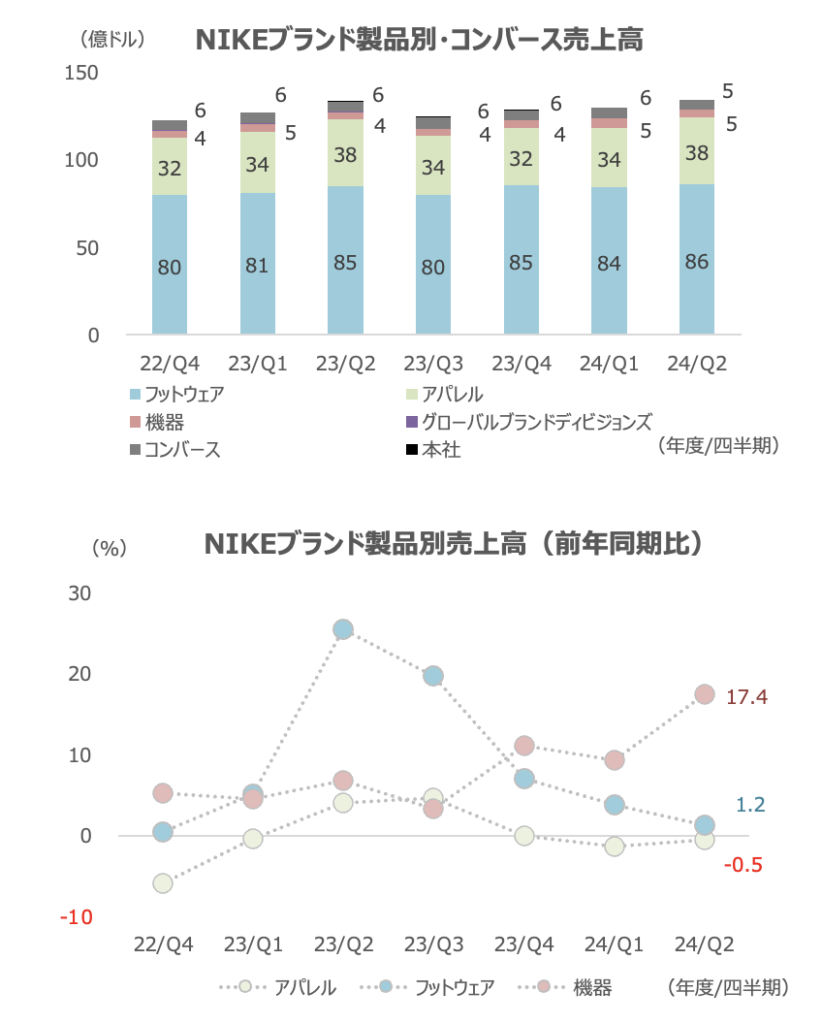

NIKEブランド売上高は+1%、コンバースは-11%でした

NIKEダイレクトの売上高は+6%の57億ドル、NKEブランドのデジタル売上高は+4%でした

在庫削減を進めてきたアパレルが+17%でしたが、主力のフットウェアが+1.2%に大きく減速し、厳しい状況となっています

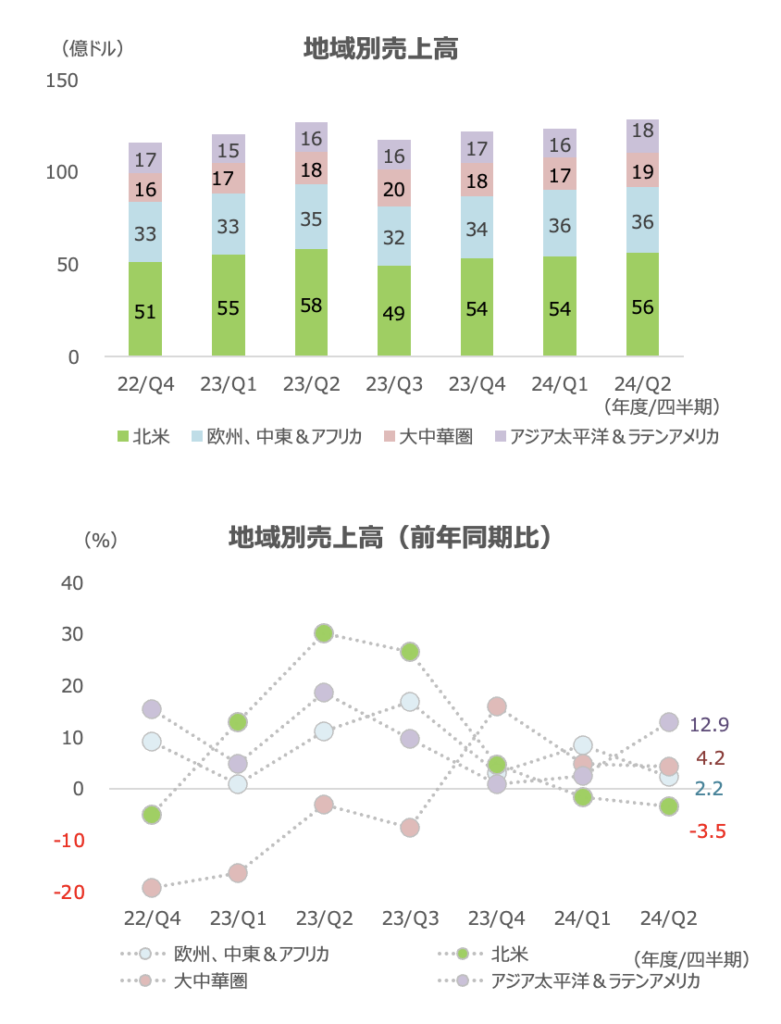

地域別売上高は北米が-4%と減収に転じ、大中華圏も+4%に減速しました

北米は前年同期が+30%となった反動を1つの減収要因に会社は挙げました

ディックズスポーティングなど重要パートナーの小売売上高は1桁%台半ばの増加になったとしました

大中華圏はプロモーション色が強い市場環境のほか、マクロの逆風が特にデジタルで強まったとしました。既存店はフルプライスでの販売に改善が見られました

アジア太平洋&ラテンアメリカは+13%に加速しました。金額としては大中間圏にほぼ並びました

南東アジアやインド、韓国、メキシコが2桁%台の成長となりました。インドはFlipkartやMyntraのプラットフォームが強い伸びとなり、メキシコはデジタル販売が加速しました。こうした地域ではJordanブランドやキッズ向けが好調でした

2024年度下半期の見通し

3Q(12-2月期)売上高は若干の減収、4Q(3-5月期)は1桁%台前半の増収を見込んでいます

マクロの逆風(特に大中華圏とEMEA)、最近のデジタルトラフィックの低調、プロモーション色の強い環境などを理由に挙げました

一方、粗利益率は+1.6~1.8%pt、4Qは+2.25~2.50%の改善を想定します。戦略的な値上げや会場運賃の低下、サプライチェーン効率化などが寄与します

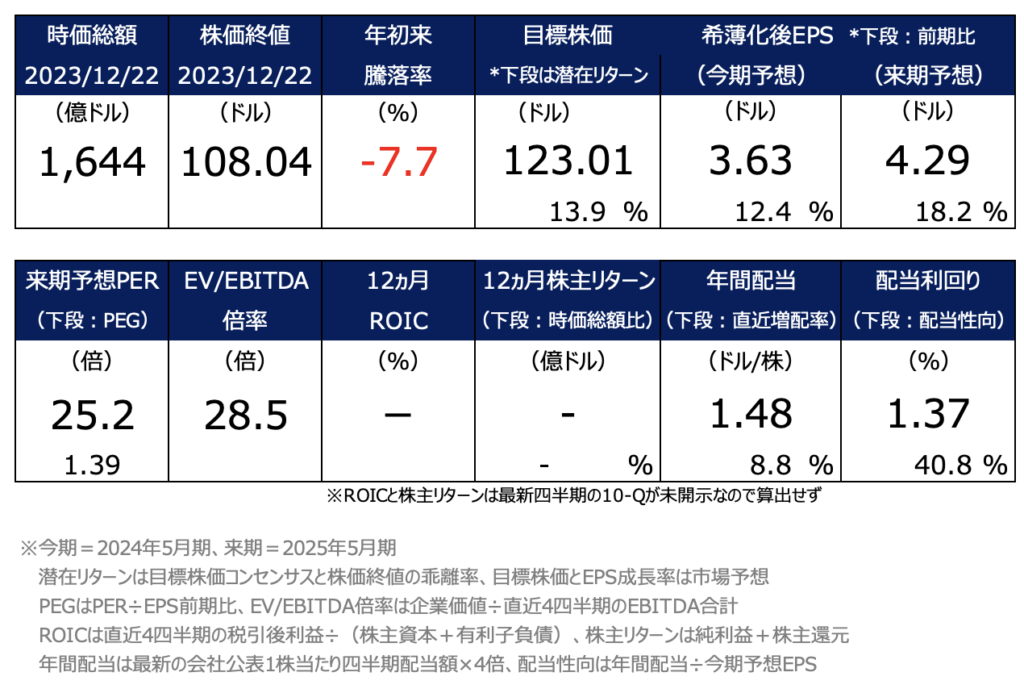

業績予想・バリュエーション・株価

厳しい足元の事業環境ですが、市場は引き続き今24/5期、25/5期のEPS増益を見込んでいます

トップラインが伸びにくい一方で、コスト削減や利益率の改善が増益につながる見通しです

予想PERは20倍台後半と低くはありませんが、10%台の増益が続く前提であれば許容範囲と言えます

会社として取れる施策を実行しようとしている点は評価できますし、インドなどの新興国で売上高が伸びている点もブランドの強さを示すことからポジティブですが、マクロ環境の改善が見えるまでは北米や大中華圏、主力のフットウェアに厳しい状況が続きやすく株価は戻りが期待しにくいです

個人的には、中期的にサポートラインの100ドル弱が下げ渋り水準になると考えています

株主還元の強化は下値サポートになりそうです

2Qの配当支払いは+9%の5.2億ドル、自社株界は12億ドルでした。2022年6月に承認した180億ドルの自社株買いプログラムのうち、2023年11月時点で約71億ドルが昇華されました

2023年12月支払いの1株当たり配当から0.37ドルへ増配されており、22年連続増配となっています