- テーマパークが支える DTC事業は広告も寄与し赤字幅縮小

- Disney+を中心にARPUの拡大が期待される

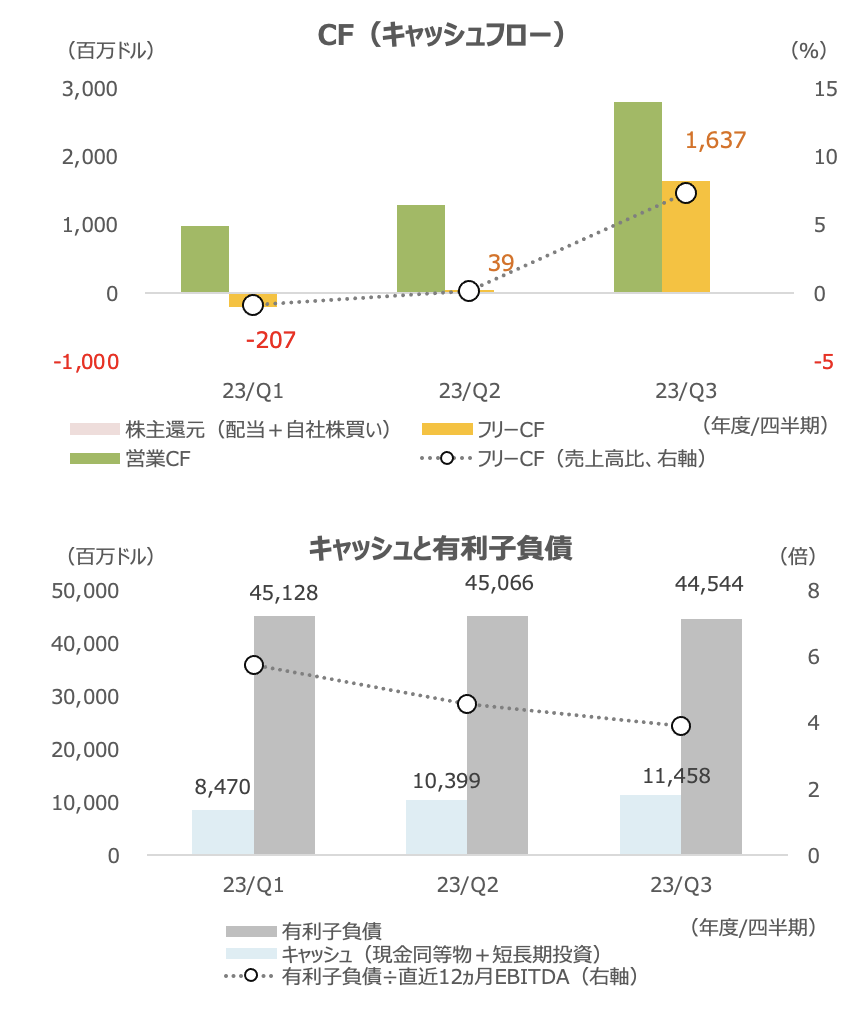

- フリーキャッシュフローはここ2年で最大 来期PERは20倍以下に

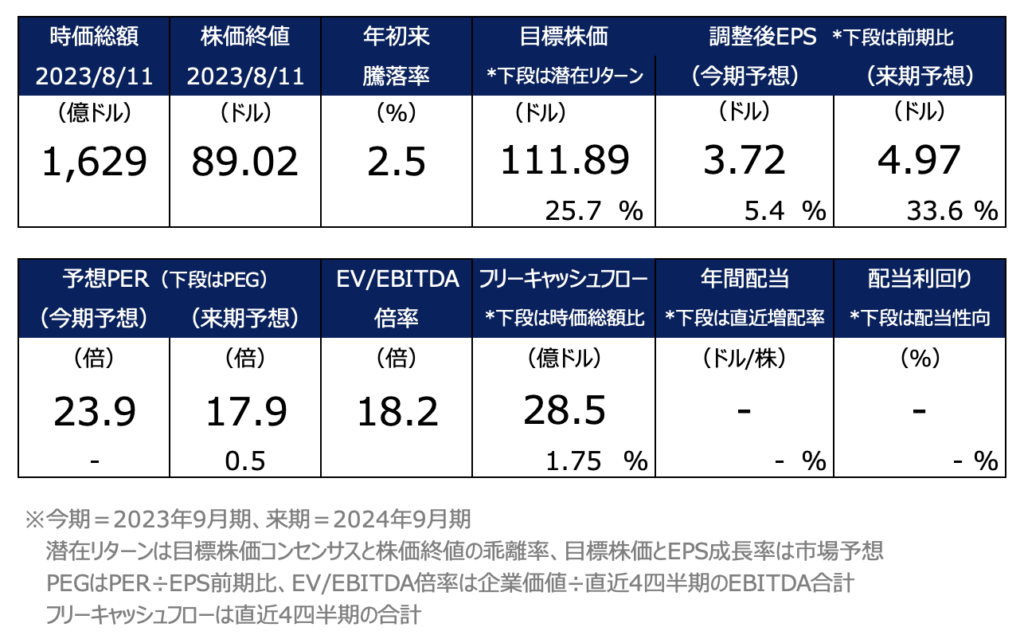

ウォルト・ディズニー(DIS)が10日に発表した3Q(4-6月期)決算は、収入やDisney+会員数が市場予想を下回りましたが、ストリーミング料金の値上げやDTC(Directo-to-Consumer、ストリーミング事業)の損益改善見通しなどを示し、株価は一旦下げ止まりの兆しを見せています。

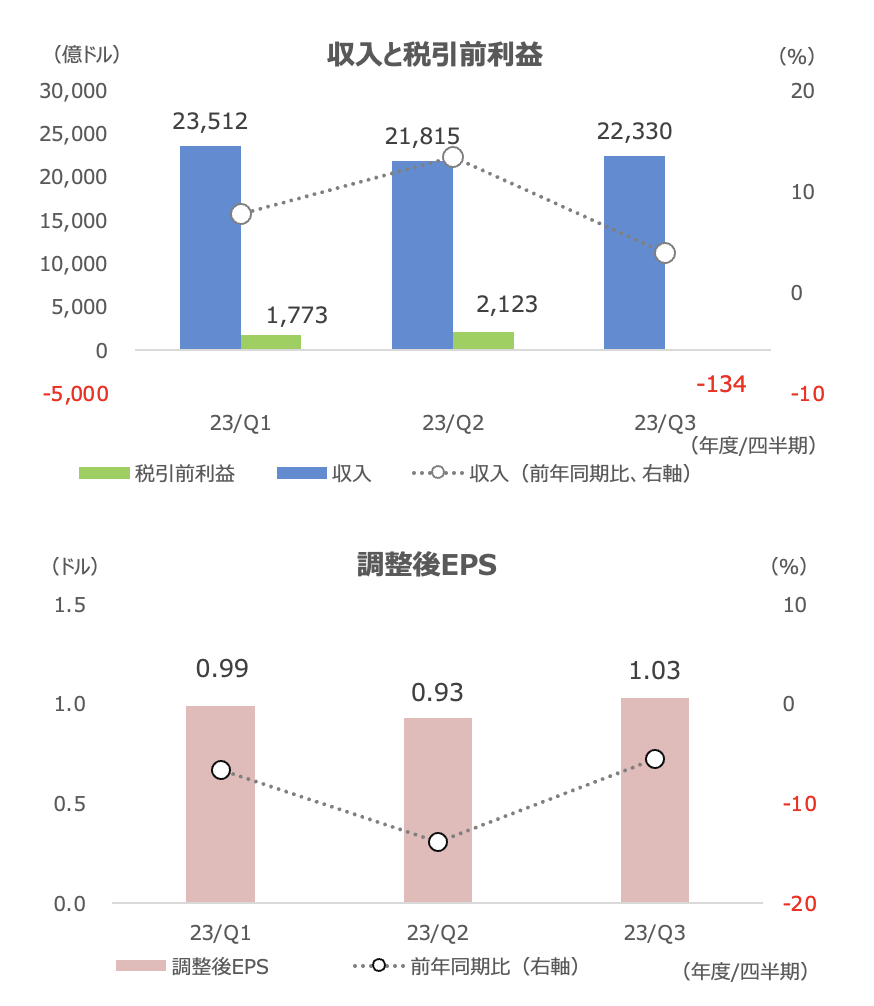

3Qの収入は+4%、税引前損益は1.3億ドルの赤字でした。

番組制作費などの原価・コストが3%ほど増え、27億ドルのリストラコストの計上が赤字要因となりました。

調整後EPSは-6%の減益でしたが、2Q(1-3月期)の-14%からは改善しました。

テーマパークが支える DTC事業は広告も寄与し赤字幅縮小

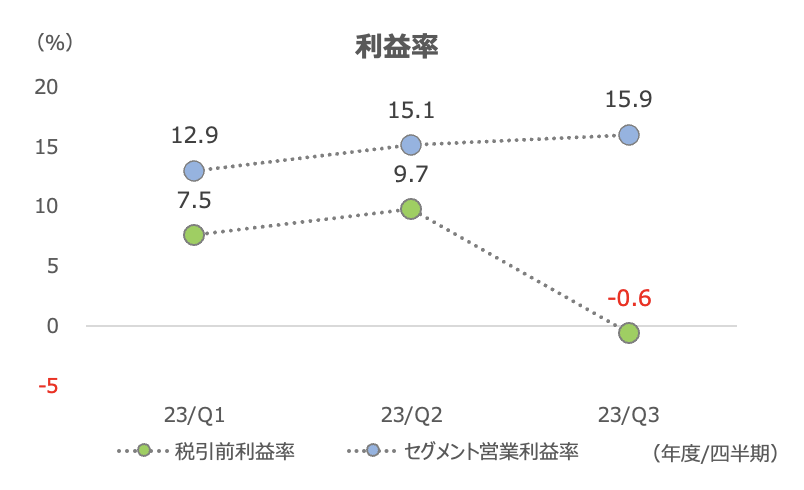

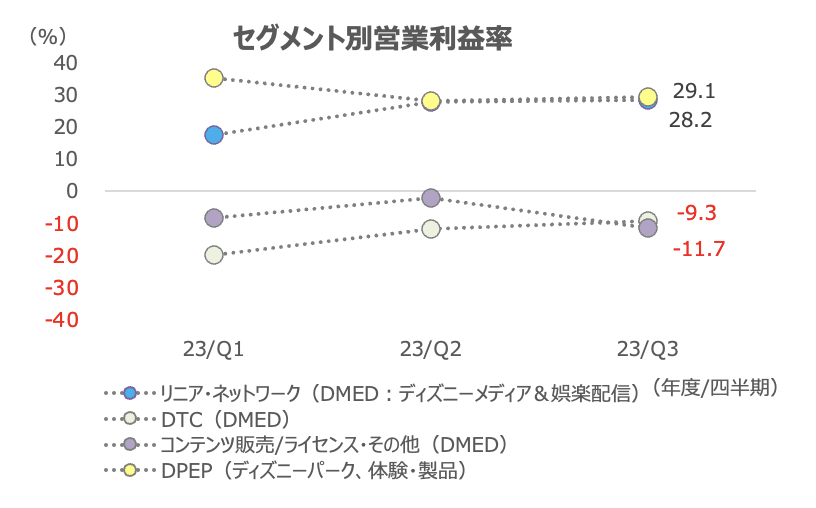

セグメント利益率は15.9%と、2Qから0.8%pt改善しました。

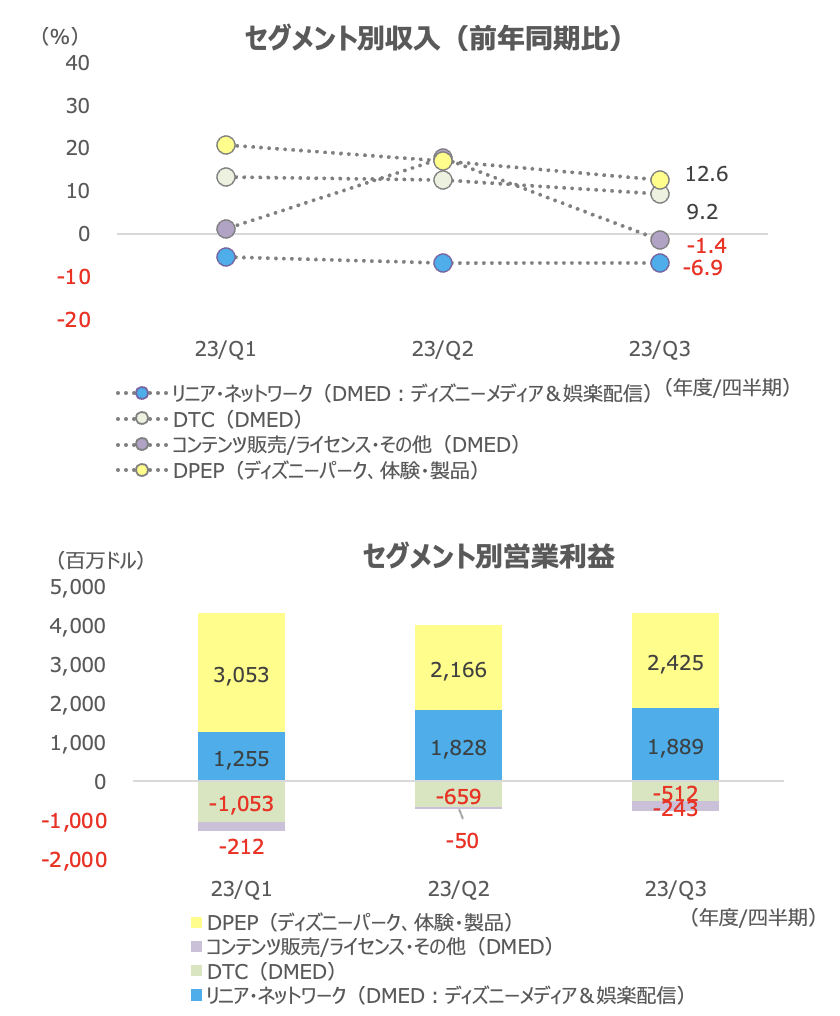

DPEP(ディズニーパーク、体験・製品)が引き続き底堅く、収入は+13%、営業利益は24.3億ドルと最大の利益頭となっています(営業利益率は29.1%)。

パーク入園者数が+20%(2Qは+27%)と好調です。ただし、ゲスト当たり支出額は-2%(2Qは-1%)と支出額は頭うち感がでています。

ホテル稼働率は82%(2Qから3%pt低下)、客室あたり支出額は+1%(1Qは+1%)とこちらも支出額は横ばい基調となっています。

DMED(ディズニーメディア&娯楽配信)の収入は-1%、営業利益は-18%の11.3億ドルでした(営業利益率は8.1%)。

リニアネットワークの営業利益が-24%、DTCが-5.1億ドル(赤字)と共に低調でしたが、リニアの減益率は2Qの-35%、DTCは2Qの-6.6億ドル(前年同期は-11億ドル)からは減益率や赤字額が改善しました。

リニアは収入は-7%で、米国内チャネルの営業利益は-14%の18億ドル、米国外は0.9億ドルの赤字に転落しました。広告の低調、スポーツ番組コストの増加などが利益を押し下げました。

DTCは収入は+9%で、営業赤字の縮小は、Disney+の赤字が減少したこと、Huluの増益、ESPN+の赤字額縮小が寄与しました

Disney+はサブスクリプション収入の増加(Disne+の米国と米国外の加入者増加や料金引き上げが寄与)やマーケティング費用の減少が追い風で、プログラミングコストや制作コストの増加に一部相殺されましたが、採算はやや改善しました。

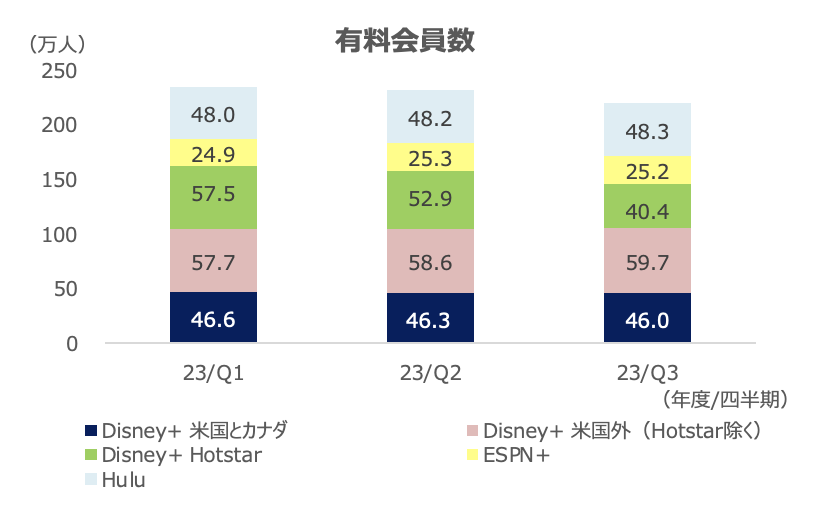

有料会員数は2億1960万人で、2Qからは12万人(5%)減少しました。上記のグラフの縦軸は万人でなく、百万人です。

米国・カナダとHotstar+(インド)でそれぞれ30万人、125万人減少しましたが、米国外(Hotstar除く)では110万人増えました。Hotstarを除くコア(米国・カナダ・米国外)は、80万人増でした。

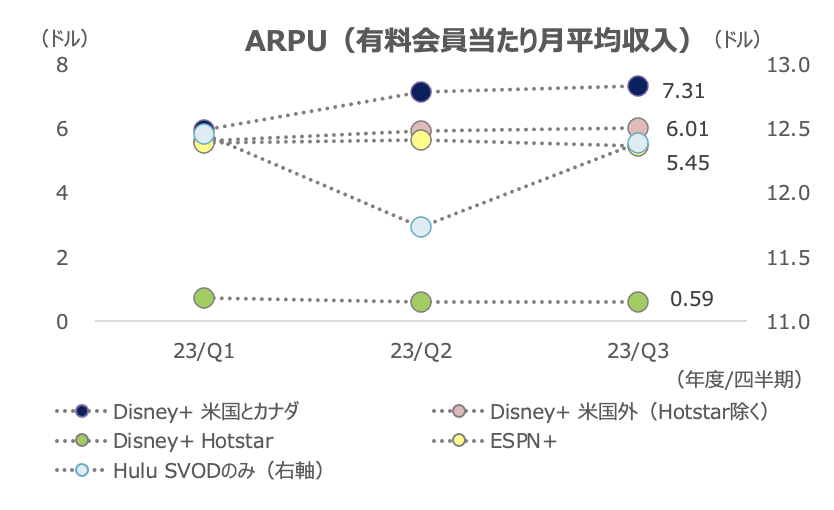

米国のDisney+のARPU(有料会員当たり月平均収入)は2Qの7.14から7.31ドルに増加しました。会員当たりの広告収入が増加しました。米国外のDisney+も2Qの5.93から6.01ドルへ上昇しました。値上げや為替変動が上昇につながりました。

ESPN+は5.65から5.24ドルへ低下しました。広告収入の減少や、複数プラン加入者のミックス比率の上昇が影響しました。

Disney+を中心にARPUの拡大が期待される

コスト削減が計画以上に進んでおり、DMED事業の減益率低下に寄与しているようです。

アイガーCEOは「年間55億ドルのコスト削減は計画以上のペースで進んでいる」と述べました。DTC事業の営業利益は直近3四半期で約10億ドル改善しとし、2024年9月期の黒字転換に向けて引き続き取り組んでいくとしています。

黒字化に向けて核となるのはコスト削減・効率化のほかに、Disney+などの値上げや会員数増(広告有り版を含む)が挙げられます。

2023年6月据え時点でDisney+の広告有り版の加入者は330万となり、新規有料会員の40%が広告有り版を選択しているとの説明がありました。11月からはカナダと欧州の一部の国でもDisney+の広告有り版を開始します。

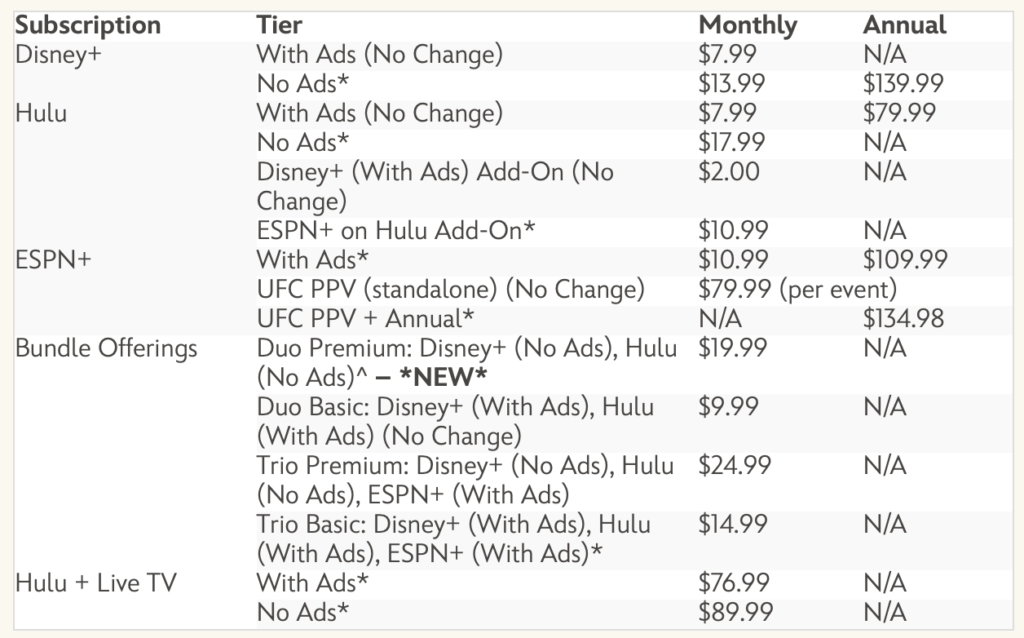

Disney+は広告有りは月額7.99ドルで変わらず、広告無しは13.99ドルへ値上がりです。

Huluとの連携も進め、Disney+とHuluのバンドルサービス(広告無し、月額19.99ドル)を米国で9月6日から開始します。

米国・カナダのDisney+のARPUは3Qで7.31ドルです。カナダも広告有りは月額7.99ドルですので、ARPUは今後、緩やかな増加が期待できると思います。

ESPNは高評価が続いているとし、スポーツ配信需要の強さもアイガー氏はアピールしました。決算直前には、ペンエンターテイメントと提携し、オンラインスポーツ賭博事業への参入を明らかにしています

(以下、8月9日発表文より。米国の料金)

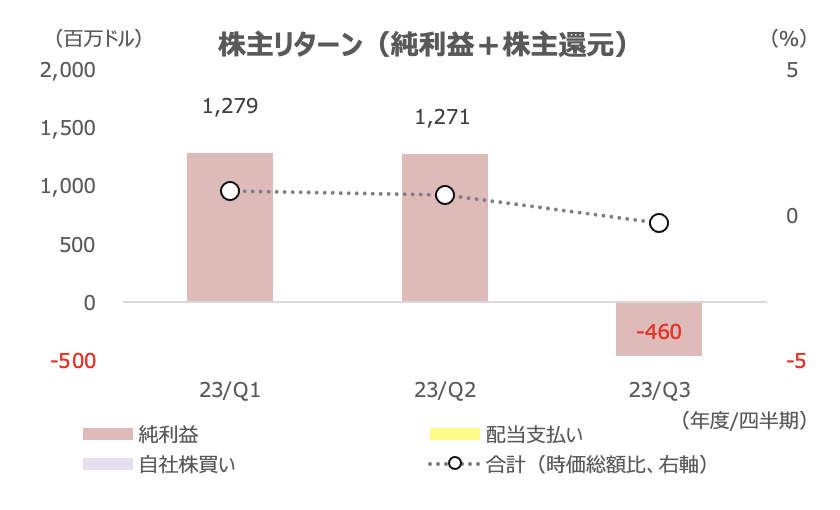

フリーCFはここ2年で最大 来期PERは20倍以下に

2023年度のコンテンツ支出額は約270億ドルになりそうとし、従来見通しよりも少なくなるとしました。作家や俳優のストライキも一員です。

設備投資額は50億ドルで、従来予想よりも減少します。損益やキャッシュフローの改善見通しはポジティブです。

3Qのフリーキャッシュフローは16.4億ドルとなり、ここ2年ほどで最大となりました。有利子負債は2Q末からは若干減少しました。

2023年末に配当支払いを再開する計画は維持しています。

アナリストの目標株価平均は111.89ドルで、11日終値から26%ほどのアップサイドが期待されています。

現在の業績モメンタムからはPERなどのバリュエーションには割安感は見出しづらいですが、来期予想PERは20倍台に低下する見通しです。

コスト削減や値上げ、広告有り版も含めたDTC事業の採算改善が順調に進めば、現状のバリュエーションには割安感が意識されてくると思われます。

テーマパーク事業が好調なうちにDTC事業の損益改善にどれだけ前進できるか、注目されます。

業績の本格的な好転には時間がかかることは必至ですが、ネットフリックス含めてオンライン動画配信は安値競争ではなく、料金を保った上での競争(広告含む)となりつつあるので、大きく採算が悪化するリスクは限定的になっていると言えそうです(業界企業の共倒れは回避か)。

規律ある利益創出の仕組みの実現が期待されます。