目次

農機大手ディア(DE)の2024年度2Q(2-4月期)決算は市場予想を上回りましたが、通期純利益見通しを下方修正しました

寄り前株価は約5.2%安の392ドルとなっています

2024年度2Q決算

EPSは12%減益 予想大きく下回る

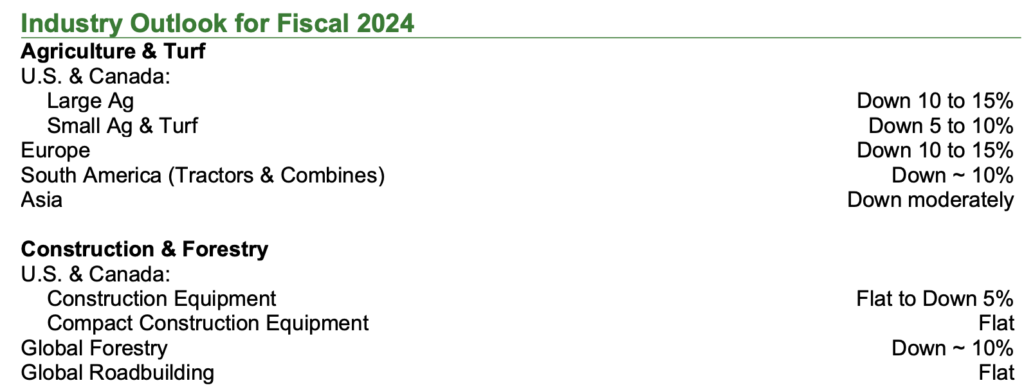

売上高は-12%の152.4億ドル、営業利益は-21%の31億ドル、希薄化後EPSは-12%の8.53ドルと減収減益でした

純売上高(主要3事業の合計、金融・その他除く)は-15%の136.1億ドルで、市場予想の132億ドルを上回りました

EPSも予想の7.86ドルを上回りました

穀物価格が低迷し、農家の収入の増加機会が乏しい中、農機や芝刈り機の需要が減少する厳しい期となりました

建設機械のエンドマーケットは安定化したと会社側は指摘しています

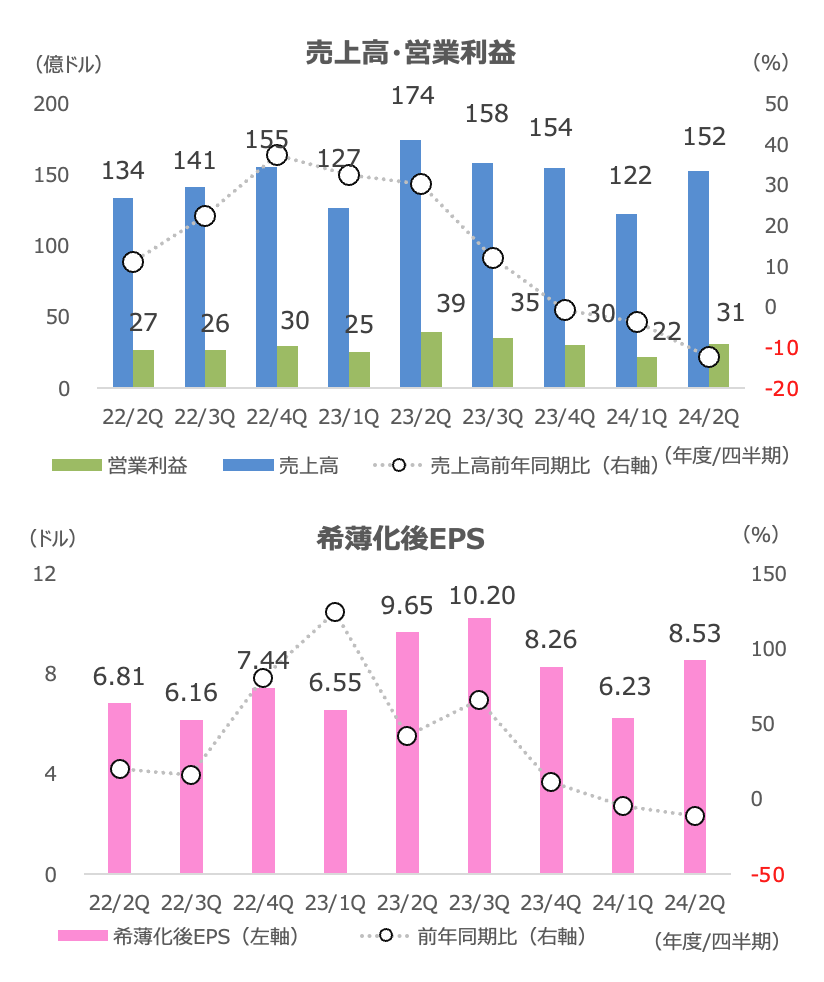

ボリューム/ミックスが大幅マイナス

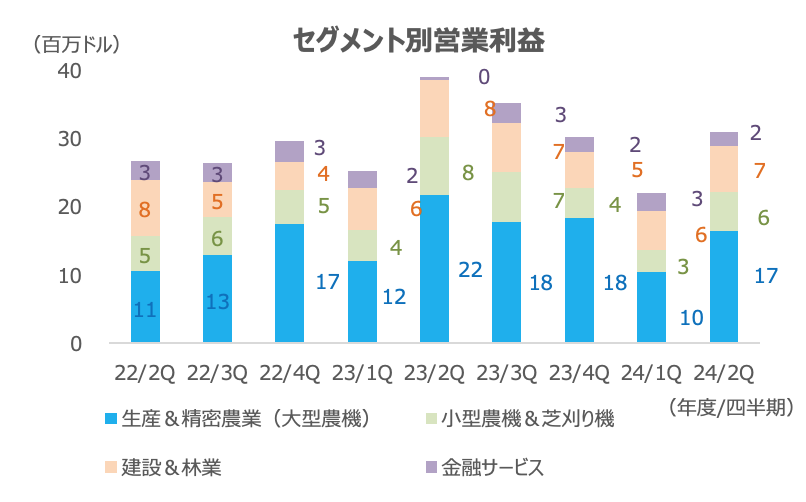

農機需要が低調でした。主要3事業のセグメント営業利益合計は、前年同期比でボリューム/ミックスが10億円のマイナスと一段と悪化しました

価格は2億円のプラス効果となっていますが、四半期を追うごとに値上げ効果は低減しています

生産コストなどその他の要因の影響はほとんどありませんでした

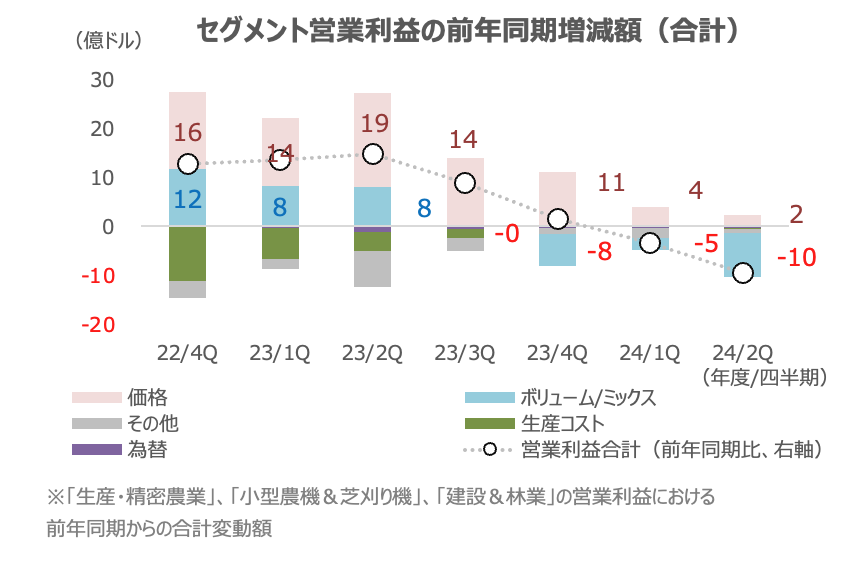

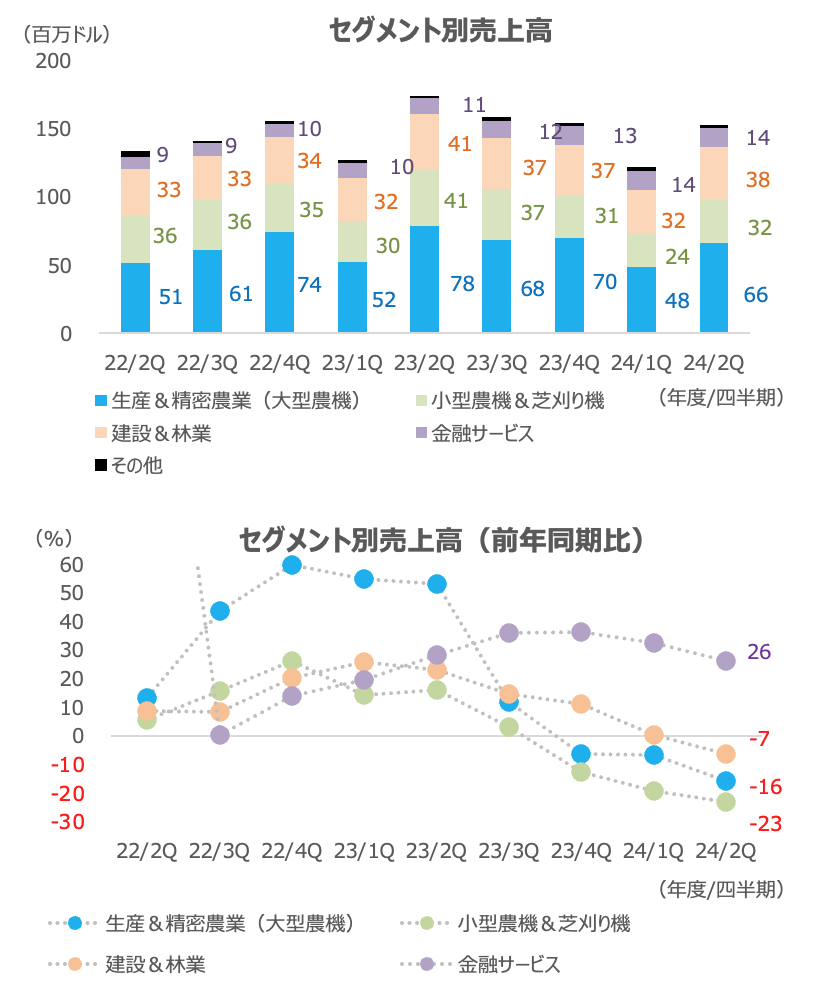

セグメント別売上高:大型農機-16% 金融は+26%

セグメント別売上高は、金融サービス(+26%)以外が減収でした

主力の生産&精密農業(大型農機)は-16%、小型農機&芝刈り機が23%と前四半期から減収率が一段と悪化しました

建設&森林は-7%と比較的小幅な落ち込みで、インフラ需要はサポートになっていると思われます

金融サービスは高金利環境下で増収・増益が続いています

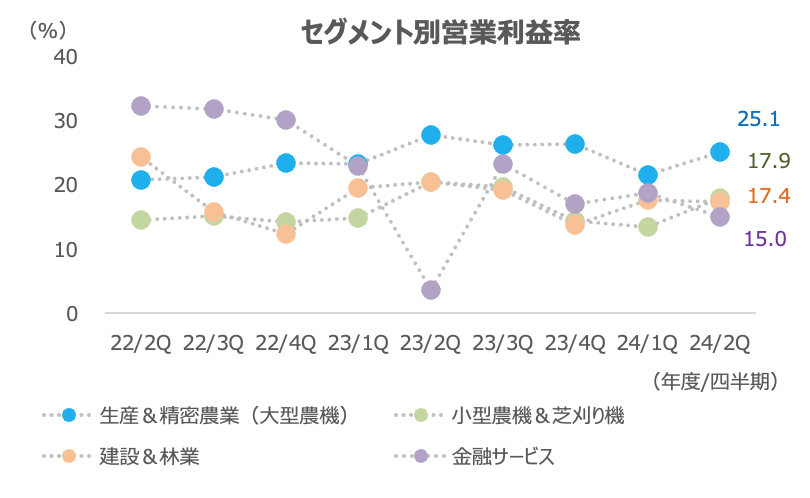

営業利益率は金融サービスが悪化しましたが、その他は前四半期と比べると上昇しました

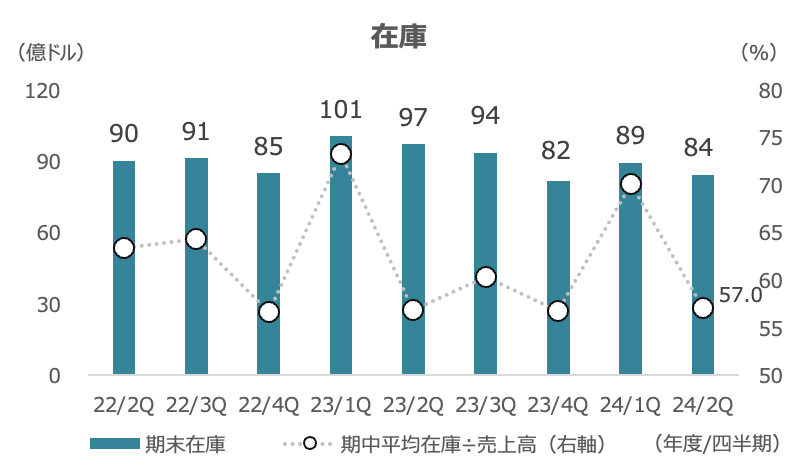

在庫比率は低水準

在庫は84億ドルと、前四半期から減少しました

期中平均在庫÷売上高は57%と比較的低水準です

需要変動に対応し将来事業に会社を位置付けるため、生産と在庫水準の機動的な管理に努めていると会社は述べています

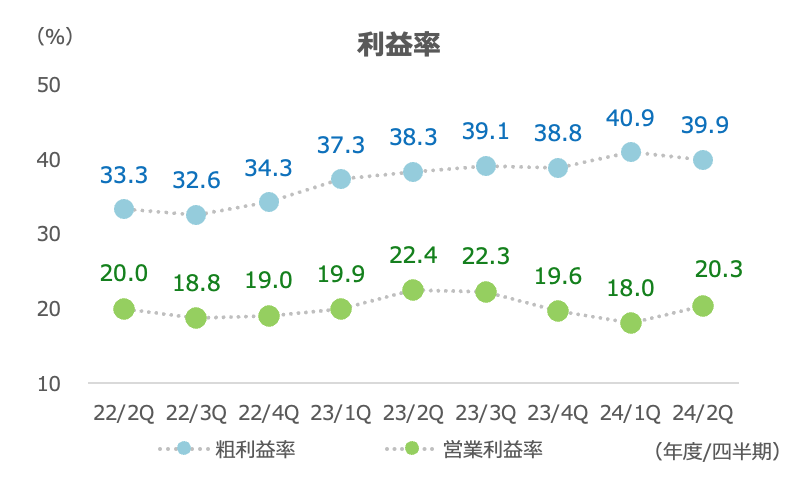

営業利益率は20%台を回復

減益でしたが、利益率は総じて高水準をキープしています

売上原価が-15%と売上高の減少以上に節減をし、営業費用は-9%でした

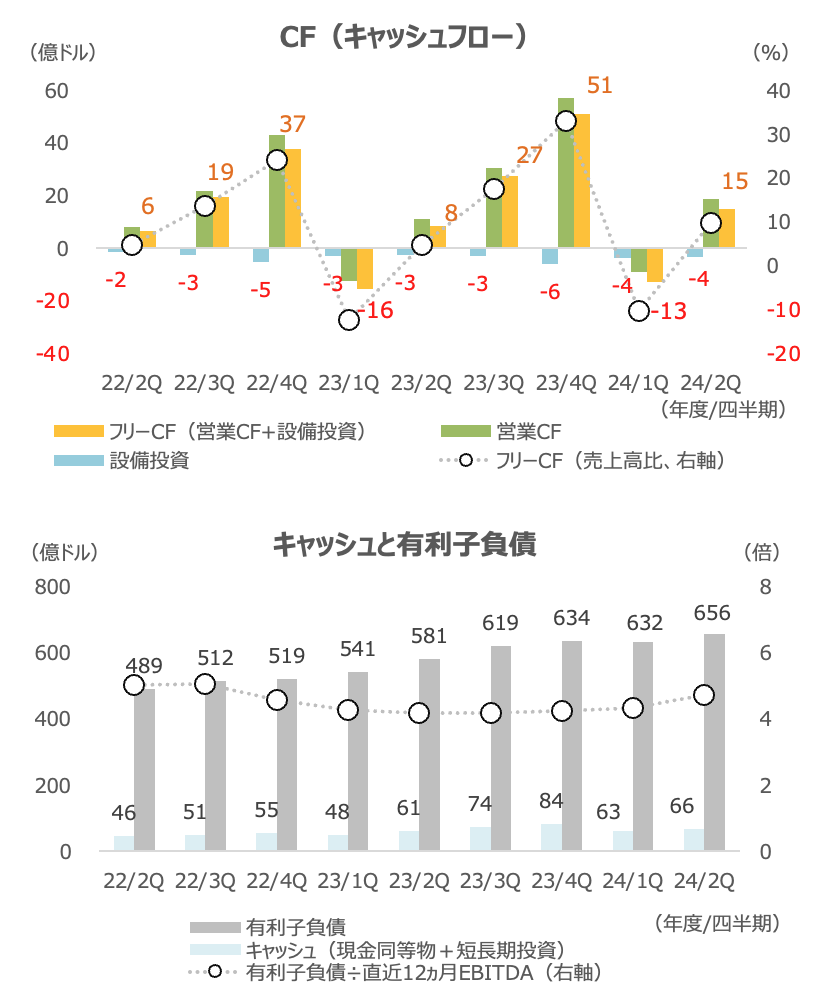

有利子負債が増加傾向

キャッシュフローの傾向に大きな変化はなく、例年通り、2Qからキャッシュフローが増加に転じています

金融サービスを手がけていることがあってか、有利子負債比率(÷直近12ヵ月EBITDA)は比較的高水準です

2Qは有利子負債が前四半期比で増加したことで、有利子負債比率も上昇しました

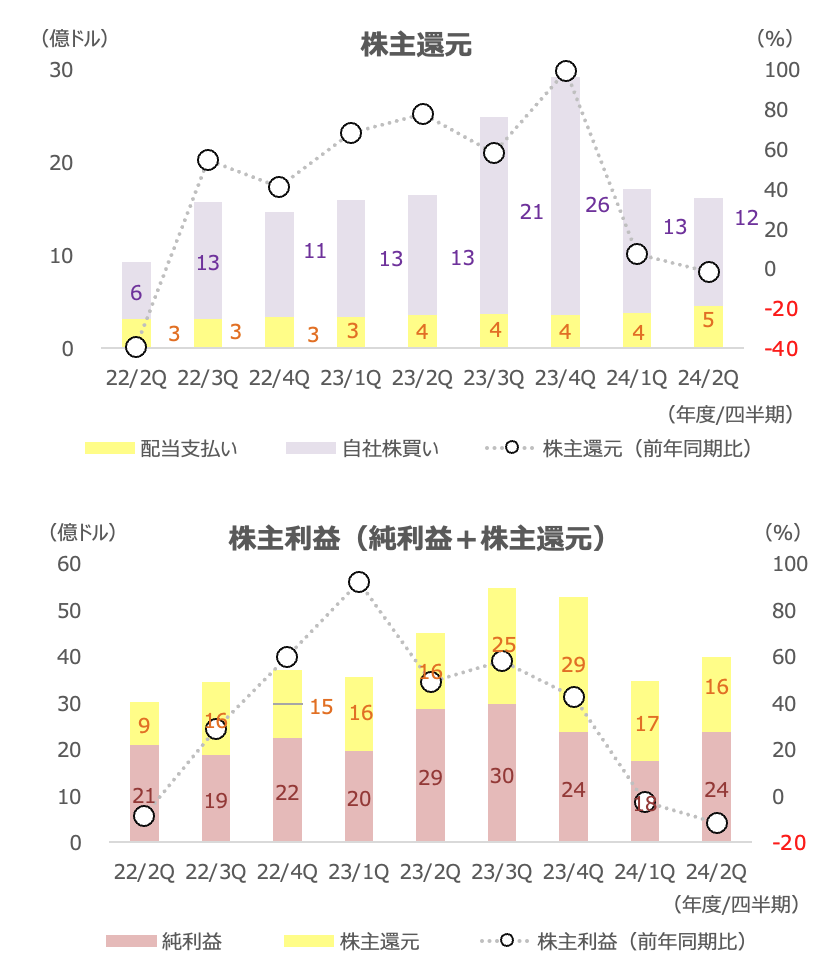

自社株買いはピークアウト基調

配当は増加が続いていますが、自社株買い額は前年同期の13億ドルに対して12億ドルとやや減少しました

業績拡大期に大きく積み上がった自社株買い額は、ややピークアウト基調にあります

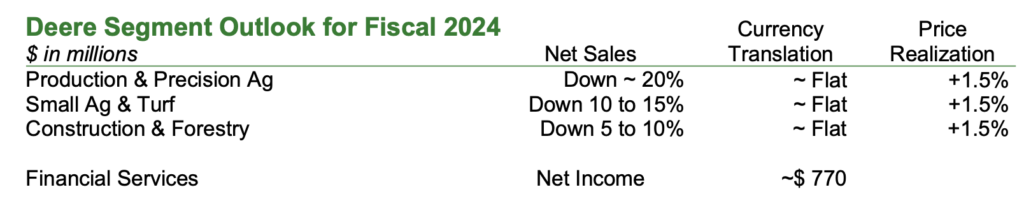

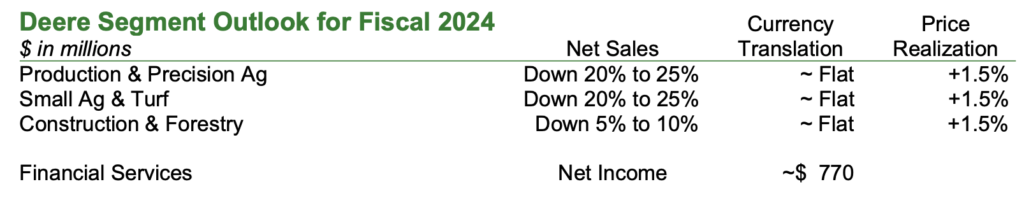

2024年度通期見通し

1Q時点で通期純利益は75〜77.5億ドルを見ていましたが、今回約70億ドルに下方修正しました

市場予想の75.3億ドルを下回りました

セグメント別売上高成長率も、建設&森林以外の2事業を下方修正しました

大型農機は約-20%から、-20~-25%に引き下げました

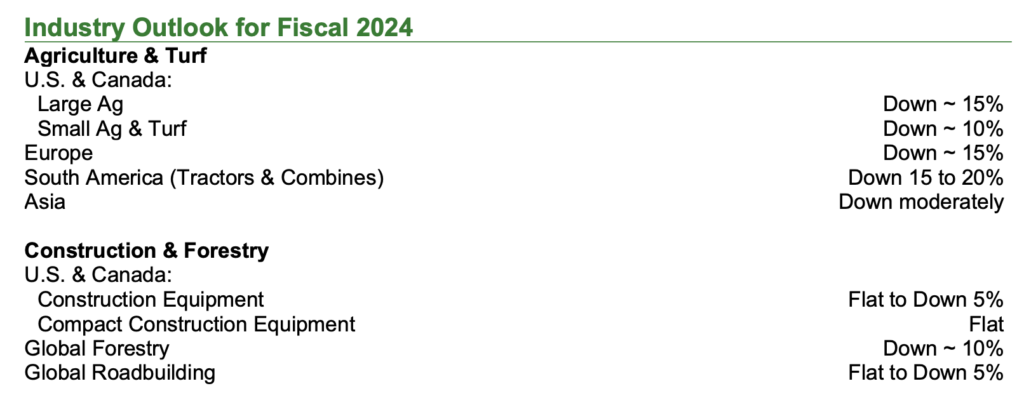

業界見通しは、農機は米国・カナダの大型農機(約-15%)や小型農機&芝刈り機(約-10%)、欧州、南米など下方修正しました

(今回予想)

(前回予想)