- データセンター売上高が+171%、ゲーミングは増収に転じる

- 今後のカギ: 需要の持続性、サプライチェーン、中国

- 来期PEGは0.5倍だが評価は利益成長ペース次第

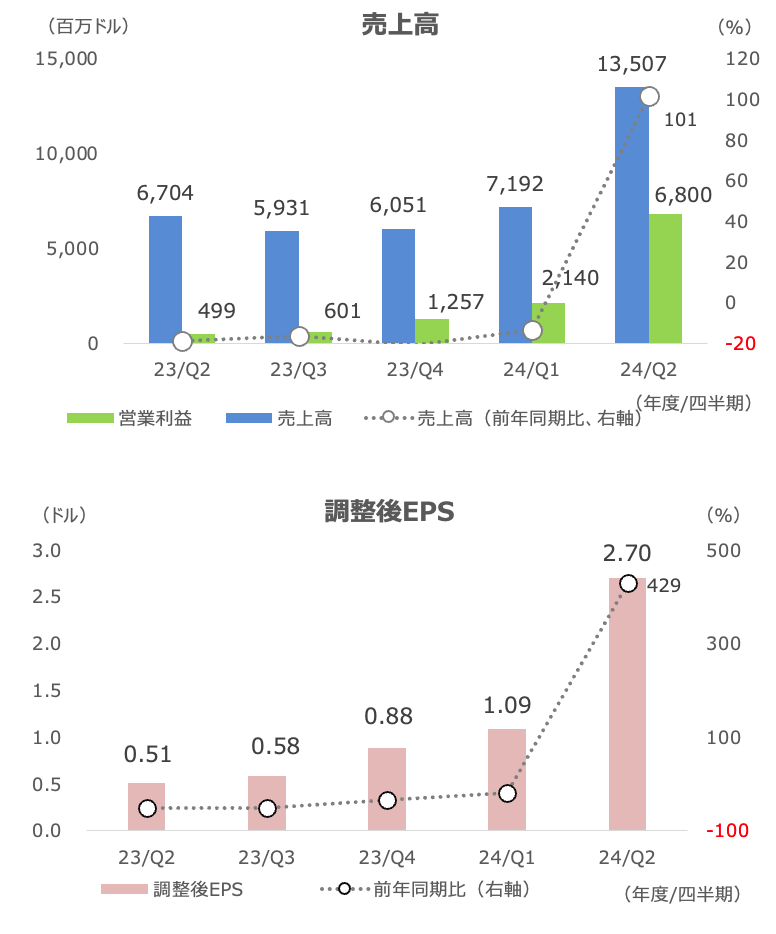

エヌビディアは23日引け後に発表した2Q(5-7月期)決算と3Q見通し(8-10月期)は市場予想を大きく上回った後(2Qは売上高が+101%、調整後EPSは5.3倍)、24日に最高値を更新しました(500ドル超え)。

しかし、25日は-2.4%安の460.18ドルと逆光安でした。

25日はジャクソンホール会議でパウエルFRB議長が従来のタカ派トーンを示す中で(慎重に判断していく姿勢も示す)、相場は反発しましたが、エヌビディア株は反発力に欠けました。

市場を予想を大きく上回る急成長ぶりが好感されてきましたが、その急成長ペースがどこまで続くの、疑問視する向きがありそうです。

一方、アナリスト目標株価平均は上昇基調にあり、直近安値から6倍程度の水準(629ドル)を示唆しています。前回のコロナ禍同様の株価上昇サイクルとなれば、600~700ドルが示現されます。

データセンター売上高が+171%、ゲーミングは増収に転じる

2Qの売上高(135億ドル)は会社予想の110億ドル±2%も、市場予想の110億ドルも大きく超過しました。

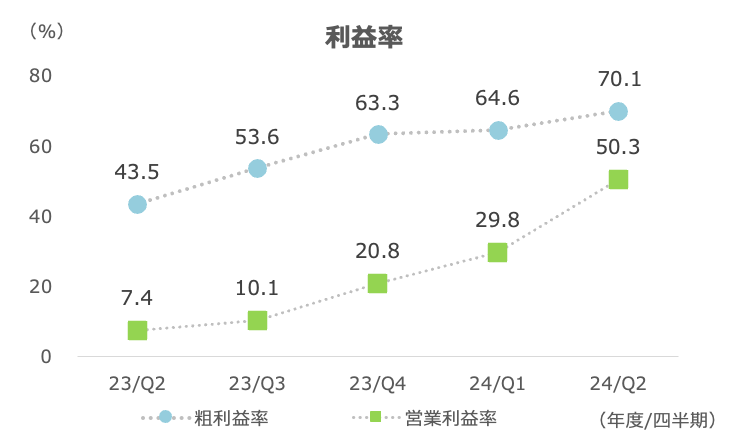

データセンター売上高が+171%と大きく加速し、営業利益率は50.3%へと1Qの2倍に急伸しました(営業費用は+10%でした)。

粗利益率も会社予想の68.6%±0.5%ptを大きく上回る70.1%でした。

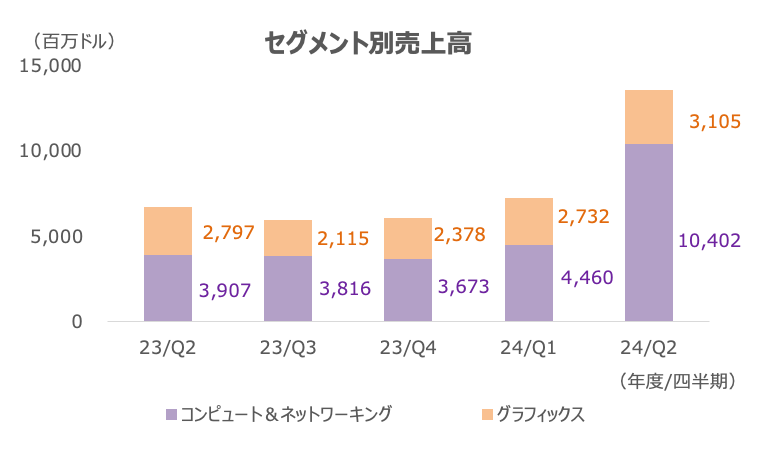

セグメント別では、データセンターを含むコンピュート&ネットワーキングが+166%と急拡大しました。AIデータセンターコンピュートが+195%、ネットワーキングが+94%でした。

データセンターは、大型クラウドサービスプロバイダー(CSP)や大型コンシューマー向けインターネット企業(メタ・プラットフォームズなど)が成長を牽引しました。

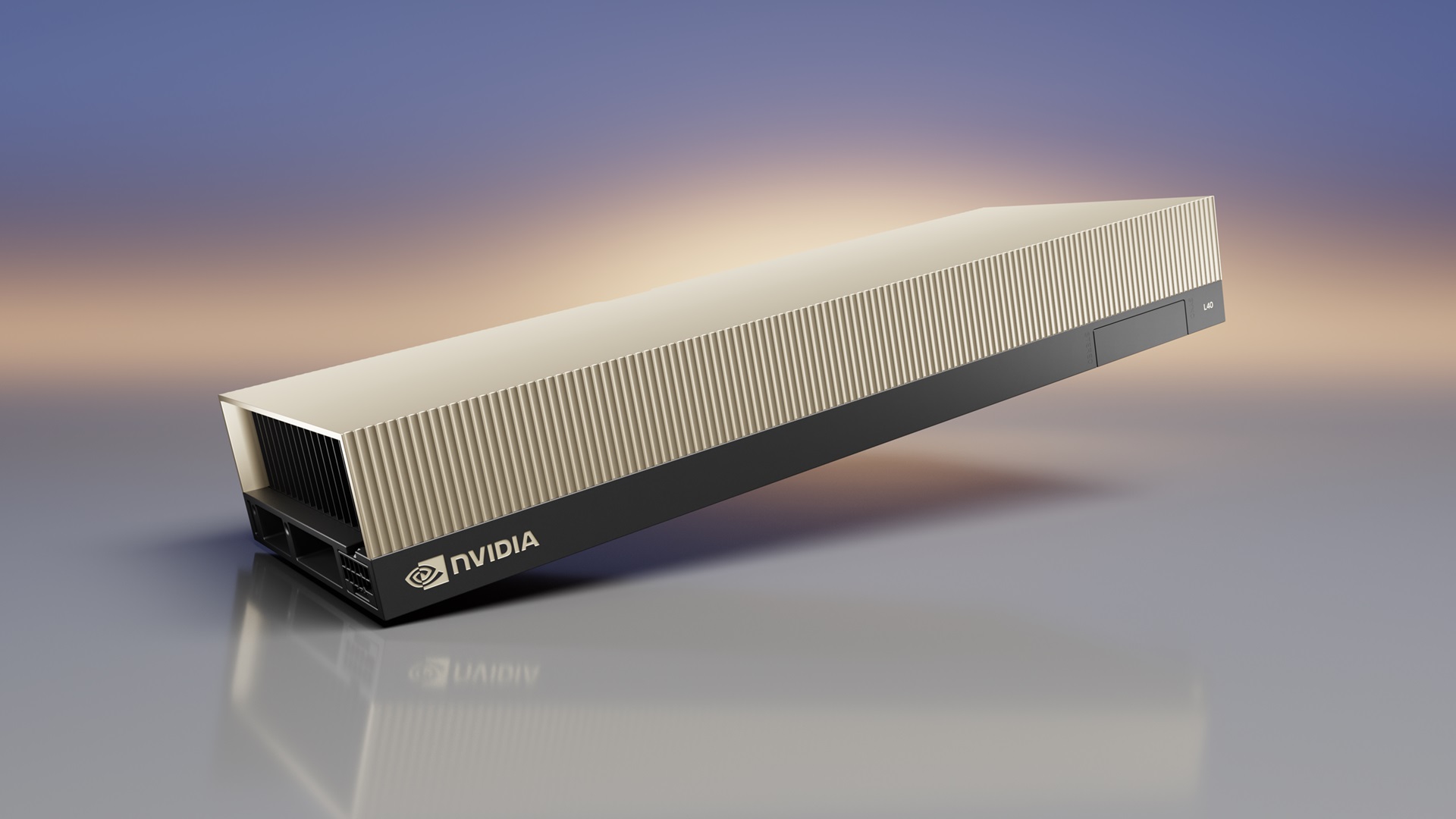

CSP顧客は、アクセラレーテッドコンピューティングとAIのしん新時代に向けたデータセンターのインフラをアップグレードするなど、世代交代的な投資を行っており、2Qは「HGX」システムへの強い需要が見られました。

「H100」Tensore Core GPUを搭載したクラウド機能は、AWSやMicrosoft Azureなどで利用可能になっており、他のプロバイダーによる提供もこれから増える見通しです。

こうした企業のデータセンター増強による結果の実例として、メタがAIによるコンテンツ推奨の機能を始めたことでインスタグラムの利用時間が24%増えたことや、AI Copilotによってマイクロソフトが生産性の高めている動きなどが紹介されました。

世界の需要は一般目的のコンピューティングからアクセラレーテッドコンピューティングに移行しており、大型CSPは2Qのデータセンターの売上高の50%超を占めました。

NVDAは世界3万社と協業(顧客化)しており、うち1.5万はスタートアップ企業で、数千は生成AI企業です。そして、最も足元で早く成長しているのは生成AI企業となっています。

ゲーミング売上高は+22%と増収に転じました。GeForce RTX 40 Series GPUに対する需要が堅調なほか、在庫が正常化しつつあると説明されました。

自動車は自動運転プラットフォームへの需要から前年同期比で増収(+15%)でしたが、前四半期では減収でした。特に中国において、全体的な自動車需要が低調でした。

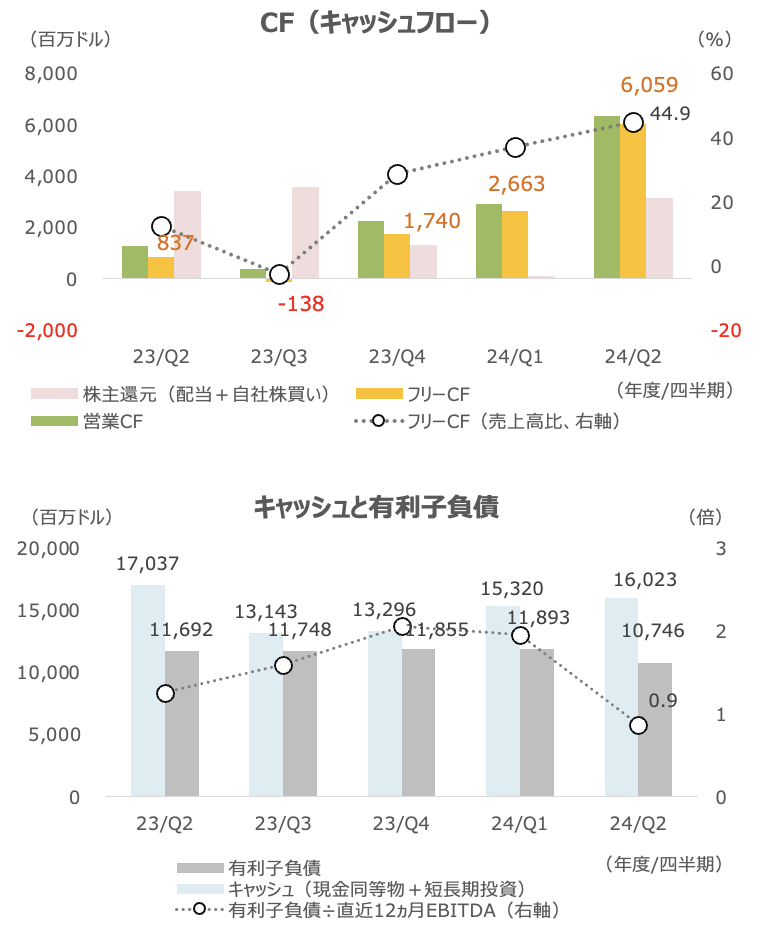

フリーキャッシュフローも大きく増加し、売上高比で45%となりました。

ネットキャッシュもさらに増加し、有利子負債÷12ヵ月EBITDAは1倍を割りました(1年間の利益で完済できる)。

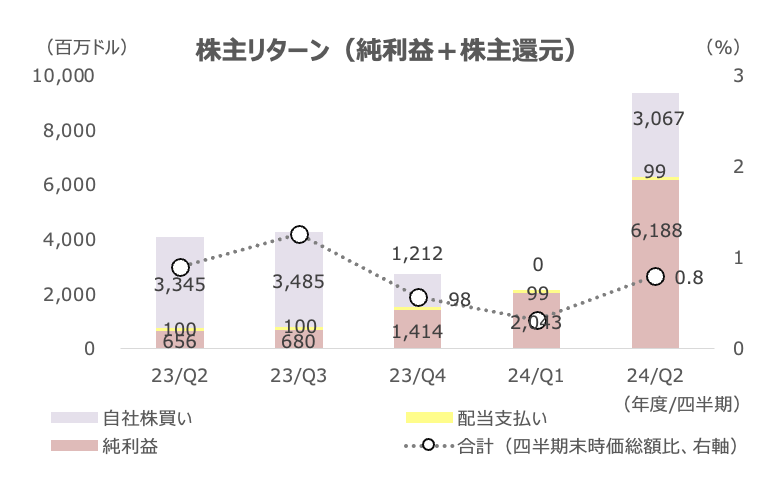

株主リターン(純利益+株主還元)は+128%の93.5億ドル(時価総額の0.8%)となり、2Qは自社株買いが再開されました(30.7億ドル)。

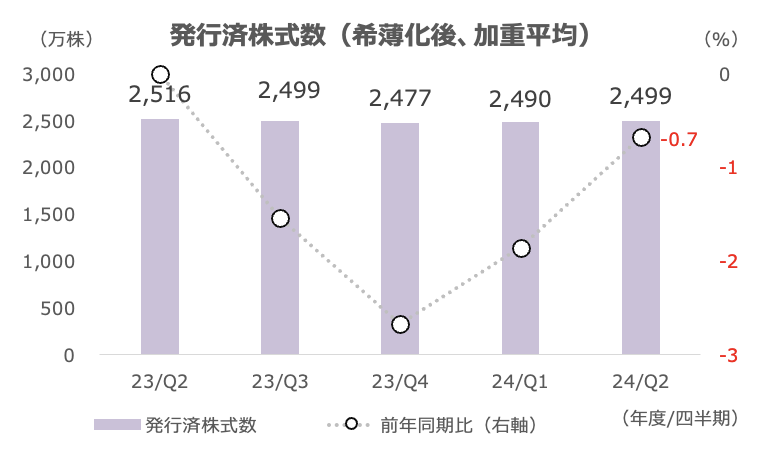

現在の自社株買い取得枠に、新たに250億ドルの追加が承認されました。前期(2023年度)は現在の時価総額の1%弱に当たる100億ドル相当を取得しました。

今後のカギ: 需要の持続性、サプライチェーン、中国

3Qの売上高見通しは160億ドル±2%で、前年同期(59.3億ドル)の約3倍です。市場予想は125億ドルでした。

今後の業績の大きなカギは、(1)需要の持続性、(2)サプライチェーン(供給能力)、(3)中国です。

(1)について、NVDAはAI向けデータセンタープラットフォームへの需要は非常に大きく、業種や顧客を問わず幅広いものになっており、需要の可視性は2024年まで伸びたと前向きな見方をしています。

投資家が気にしているのは「成長ペース」と「持続性」だと思いますが、これに関しては正確な予想は難しいと思います。

前年3Qはデータセンター売上高が38.3億ドル、その他(ゲーミングなどその他全て)が21億ドルでした。3Qにその他が増収になるとみても、データセンターで100億ドル以上を見込んでいると言えます。

足元でメタやマイクロソフトなどが積極的に投資をしており、NVDAは「彼らの投資は(彼らにとって)大きな利益を生んでいる」と投資の正当性を示しています。

一般的には数四半期は投資が続き、その後は2年ほどキャパシティの消化(投資した分のクラウド需要が追いつくまで投資を手控える)期間に入るように思えますので、3Qあるいは4Qあたりまでは高モメンタムは期待できそうです。

しかし、その後(現在の1年後)はさすがに現在のような+100%超の成長率は期待しにくいだろうと思います。

なお、フアンCEOは世界のデータセンターのインストール規模はクラウドプロバイダーやその他企業も含めて約1兆ドルと見積もっており、今後はアクセラレーテッドコンピューティングと生成AI用途向けが一段と増えていくとしています。

感覚的には、毎年0.25兆ドルのデータセンター向け設備投資が増えるという試算をしています。

現在の「H100」はLLM(大規模言語モデル)に特化していますが、今後は次世代の「L40S」需要も増えると見ています。「L40S」はモデルのファインチューニングに対応したものになり、こうした新製品は引き続き増収をサポートしていきそうです。

(2)に関しては、3万5000個の部品と高度に複雑なネットワーキングを持つ「HGX」を含めたデータセンターのサプライチェーンは、過去10年超にわたって構築してきたと述べています。

高性能・高密度なパッケージング技術の「CoWoS」(シリコンインターポーザの導入により隣接するシリコンダイの距離を短縮化でし、数GHzあるいは数Gビット/秒と高周波・高速の信号伝送を可能とする)など、製造工程における重要な進展のためのサプライヤー及び追加的な生産能力を開発してきたこともあり、NVDAは2024年まで四半期毎に供給が増加すると予想しています。

NVDAはコロナ禍において、比較的在庫を優先的に確保できていました。強い需要をもとに、メインコントラクターのTSMCなどに早くから生産計画を示していたことが寄与したと言えます。

長年の提携関係にあるTSMCらとの協業によって、今後も必要な在庫を確保できる道筋ができていると言えそうです。

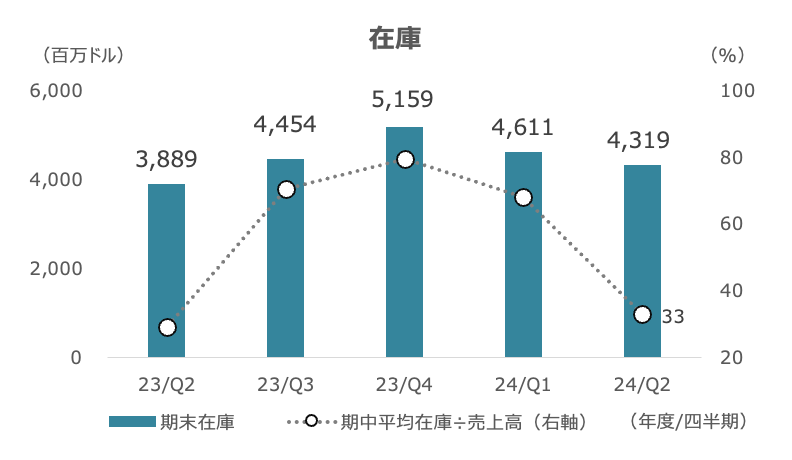

在庫は減少傾向にあり(期中平均は売上高の33%に低下)、今後も100%機会損失が無いかはわかりませんが、今のところNVDAの製品要求能力に対してマーケットの懸念はそこまで強くないようです。

最後の(3)は、米中対立により目先で最も顕在化しやすいリスクと言えます。

NVDAは現在の米国による対中輸出規制は意図した結果を達成していると見ています。仮にデータセンター向けGPUへの追加的な輸出規制が採用されたとしても、業績に直ちに重大な影響を与えるとは見ていません。

ただし、長期的には中国への同製品の販売を禁止する規制が実施されれば、米国産業にそれなりの悪影響が生じるとの見方は示しました。

NVDAの中国向け売上高(香港含む)は23年度で約20%となっています。米中対立は無くならないと思いますので、現在販売が許可されているGPUがいずれ販売禁止になる可能性は見ておくべきであり、私は現在の全社売上高の少なくとも10%は消えるシナリオを想定しています。

来期PEGは0.5倍だが評価は利益成長ペース次第

アナリストの目標株価平均は629ドルで、現値から37%のアップサイドを見ています。

利益の急拡大が見込まれているので、PERは30倍弱、来期予想PEGは0.5倍と非常に割安な水準となっています。ただし、割安とみえるかどうかはこの利益成長率がどこまで続くか次第となります。

EV/EBITDA倍率は93倍、フリーキャッシュフロー利回りは0.9%と、実績ベースのバリュエーション指標は非常に割高に映ります。

ただし、当面の需要の可視性が見込まれ、おそらくもう1四半期は成長ペースが大きく鈍化しなさそう(データセンター売上高が100億ドル超/四半期)なことを前提にすると、株価は400ドル台半ばの水準(50日移動平均)で底値固めし、500ドル台を再度うかがう展開は期待できるのではないでしょうか。

生成AIの需要減速や大型CSP企業の慎重姿勢が漂い始めたら、そこが今回の株価ピークになりそうです。少なくとも個人消費者レベルでは、ChatGPT利用(ChatGPTのアプリやWebサイトを利用すること)は一時のブームからは減速したと思います。

生成AIの本質的な需要は、法人需要(企業が効率性UPのために独自に開発)や大型CSP企業が提供するサービス(例:マイクロソフトのOffice365に生成AI機能搭載やSNSなどでの利用)の個人・法人利用が主体になっていくと思いますので、メタやマイクロソフト、アマゾンなどの大型企業の投資動向が当面のNVDAの業績・株価モメンタムの鍵を握っていると言えます。

なお、前回の株価上昇サイクルはコロナ禍の特需でしたが、株価は2020年3月の安値(49ドル)から2021年11月の高値(333ドル)まで7倍強上昇しました。

今回のアクセラレーテッドコンピューティングや生成AIによる業績・株価拡大サイクルは、コロナ禍同様に世代交代的なインパクトが期待できる事象であると思います。

その点を考慮すると、中期的に直近安値(2022年10月の1112ドル)から6~7倍の水準(600~700ドル程度)を目指す可能性はゼロではなさそうです。アナリスト目標株価平均は、そのような水準を示唆しています。