目次

※バリュエーション記述を修正しました(5/21)

農機のディアが市場予想を上回る2Q(2-4月期)決算と今期(23/10期)業績見通しの上方修正を発表しましたが、19日の株価は1.9%安と下落しました。

足元の業績は非常に好調ですが、今後の成長減速の可能性が警戒されたようです。

- 今下期から販売価格の上昇は緩やかに

- 2023年は北米の大型農機市場は約+10%を見込む

- 2024年の急減速を前提にすると株価は割安とは言いにくい

- 2Q決算の概要: 販売量と価格上昇で46%営業増益

今下期から販売価格の上昇は緩やかに

会社は決算発表後の電話会議で、今下期(5-10月期)は、前回の決算発表で説明したように販売価格の上昇が減速するとの見通しを強調しました。

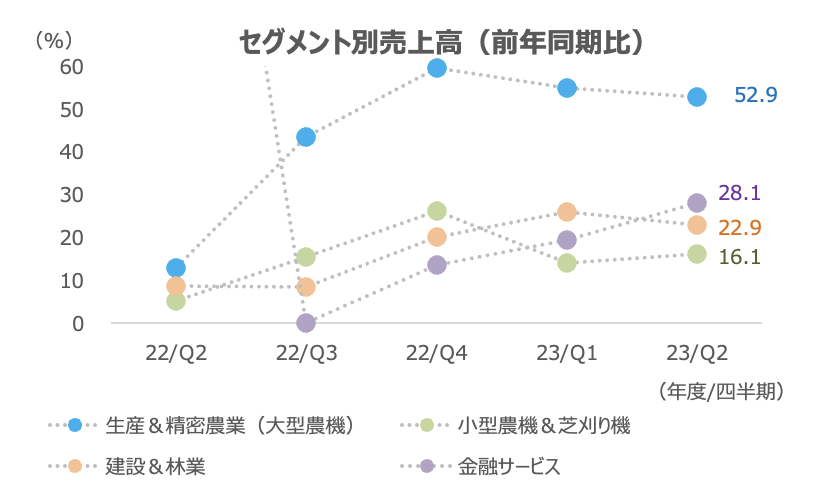

具体的な販売価格の成長率の水準は示しませんでしたが、大型農機の「生産&精密農業」セグメントは2Qに20%の価格上昇を実現した一方、今後は通常期に戻っていく可能性を示しました。

同セグメントの価格成長率は、パンデミック前の通常期は2~3%の伸びだったということです。

世界的にインフレが減速してきているので、価格上昇率が低下するのは当然予期されることではありますが、今後、どのようなペースでどの程度の減速感になっていくのか注目です。

生産についてはサプライヤーからの納期は改善が進んでいますが、下期に生産量を大きく増やすことはせず、在庫を管理していくとの見方を示しました。

会社は、生産はパンデミック前のような季節性に戻っていくとの見方を示し、必ずしも生産が大きく減ることを意図はしていませんが、生産量が大きく伸びないということから業績拡大のピークアウト感が意識されたかもしれません。

なお、現在の農機の買い替えサイクルは2021年に始まったものの(それまでの6年間は過小投資期間)、これまでのサプライチェー制約が響いたことで、足元で生産量は未だ、過去の買い換えサイクルよりも20~25%少ないとのことです。

このままいけば、2023年末時点の在庫水準は目標よりも低い水準で終えることとなり、2024年のスタートにとってはポジティブな状況だろうとの見解を示しました。

2023年の市場見通し: 北米の大型農機は約+10%と堅調

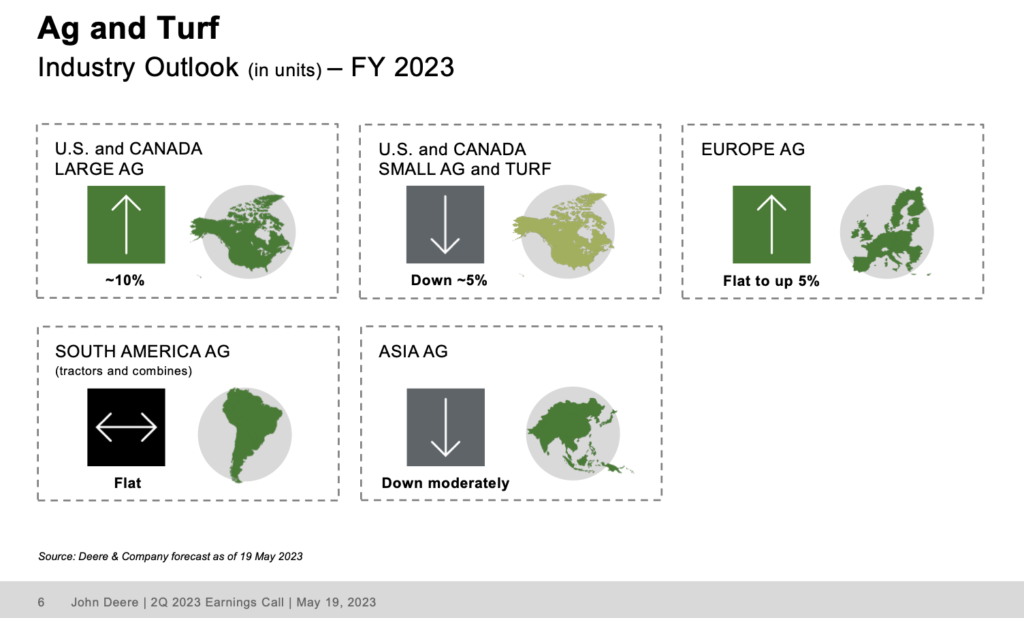

ディアは、農機&芝刈り機業界の見通し(台数)は、大型納期に関しては米国とカナダが約10%の増加、小型農機と芝刈り機は米国とカナダで約5%減(需要は個人の比率が高いです)、欧州の農機は横ばいから5%増、南米の納期は横ばい、アジアの農機はやや減少と見込んでいます。

地域別では、好調が期待できるのは米国とカナダの大型農機と欧州となります。

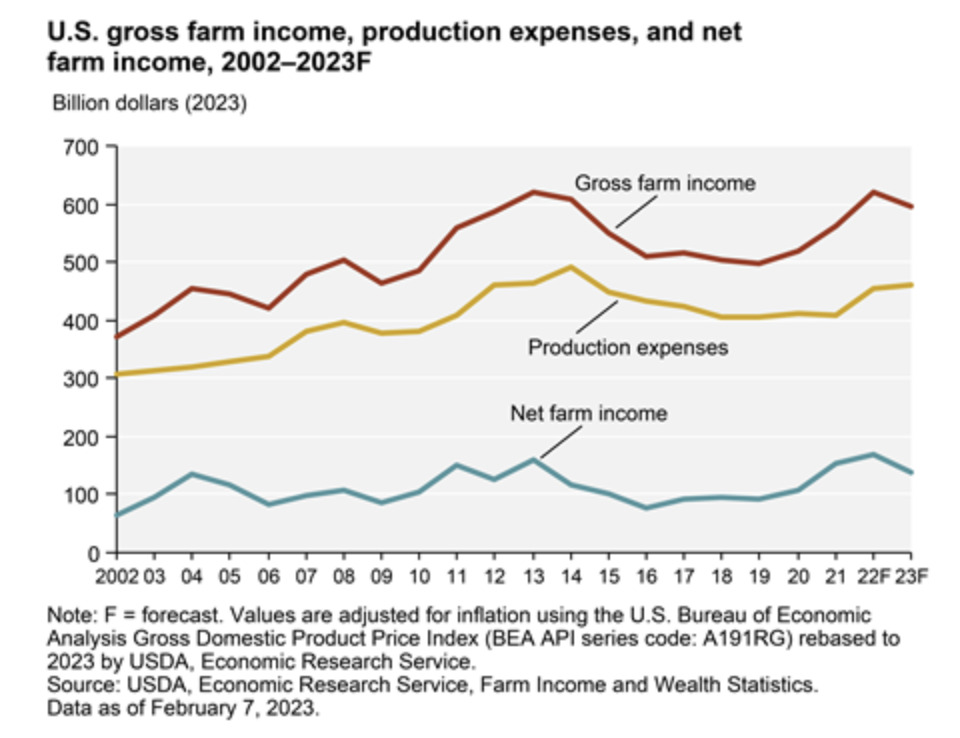

しかし、USDA(米農務省)によれば、2023年の米国の農場の純利益(インフレ調整後)は前年比-18%と減少に転じる見通しです(2022年は+8%で1973年以来の高水準でした)。

収入が減少する一方で、生産費用が増加することで、減益となる見込みです。

農家の収入や利益が減少すると、いずれは農機の買い替えサイクルにネガティブに働きます。

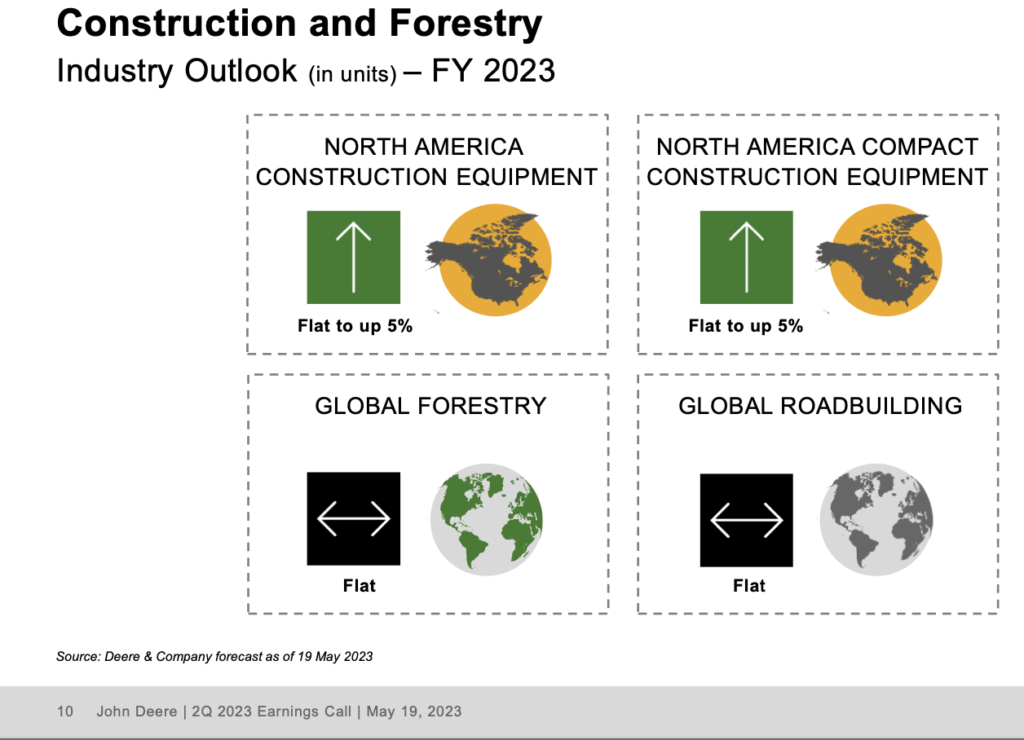

建設&林業市場(台数)については、北米の建設機械が横ばい〜+5%、グローバルの林業は横ばい、グローバルの道路建設も横ばいを見込んでいます。

2024年の急減速を前提にすると株価は割安とは言いにくい

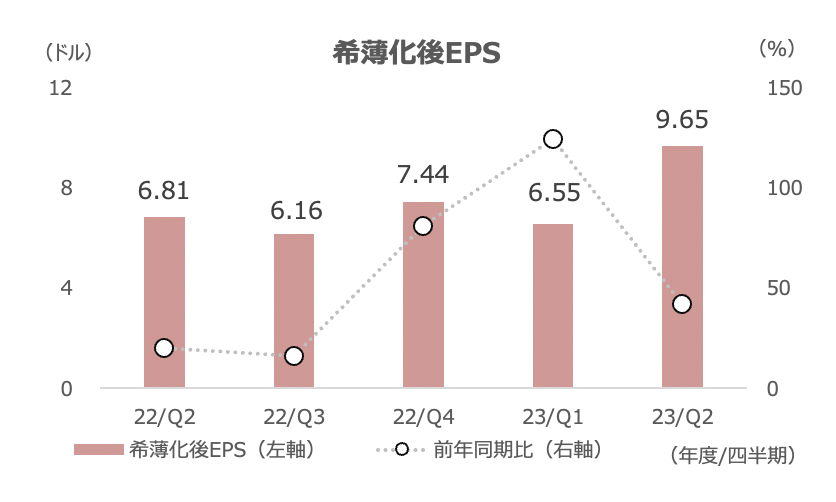

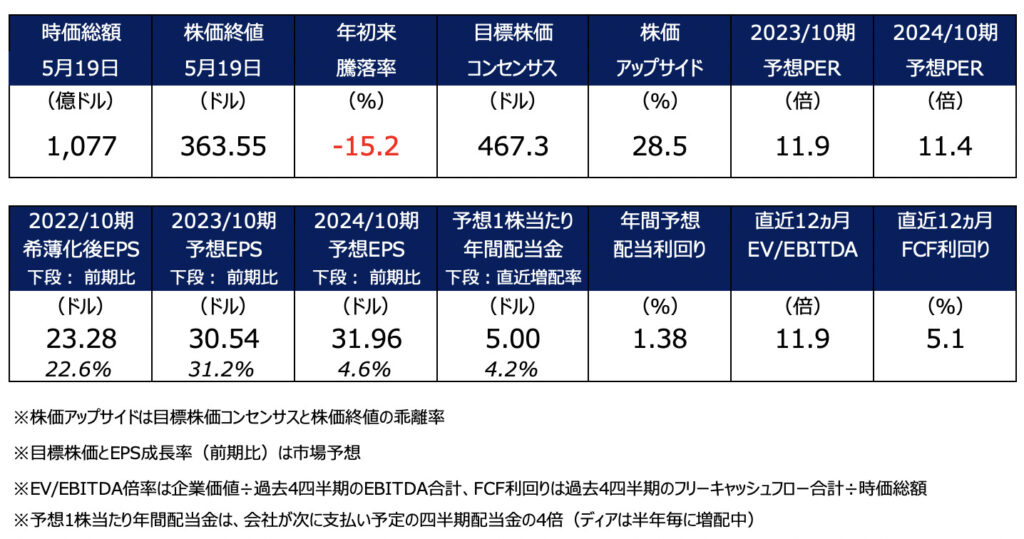

市場予想では、ディアのEPSは2023年は+31%が見込まれていますが、2024年は+5%と急減速する見通しとなっており、農機サイクルのの減速局面入りが想定されています。

ディアの株価は予想PERは11倍台ですが、EPS成長率が1桁%台前半を想定すると、株価は割安には映りにくい水準です。

直近12ヵ月のEV(時価総額)÷EBITDA倍率も11倍台と、割安な水準にはありません。

株価の週次チャートはMACDがマイナス圏に入ってきており、株価が上昇モメンタムを取り戻すにはしばらく時間がかかりそうです。

2Q決算の概要: 販売量と価格上昇で46%営業増益

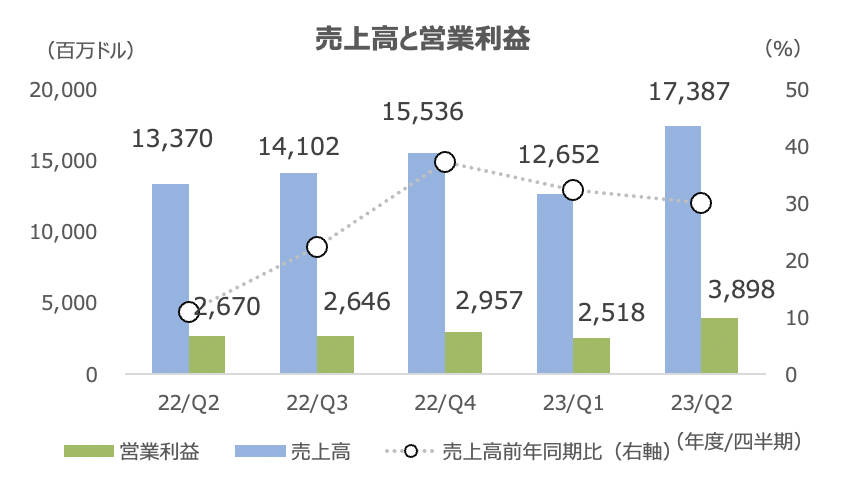

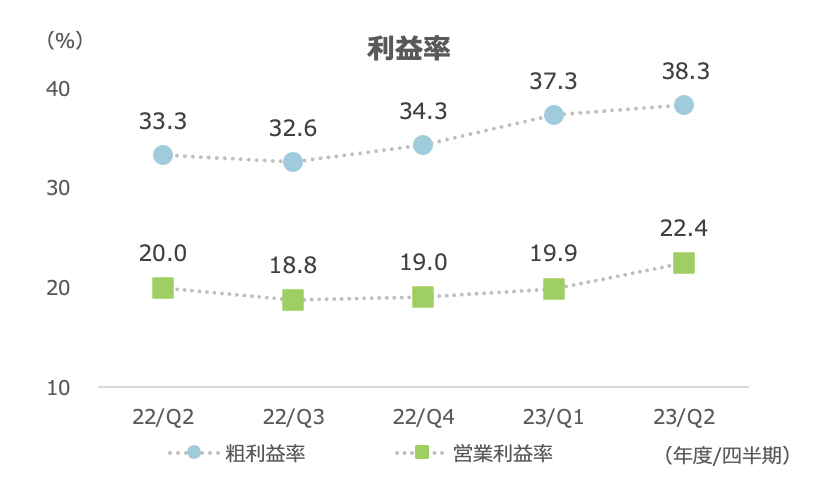

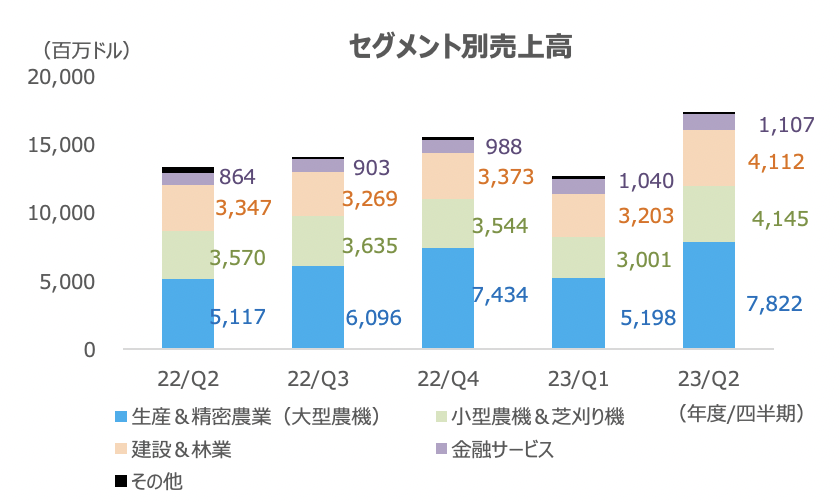

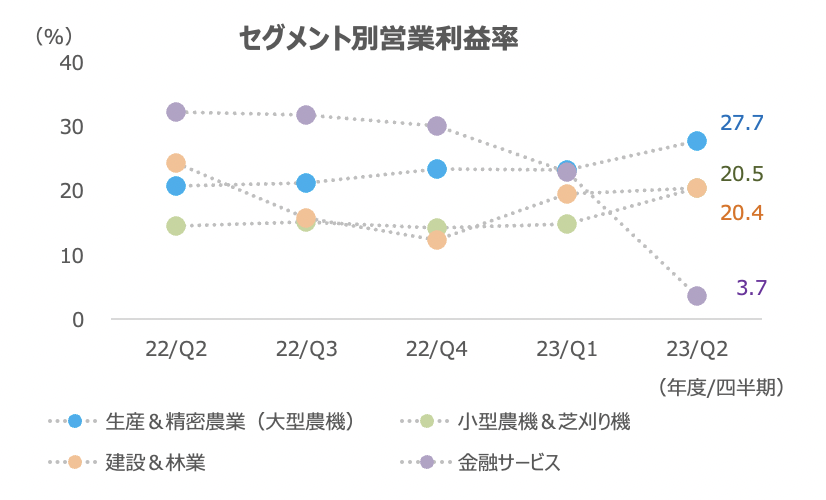

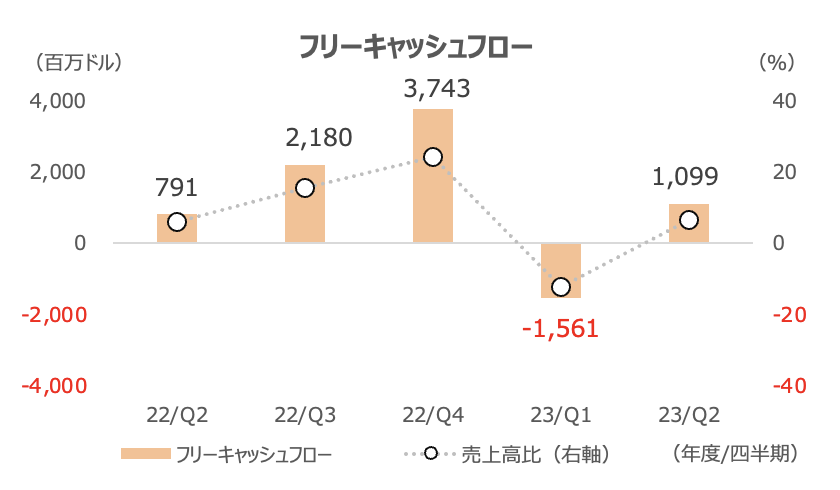

2Qの売上高は前年同期比+30%、営業利益は+46%、利益率者+2.4%ptの22.4%でした。

特に、大型農機の「生産&精密農業」セグメントの売上高が+52%と牽引しました。

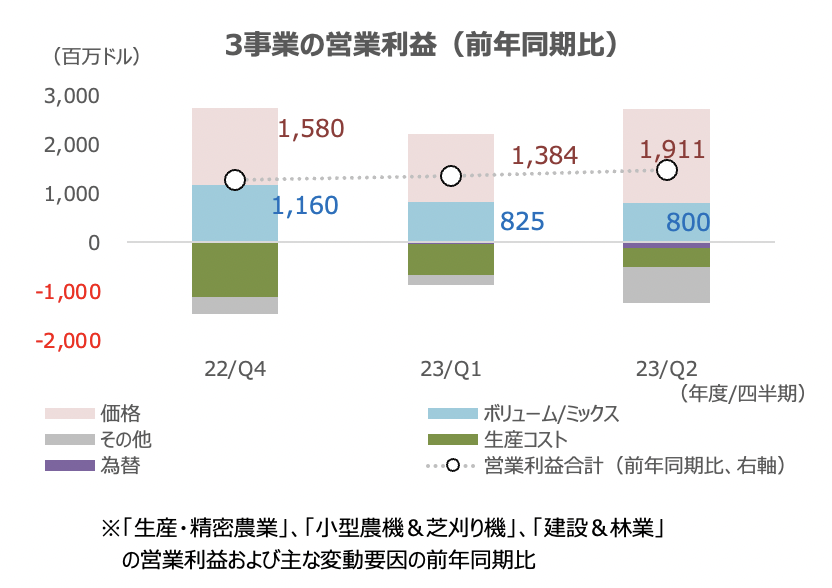

農機の販売量/販売構成比と販売価格が共に上昇・増加し、大きく利益を押し上げました。販売量/販売構成比は営業利益の前年同期比8.1億ドル増加、価格は19.1億ドルの押し上げにつながりました。

サプライチェーンの制約は緩和傾向にあり、生産コストの増加による営業利益のマイナス影響(4億ドルのマイナス)も、前四半期(6.3億ドルのマイナス)から弱まりました。

今期の予想純利益は、92億~95億ドルに引き上げました。従来予想は87.5億~92.5億ドルでした。